Nuove previsioni rialziste: la valutazione di bitcoin per il Q4 spinta fino a 200.000 dollari

Autori: Daniel Kim, Ryan Yoon, Jay Jo

Fonte: Tiger Research

Titolo originale: Valutazione di Bitcoin per il Q4 2025 rivista a 200.000 dollari

Questo rapporto è stato redatto da Tiger Research e, basandosi su fattori come l'acquisto continuo da parte delle istituzioni durante la volatilità, il taglio dei tassi della Federal Reserve e la conferma che il crollo di ottobre ha sancito il dominio istituzionale sul mercato, propone un target di prezzo per Bitcoin di 200.000 dollari nel quarto trimestre del 2025.

Punti chiave

-

Gli investitori istituzionali continuano ad accumulare durante la volatilità — il flusso netto negli ETF nel terzo trimestre è rimasto stabile, MSTR ha acquistato 388 Bitcoin in un solo mese, dimostrando una forte convinzione nell'investimento a lungo termine;

-

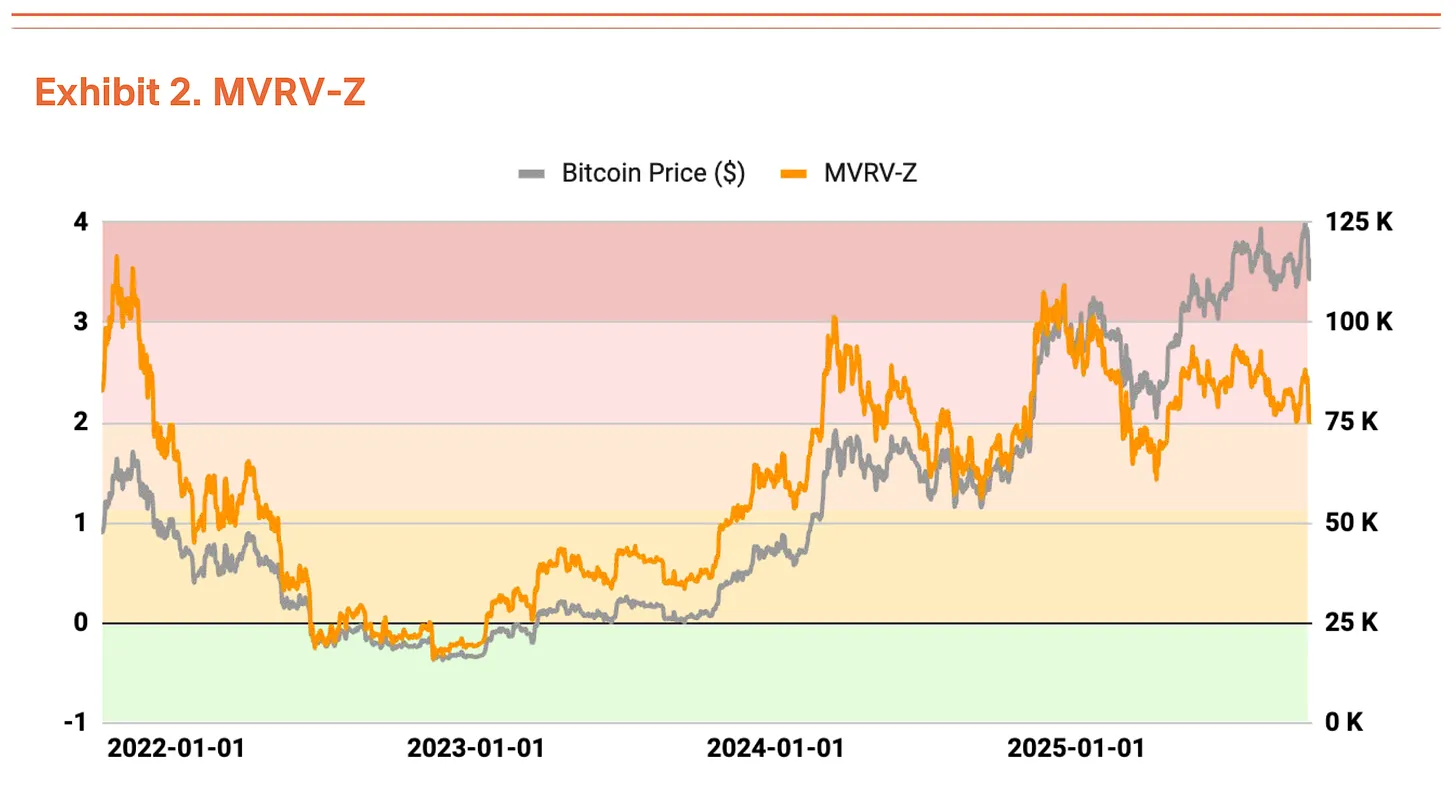

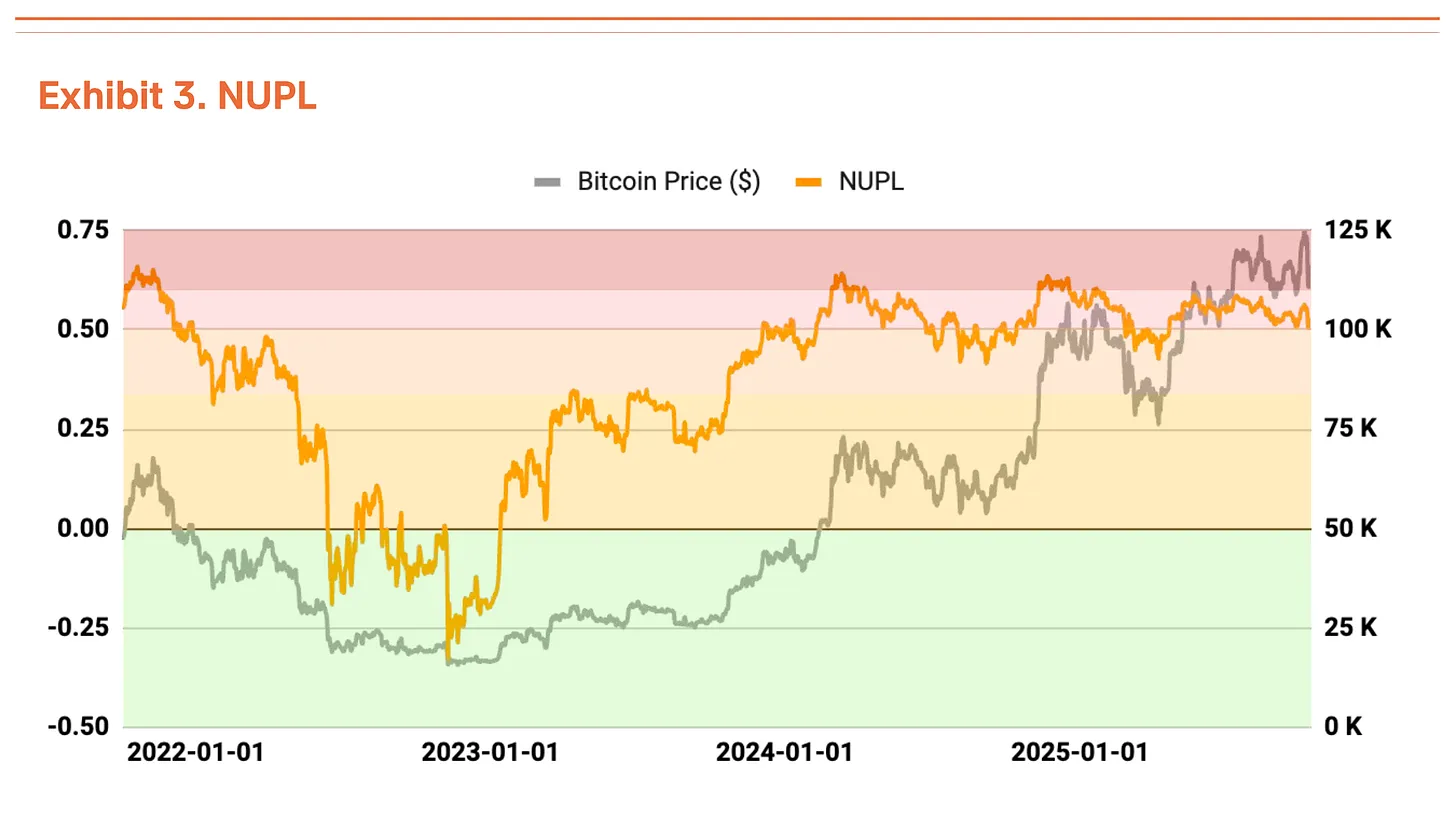

Surriscaldato ma non estremo — l'indice MVRV-Z è a 2,31, indicando una valutazione elevata ma non estrema; la liquidazione dei fondi a leva ha eliminato i trader a breve termine, creando spazio per la prossima ondata rialzista;

-

L'ambiente di liquidità globale continua a migliorare — l'offerta di moneta ampia (M2) ha superato i 96.000 miliardi di dollari, raggiungendo un nuovo massimo storico, le aspettative di taglio dei tassi da parte della Federal Reserve sono in aumento e si prevede che ci saranno ancora 1-2 tagli entro l'anno.

Gli investitori istituzionali acquistano durante l'incertezza commerciale tra Cina e USA

Nel terzo trimestre del 2025, il mercato di Bitcoin ha rallentato rispetto al forte rialzo del secondo trimestre (crescita trimestrale del 28%), entrando in una fase laterale volatile (crescita trimestrale dell'1%).

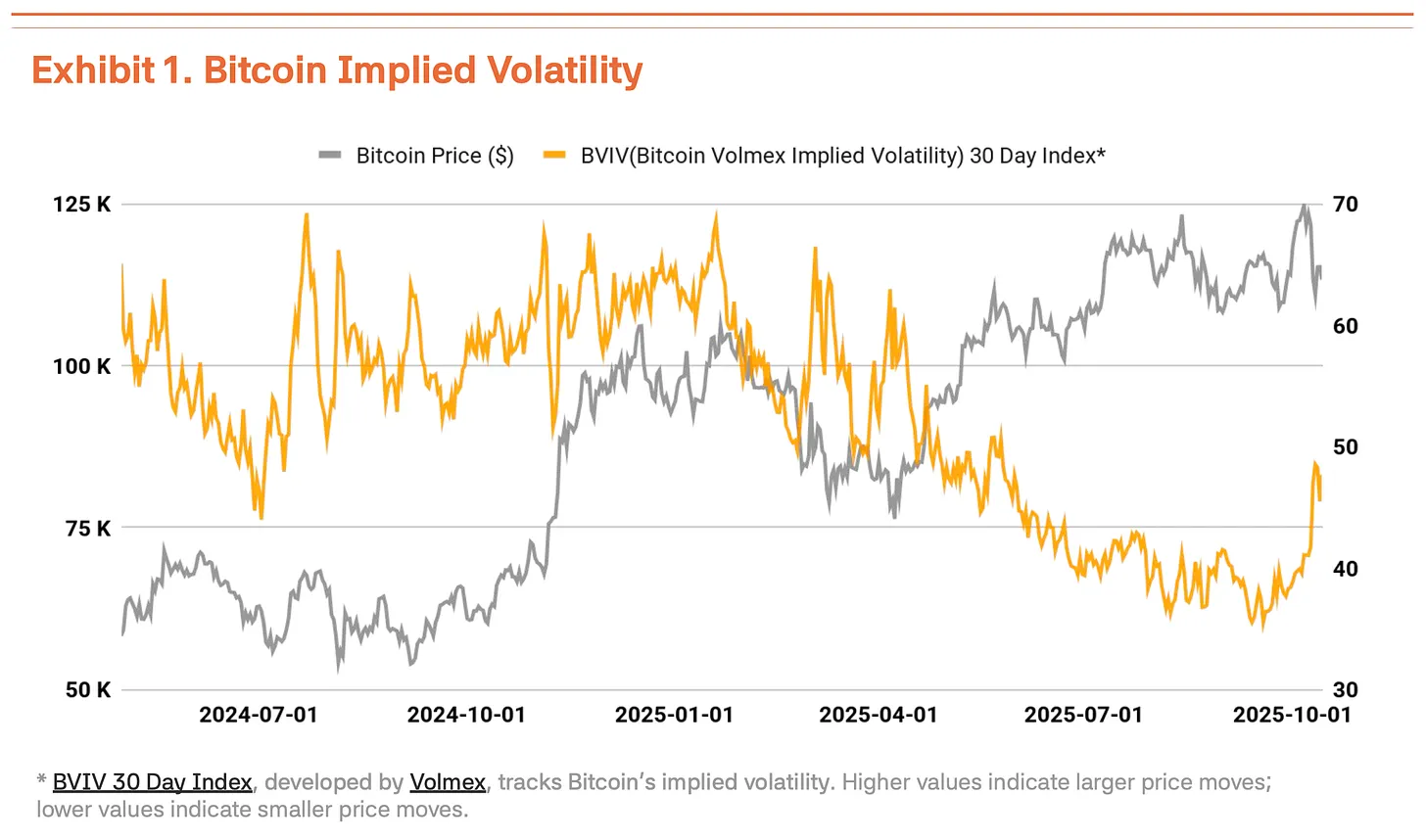

Il 6 ottobre, Bitcoin ha raggiunto un nuovo massimo storico di 126.210 dollari, ma l'amministrazione Trump ha nuovamente esercitato pressioni commerciali sulla Cina, portando a una correzione del prezzo di Bitcoin del 18% fino a 104.000 dollari, con una volatilità significativamente aumentata. Secondo il Bitcoin Volatility Index (BVIV) di Volmex Finance, la volatilità di Bitcoin si è ridotta da marzo a settembre grazie all'accumulo costante degli investitori istituzionali, ma dopo settembre è aumentata del 41%, accentuando l'incertezza del mercato (Grafico 1).

Spinta dal riemergere delle tensioni commerciali tra Cina e USA e dalla retorica aggressiva di Trump, questa correzione sembra temporanea. L'accumulo strategico da parte di istituzioni come Strategy Inc. (MSTR) sta in realtà accelerando. Anche il contesto macroeconomico ha contribuito. L'offerta di moneta ampia globale (M2) ha superato i 96.000 miliardi di dollari, raggiungendo un nuovo massimo storico, mentre la Federal Reserve il 17 settembre ha tagliato i tassi di 25 punti base portandoli al 4,00%-4,25%. La Federal Reserve ha lasciato intendere che ci saranno altri 1-2 tagli quest'anno; un mercato del lavoro stabile e la ripresa economica hanno creato condizioni favorevoli per gli asset rischiosi.

I flussi di capitale istituzionale restano forti. Nel terzo trimestre, il flusso netto negli ETF spot su Bitcoin ha raggiunto i 7,8 miliardi di dollari. Sebbene inferiore ai 12,4 miliardi del secondo trimestre, il mantenimento del flusso netto per tutto il terzo trimestre conferma l'acquisto costante da parte degli investitori istituzionali. Questo slancio è proseguito nel quarto trimestre — solo nella prima settimana di ottobre sono stati registrati 3,2 miliardi di dollari, segnando un nuovo record settimanale per il 2025. Ciò indica che gli investitori istituzionali vedono le correzioni di prezzo come opportunità strategiche di ingresso. Strategy ha continuato ad acquistare durante la correzione del mercato, acquistando 220 Bitcoin il 13 ottobre e altri 168 il 20 ottobre, per un totale di 388 Bitcoin in una settimana. Questo dimostra che, indipendentemente dalla volatilità a breve termine, gli investitori istituzionali credono fermamente nel valore a lungo termine di Bitcoin.

I segnali on-chain sono surriscaldati, ma i fondamentali restano invariati

L'analisi on-chain rivela alcuni segnali di surriscaldamento, ma la valutazione non è ancora preoccupante. L'indicatore MVRV-Z (rapporto tra capitalizzazione di mercato e valore realizzato) si trova attualmente in una zona surriscaldata, a 2,31, ma è più stabile rispetto all'estremo intervallo di valutazione raggiunto tra luglio e agosto (Grafico 2).

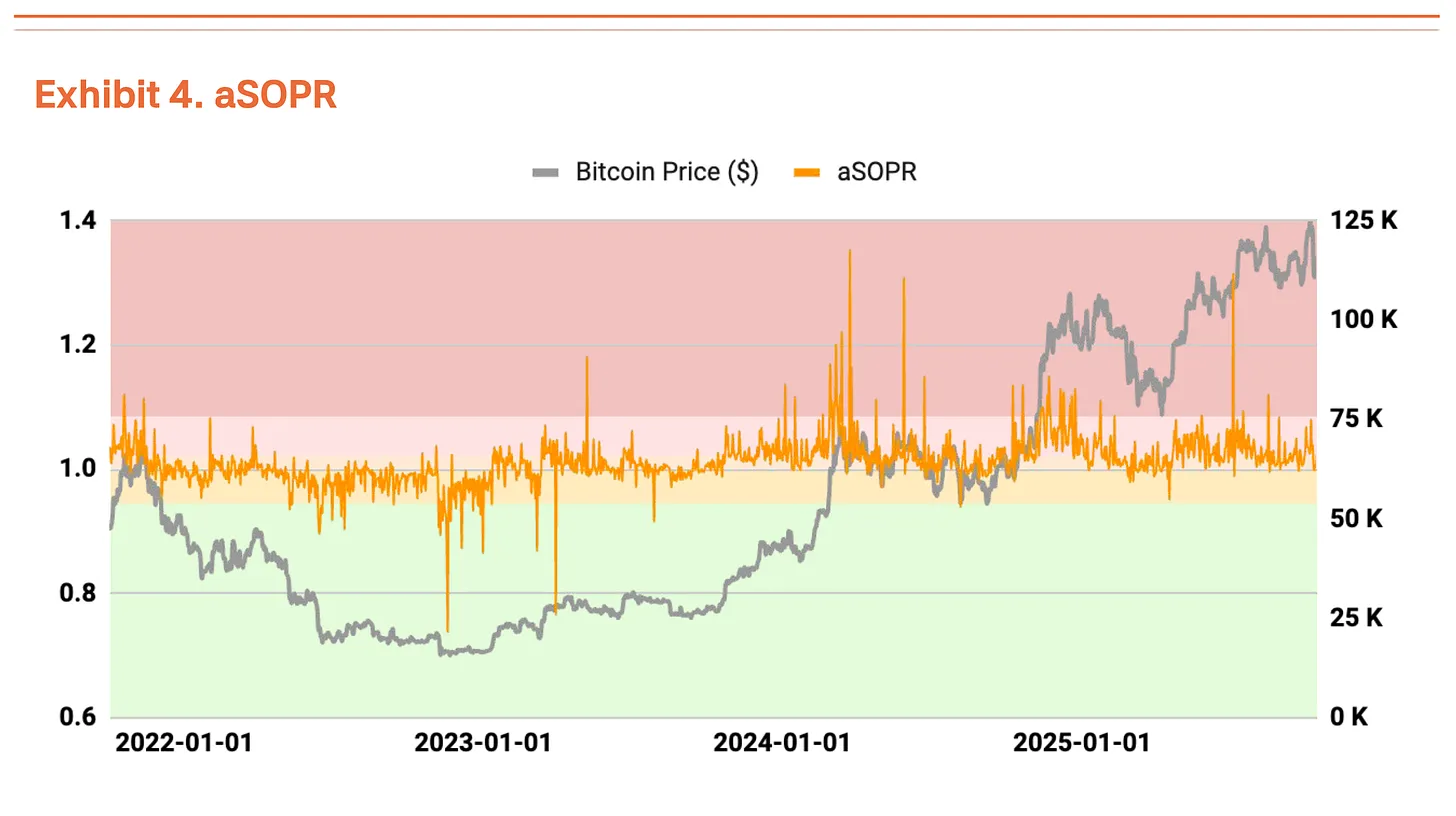

Il Net Unrealized Profit/Loss (NUPL) mostra anch'esso una zona surriscaldata, ma la situazione di profitti non realizzati elevati osservata nel secondo trimestre si è attenuata (Grafico 3). Il profitto/perdita realizzato aggiustato per output speso (aSOPR) riflette i profitti e le perdite realizzati dagli investitori; questo rapporto è molto vicino al valore di equilibrio di 1,03, indicando che non ci sono motivi di preoccupazione (Grafico 4).

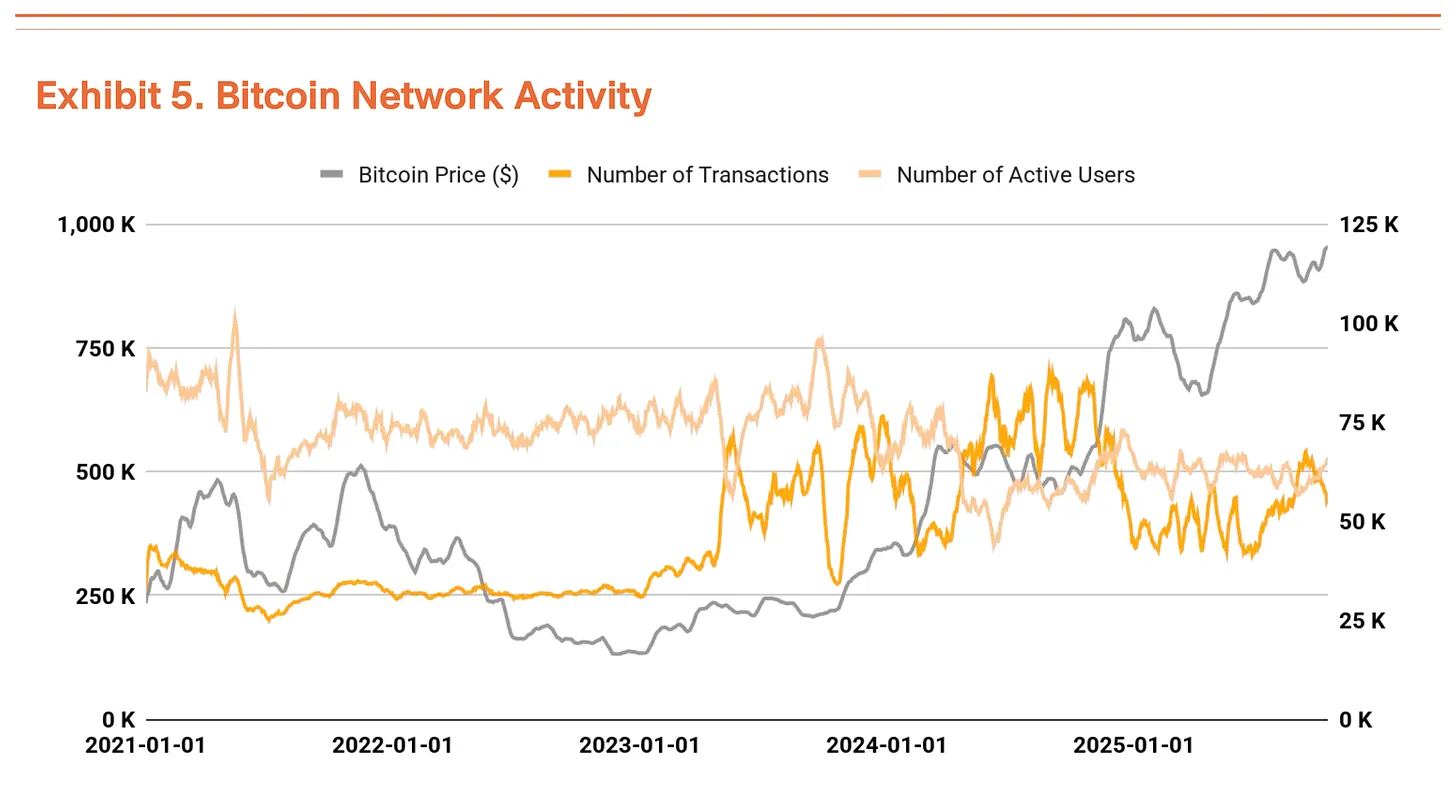

Il numero di transazioni e di utenti attivi di Bitcoin è rimasto simile al trimestre precedente, indicando che la crescita della rete si è temporaneamente rallentata (Grafico 5). Nel frattempo, il volume totale delle transazioni è in aumento. Un minor numero di transazioni ma un volume maggiore significa che vengono trasferite somme più grandi in meno operazioni, suggerendo un aumento dei flussi di capitale su larga scala.

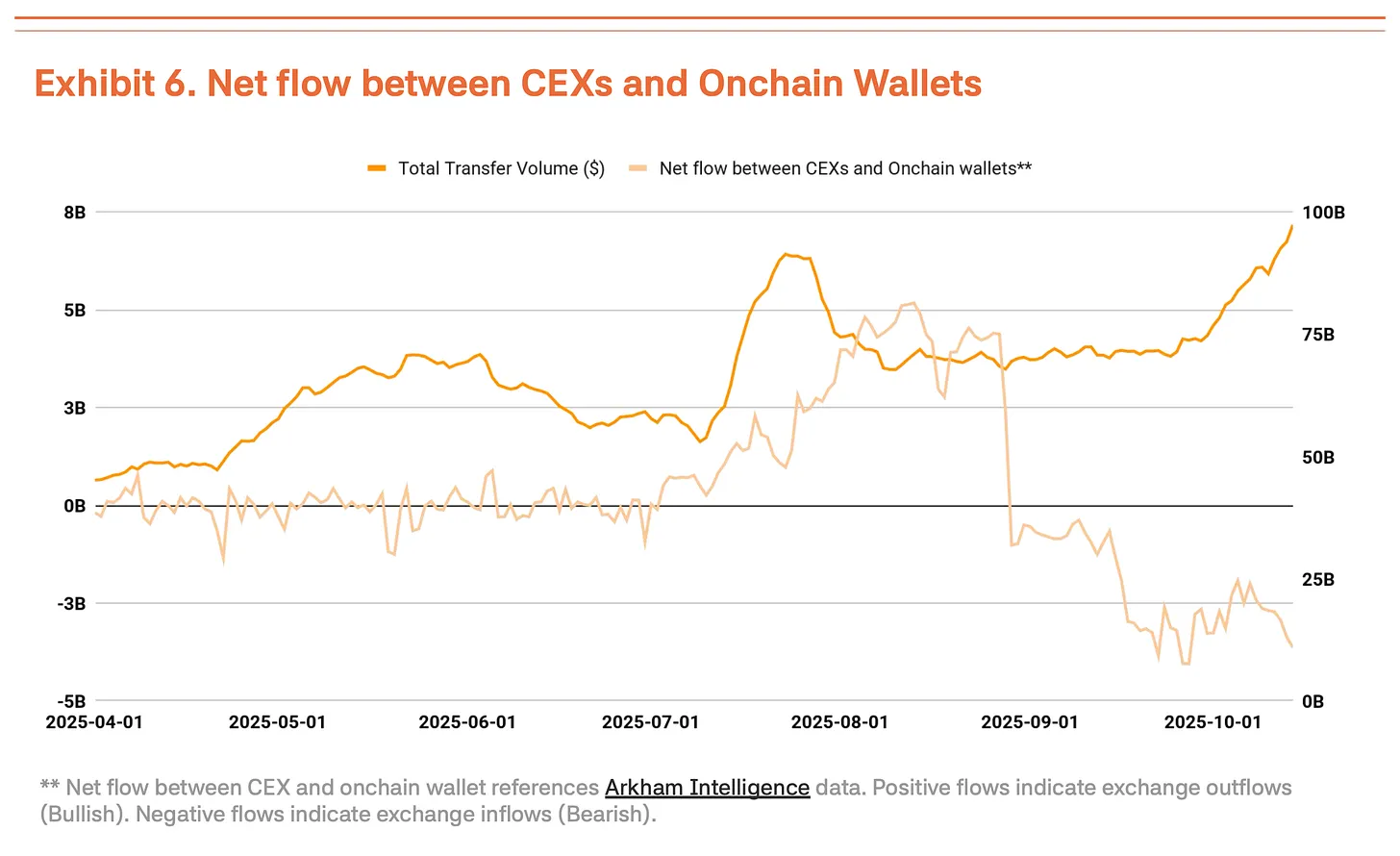

Tuttavia, non possiamo considerare semplicemente l'aumento del volume delle transazioni come un segnale positivo. Recentemente, i fondi in ingresso negli exchange centralizzati sono aumentati, il che di solito indica che i detentori si preparano a vendere (Grafico 6). In assenza di miglioramenti negli indicatori fondamentali come il numero di transazioni e di utenti attivi, l'aumento del volume delle transazioni riflette più che altro i movimenti di capitale a breve termine e la pressione di vendita in un contesto di alta volatilità, piuttosto che una reale espansione della domanda.

Il crollo dell'11 ottobre dimostra che il mercato è ormai dominato dalle istituzioni

Il crollo del 14% sugli exchange centralizzati dell'11 ottobre dimostra che il mercato di Bitcoin è passato da una dominanza retail a una dominanza istituzionale.

Il punto chiave è che la reazione del mercato è stata completamente diversa rispetto al passato. In un contesto simile alla fine del 2021, il panico si era diffuso tra gli investitori retail, portando a un crollo successivo. Questa volta, la correzione è stata limitata. Dopo le liquidazioni di massa, gli investitori istituzionali hanno continuato ad acquistare, dimostrando di difendere con decisione il mercato da ulteriori ribassi. Inoltre, le istituzioni sembrano vedere questa fase come una sana correzione, utile a eliminare la domanda speculativa eccessiva.

Nel breve termine, le vendite a catena riducono il prezzo medio di acquisto degli investitori retail e aumentano la pressione psicologica, potenzialmente accentuando la volatilità a causa del deterioramento del sentiment di mercato. Tuttavia, se gli investitori istituzionali continuano a entrare durante la fase laterale, questa correzione potrebbe gettare le basi per la prossima fase rialzista.

Target di prezzo rivisto a 200.000 dollari

Utilizzando il nostro metodo TVM per l'analisi del terzo trimestre, otteniamo un prezzo di riferimento neutro di 154.000 dollari, in aumento del 14% rispetto ai 135.000 dollari del secondo trimestre. Su questa base, abbiamo applicato un aggiustamento fondamentale del -2% e un aggiustamento macro del +35%, arrivando a un target di prezzo di 200.000 dollari.

L'aggiustamento fondamentale del -2% riflette il temporaneo rallentamento dell'attività di rete e l'aumento dei depositi sugli exchange centralizzati, indicando una debolezza a breve termine. L'aggiustamento macro rimane al 35%. L'espansione della liquidità globale e i continui flussi di capitale istituzionale, insieme alla posizione accomodante della Federal Reserve sui tassi, forniscono un forte catalizzatore per il rialzo nel quarto trimestre.

Le correzioni a breve termine possono derivare da segnali di surriscaldamento, ma si tratta di una sana fase di consolidamento, non di un cambiamento di tendenza o di percezione del mercato. Il prezzo di riferimento continua a salire, indicando che il valore intrinseco di Bitcoin sta aumentando costantemente. Nonostante la debolezza temporanea, le prospettive di crescita a medio-lungo termine rimangono solide.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Previsioni dei prezzi 12/12: BTC, ETH, BNB, XRP, SOL, DOGE, ADA, BCH, HYPE, LINK

I trader di Bitcoin a breve termine sono stati redditizi per il 66% del 2025: i profitti aumenteranno nel 2026?

Bitcoin oscilla a 92.000$ mentre un trader prevede la fine del calo “manipolativo” del prezzo di BTC

Di cosa sta parlando oggi la comunità crypto internazionale

Nelle ultime 24 ore, quali sono stati gli argomenti di maggiore interesse per gli stranieri?