Rischi geopolitici e volatilità delle criptovalute: orientarsi nel nuovo panorama normativo

- Il MiCA dell'UE e il GENIUS Act (2025) degli Stati Uniti impongono regolamentazioni divergenti sulle criptovalute, frammentando i mercati globali e aumentando i costi di conformità del 28%. - Il MiCA richiede stablecoin completamente supportate da riserve al 100% e rigide regole AML, mentre il GENIUS Act limita l'emissione di stablecoin ancorate al dollaro statunitense solo a entità autorizzate. - La divergenza normativa ha provocato spostamenti di liquidità (ad esempio, USDC che supera USDT nell'UE) e una competizione geopolitica, con gli Stati Uniti che rafforzano il dominio del dollaro e l'UE che promuove la sovranità monetaria.

Il settore crypto nel 2025 non è più una frontiera senza legge. Quadri normativi come il Markets in Crypto-Assets (MiCA) dell’UE e il GENIUS Act degli Stati Uniti hanno riscritto le regole del gioco, rimodellando le dinamiche di mercato e le strutture di potere geopolitico. Queste leggi, pur mirando a stabilizzare il settore, hanno introdotto nuovi livelli di complessità—e volatilità—che gli investitori devono affrontare.

Divergenza normativa e frammentazione del mercato

Il MiCA, entrato in vigore a dicembre 2024, e il GENIUS Act, firmato a luglio 2025, rappresentano due approcci distinti alla governance delle criptovalute. L’ampio raggio d’azione del MiCA impone una copertura di riserva al 100% per le stablecoin, white paper pubblici e rigorosi protocolli antiriciclaggio (AML), trasformando di fatto le stablecoin in asset di livello istituzionale [1]. Al contrario, il GENIUS Act si concentra esclusivamente sulle stablecoin ancorate al dollaro statunitense, richiedendo la divulgazione mensile delle riserve e limitando l’emissione alle entità autorizzate a livello federale [2].

Questa divergenza ha frammentato il mercato. Ad esempio, la rimozione di Tether’s USDT dagli exchange europei a seguito del MiCA ha spinto gli investitori verso Circle’s USDC, che ora domina il mercato delle stablecoin nell’UE [3]. Nel frattempo, aziende statunitensi come BlackRock ed Ethena Labs hanno ristrutturato le strategie di liquidità per conformarsi a entrambi i quadri normativi, creando un mosaico di costi di conformità aumentati del 28% nel 2025 [4]. Tale frammentazione comporta rischi di squilibri di liquidità, poiché i riscatti di stablecoin sono aumentati del 26% nel 2025, con gli investitori che si sono spostati verso valute digitali delle banche centrali (CBDC) come il digital yuan cinese [5].

Volatilità: una lama a doppio taglio

La chiarezza normativa ha ridotto parte della volatilità. Dopo il MiCA, la partecipazione allo staking su piattaforme regolamentate è aumentata del 35% e i tassi di prestito delle stablecoin si sono stabilizzati al 6,8% nell’UE [6]. Tuttavia, gli stessi quadri normativi hanno introdotto nuovi rischi. Ad esempio, l’esclusione delle stablecoin dalla supervisione di SEC/CFTC da parte del GENIUS Act ha creato ambiguità regolatorie, spaventando le fintech più piccole che ora affrontano un aumento del 34% dei budget di conformità per i protocolli AML/KYC [7].

Gli indici di volatilità (BVOL) riflettono questa dualità. Sebbene l’implementazione del MiCA abbia inizialmente causato movimenti di prezzo anomali negativi nei mercati crypto [8], l’effetto a lungo termine è stata una riduzione del 15% della volatilità delle stablecoin rispetto ai livelli pre-2024 [9]. Tuttavia, l’arbitraggio normativo tra MiCA e GENIUS Act—come le diverse strutture di riserva e l’idoneità degli emittenti—ha portato a spostamenti di liquidità imprevedibili, in particolare per le stablecoin transfrontaliere [10].

Giochi di potere geopolitici

La corsa normativa non riguarda solo la stabilità—ma anche l’influenza. Il MiCA dell’UE enfatizza la sovranità monetaria, promuovendo un quadro di licenze paneuropee e diritti di passaporto per i fornitori di servizi crypto [11]. Gli Stati Uniti, invece, rafforzano il dominio del dollaro tramite il GENIUS Act, che vieta alle stablecoin straniere di accedere ai mercati statunitensi senza partnership domestiche [12]. Questa competizione ha implicazioni geopolitiche: i continui divieti crypto della Cina e le ambizioni CBDC dell’India frammentano ulteriormente il panorama globale, creando un gioco a somma zero in cui la leadership normativa si traduce in egemonia finanziaria [13].

Implicazioni per gli investitori

Per gli investitori, la chiave è bilanciare i venti favorevoli normativi con i venti contrari geopolitici. L’enfasi del GENIUS Act sulla trasparenza ha favorito l’adozione istituzionale, con le stablecoin che rappresentano il 30% del volume delle transazioni crypto nel Q1 2025 [14]. Tuttavia, il rischio di eccesso normativo—come l’Anti-CBDC Surveillance State Act della Camera degli Stati Uniti del 2025—potrebbe soffocare l’innovazione [15]. Allo stesso modo, i regimi di responsabilità rigorosi del MiCA hanno sollevato preoccupazioni circa il soffocamento della finanza decentralizzata (DeFi) [16].

Anche l’aspetto ambientale conta. Poiché il 42% dei miner di Bitcoin ora utilizza energia rinnovabile e il modello proof-of-stake di Ethereum riduce il consumo energetico del 99,95%, è probabile che l’attenzione normativa sulla conformità ESG si intensifichi [17].

Conclusione

Il settore crypto nel 2025 è un campo di battaglia di ambizioni normative e strategie geopolitiche. Sebbene MiCA e GENIUS Act abbiano portato la chiarezza tanto necessaria, hanno anche creato un ambiente frammentato e ad alta conformità in cui la volatilità è sia mitigata che amplificata. Gli investitori devono ora valutare i benefici degli asset crypto di livello istituzionale rispetto ai rischi dell’arbitraggio normativo e della rivalità geopolitica. La prossima frontiera degli investimenti crypto non riguarda solo la tecnologia—ma la capacità di navigare le nuove regole del gioco.

Fonte:

[1] The GENIUS Act and Europe's MiCA will shape the future of stablecoins

[2] MiCA vs. GENIUS Act (2025)

[3] MiCA and GENIUS Act Reshape Crypto Market Shares by 2025

[4] Cryptocurrency Regulations Impact Statistics 2025

[5] Impact of MiCA on Crypto Lending and Staking Statistics

[6] MiCA and GENIUS Act Reshape Crypto Market Shares

[7] Crypto Regulatory Affairs: Private Sector in U.S. and Hong Kong Push for Changes in New Stablecoin Rules

[8] Impact of the Mica Regulation on Crypto-Asset Markets Activity an Event Study Approach

[9] MiCA vs. GENIUS Act: How Crypto Laws Differ in Europe and the US

[10] Structural Themes in Global Digital Asset Regulation

[11] MiCA vs. GENIUS Act (2025)

[12] How will the GENIUS Act work in the US and impact global crypto markets?

[13] Cryptocurrency Regulations are Changing across the Globe

[14] Cryptocurrency Trading Regulations Statistics 2025: Insights

[15] The Anti-CBDC Surveillance State Act

[16] Regulating Stablecoins: Comparing MiCAR and the GENIUS Act

[17] Environmental Impact of Cryptocurrencies

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

La bandiera ribassista di Solana indica un obiettivo di 131$ mentre incombe una barriera di vendita a 163$

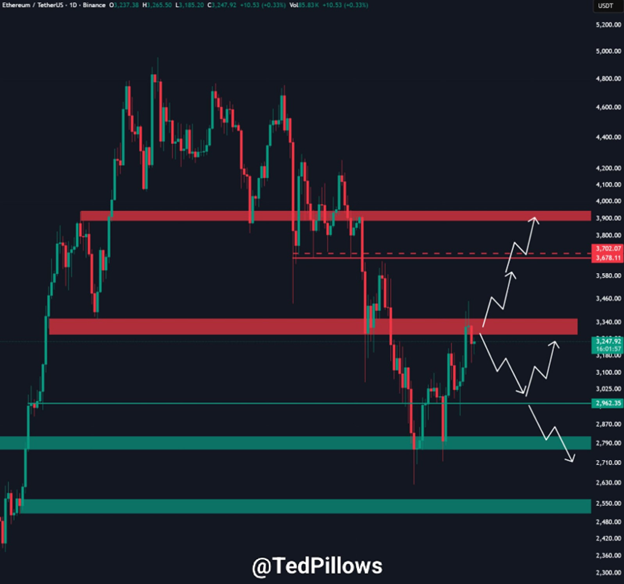

Ethereum affronta una svolta a 3.300 dollari mentre la Golden Zone incontra un avvertimento Doji

Il prezzo di ETH mostra segnali di inversione nonostante i deflussi dagli ETF su Ethereum

ETH ha iniziato a recuperare dal calo seguito alla riunione FOMC, risalendo a 3.250 dollari, nonostante il flusso dell’Ether ETF sia diventato negativo per la prima volta questa settimana.

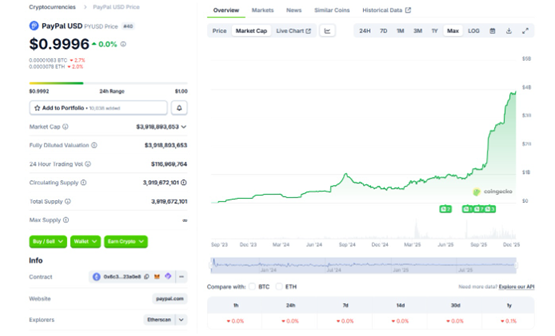

I creatori di YouTube negli Stati Uniti possono ora accettare la stablecoin PYUSD di PayPal

La stablecoin PYUSD di PayPal sta ricevendo un'importante spinta all'adozione poiché YouTube ha abilitato i pagamenti in PYUSD per i creator con sede negli Stati Uniti.