Soros prédit une bulle de l'IA : nous vivons dans un marché autoréalisateur

Quand le marché commence à « parler » : une expérience autour des rapports financiers et la prophétie de l’IA à mille milliards de dollars.

Quand le marché commence à « parler » : une expérience sur les résultats financiers et la prophétie de l’IA à mille milliards de dollars.

Auteur : Byron Gilliam

Traduction : AididiaoJP, Foresight News

Comment les marchés financiers façonnent-ils à leur tour la réalité qu’ils sont censés mesurer ?

Il y a un monde de différence entre « savoir » rationnellement et « comprendre » par expérience directe. C’est comme lire un manuel de physique et regarder les MythBusters faire exploser un chauffe-eau.

Le manuel vous dira : chauffer de l’eau dans un système fermé génère une pression hydraulique due à l’expansion de l’eau.

Vous comprenez les mots, vous saisissez la théorie de la physique des changements de phase.

Mais les MythBusters montrent comment la pression peut transformer un chauffe-eau en fusée, le propulsant à 500 pieds dans les airs.

Ce n’est qu’en voyant la vidéo que vous comprenez vraiment ce qu’est une explosion de vapeur catastrophique.

Montrer est souvent plus puissant que raconter.

La semaine dernière, Brian Armstrong nous a offert une démonstration concrète de la « théorie de la réflexivité » de George Soros, avec un effet qui aurait rendu l’équipe des MythBusters fière.

Lors de la conférence téléphonique sur les résultats financiers de Coinbase, après avoir répondu aux questions des analystes, Brian Armstrong a prononcé une série de mots supplémentaires. Ces mots étaient ceux sur lesquels les participants des marchés de prédiction avaient parié qu’il les dirait.

À la fin de la réunion, il a déclaré : « Je surveille de près les paris des marchés de prédiction sur ce que je dirai lors de cette conférence sur les résultats. Maintenant, je voudrais simplement ajouter les mots suivants : bitcoin, ethereum, blockchain, staking et Web3. »

À mon avis, cela illustre de manière vivante le fonctionnement de la plupart des marchés financiers, comme l’explique la théorie de George Soros : les prix du marché influencent la valeur des actifs qu’ils sont censés évaluer.

Avant de devenir un milliardaire gestionnaire de fonds spéculatifs, Soros aspirait à être philosophe. Il attribue son succès à la découverte d’une faille dans la « théorie des marchés efficients » : « Les prix du marché déforment toujours les fondamentaux. »

Les marchés financiers ne se contentent pas de refléter passivement les fondamentaux des actifs, comme on le pense traditionnellement ; ils façonnent activement la réalité qu’ils sont censés mesurer.

Soros a donné l’exemple de la vague des conglomérats dans les années 1960 : les investisseurs croyaient que ces entreprises pouvaient créer de la valeur en acquérant de petites sociétés performantes, ce qui faisait grimper leur cours en bourse, leur permettant ainsi d’utiliser ce prix surévalué pour acquérir ces sociétés et ainsi « réaliser » la valeur.

En résumé, cela crée une boucle de rétroaction « continue et cyclique » : les idées des participants influencent les événements sur lesquels ils parient, et ces événements influencent à leur tour leurs idées.

De nos jours, Soros prendrait probablement l’exemple d’une entreprise comme MicroStrategy. Son CEO, Michael Saylor, vend précisément cette logique cyclique aux investisseurs : vous devriez valoriser l’action MicroStrategy avec une prime supérieure à la valeur nette de ses actifs, car le fait que l’action se négocie avec une prime la rend elle-même plus précieuse.

En 2009, Soros écrivait qu’en analysant la crise financière avec la théorie de la réflexivité, il avait identifié la cause fondamentale comme une erreur de jugement : croire que « la valeur des garanties (immobilières) n’a rien à voir avec la disponibilité du crédit ».

Le point de vue dominant était que les banques avaient simplement surestimé la valeur des biens immobiliers utilisés comme garanties de prêts, et que les investisseurs avaient payé trop cher pour les produits dérivés adossés à ces prêts.

Parfois, c’est effectivement le cas, il ne s’agit que d’une simple mauvaise évaluation des actifs.

Mais Soros estime que l’ampleur de la crise financière de 2008 ne peut s’expliquer que par la « boucle de rétroaction » : les investisseurs achetant à prix élevé des produits de crédit ont fait grimper la valeur des garanties sous-jacentes (l’immobilier). « Lorsque le crédit devient moins cher et plus accessible, l’activité économique s’intensifie et la valeur de l’immobilier augmente. »

Et la hausse de la valeur de l’immobilier encourage à son tour les investisseurs en crédit à payer des prix encore plus élevés.

En théorie, le prix des produits dérivés de crédit comme les CDO devrait refléter la valeur de l’immobilier. Mais en réalité, ils contribuent aussi à créer cette valeur.

Voilà, du moins, l’explication des manuels de la théorie de la réflexivité financière de Soros.

Mais Brian Armstrong ne s’est pas contenté d’expliquer, il l’a démontrée sur le terrain, à la manière des MythBusters.

En prononçant les mots sur lesquels les gens avaient parié qu’il les dirait, il a prouvé que le point de vue des participants (le marché de prédiction) pouvait façonner directement le résultat (ce qu’il a effectivement dit), ce qui illustre parfaitement le sens de « les prix du marché déforment les fondamentaux » selon Soros.

L’actuelle bulle de l’intelligence artificielle est la version à mille milliards de dollars de l’expérience de Brian Armstrong, nous permettant de comprendre à temps ce principe : les gens pensent que l’AGI va se réaliser, alors ils investissent dans OpenAI, Nvidia, les data centers, etc. Ces investissements rendent l’AGI plus probable, ce qui attire encore plus d’investissements dans OpenAI…

Cela illustre parfaitement la célèbre affirmation de Soros sur les bulles : il achète parce que l’achat fait monter les prix, et des prix plus élevés améliorent les fondamentaux, ce qui attire encore plus d’acheteurs.

Mais Soros avertirait aussi les investisseurs de ne pas croire aveuglément à cette prophétie autoréalisatrice. Car dans les cas extrêmes de bulles, la vitesse à laquelle les investisseurs font monter les prix dépasse largement celle à laquelle les prix peuvent améliorer les fondamentaux.

En réfléchissant à la crise financière, Soros écrivait : « Un processus de rétroaction positive pleinement développé est auto-renforçant au début, mais il atteint inévitablement un sommet ou un point d’inflexion, après quoi il s’auto-renforce dans la direction opposée. »

En d’autres termes, les arbres ne montent pas jusqu’au ciel, et les bulles ne gonflent pas éternellement.

Malheureusement, il n’existe pas encore d’expérience à la MythBusters pour illustrer cela concrètement.

Mais au moins, nous savons désormais que les prix du marché peuvent provoquer des événements, tout comme quelques mots prononcés lors d’une conférence sur les résultats financiers.

Alors, pourquoi l’AGI (intelligence artificielle générale) n’en ferait-elle pas autant ?

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Le hard fork Fermi du mainnet BSC prévu pour le 14 janvier 2026

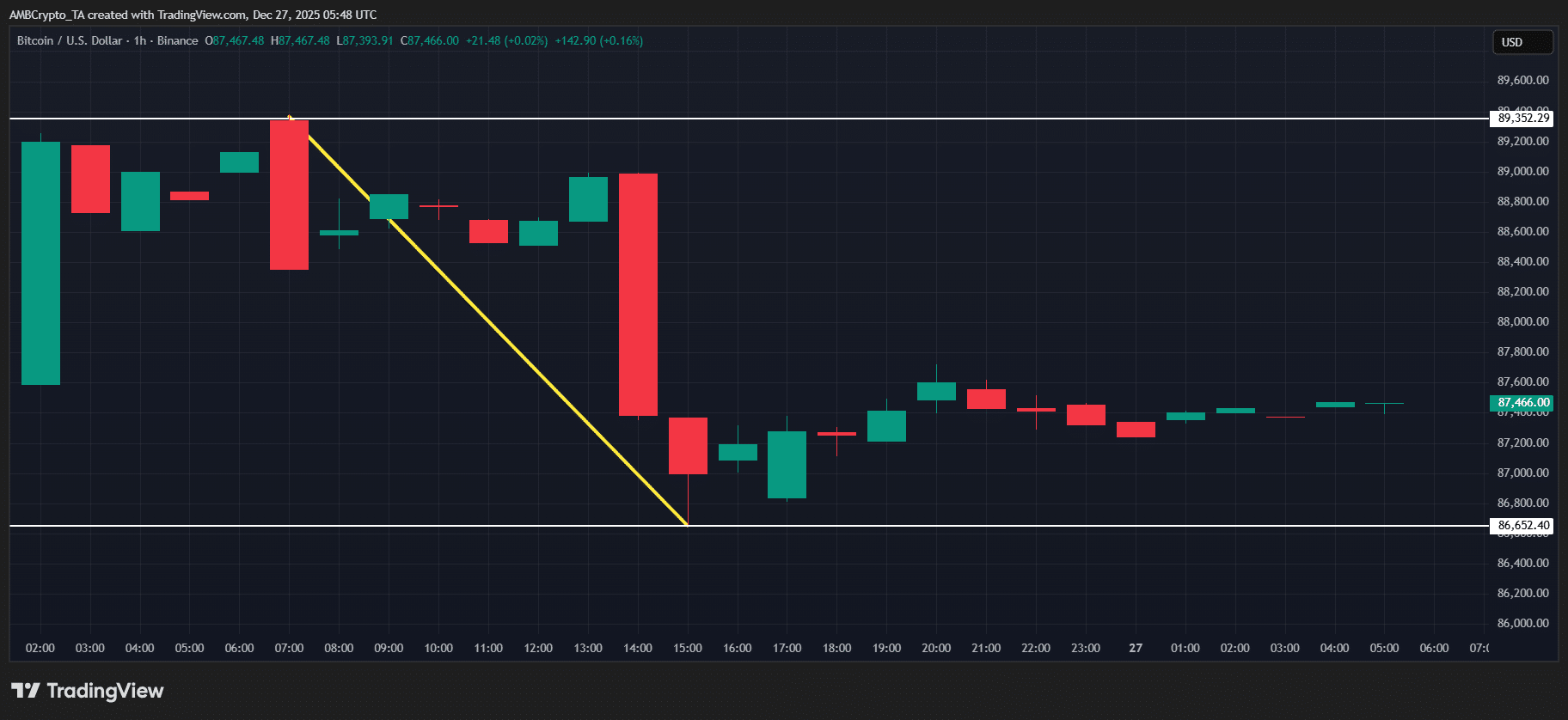

Pourquoi la chute éclair de 3 000 $ de Bitcoin pourrait être une nouvelle opportunité d'achat

Prévision du prix d’Ethereum 2026, 2027 – 2030 : ETH peut-il atteindre 10 000 $?