Le géant de la tokenisation Securitize va entrer en bourse via un accord SPAC de 1,25 milliard de dollars

Securitize prévoit d'entrer en bourse via une fusion avec une SPAC sponsorisée par Cantor Fitzgerald, avec une valorisation pré-monétaire de 1,25 milliards de dollars. L'entreprise combinée, qui sera cotée au Nasdaq sous le symbole SECZ, prévoit également de tokeniser ses propres actions.

Securitize est la dernière entreprise crypto-native à annoncer son intention d’entrer en bourse — avec une valorisation pré-money de 1,25 milliard de dollars. Le géant de la tokenisation prévoit une cotation aux États-Unis via une société d’acquisition à vocation spécifique (SPAC) sponsorisée par une filiale de Cantor Fitzgerald.

La société fusionnée, qui sera renommée Securitize Corp. et cotée au Nasdaq sous le symbole SECZ, prévoit également de tokeniser sa propre action.

« C’est un moment décisif pour Securitize et pour l’avenir de la finance », a déclaré Carlos Domingo, PDG de Securitize, dans un communiqué. « Nous avons fondé cette entreprise avec pour mission de démocratiser les marchés de capitaux en les rendant plus accessibles, transparents et efficaces grâce à la tokenisation. Il s’agit du prochain chapitre pour faire fonctionner les marchés financiers à la vitesse d’Internet et d’une nouvelle étape dans notre mission visant à amener la prochaine génération de la finance onchain et à tokeniser le monde. »

Securitize, fondée en 2017 dans le but de moderniser les titres financiers, est devenue l’entreprise de référence pour les institutions de la finance traditionnelle, d’Apollo à VanEck, souhaitant s’initier au secteur de la tokenisation. Peut-être plus notable encore, la société émet le fonds BUIDL de BlackRock, le premier produit de Treasurys institutionnel onchain à dépasser la barre du $1 billion .

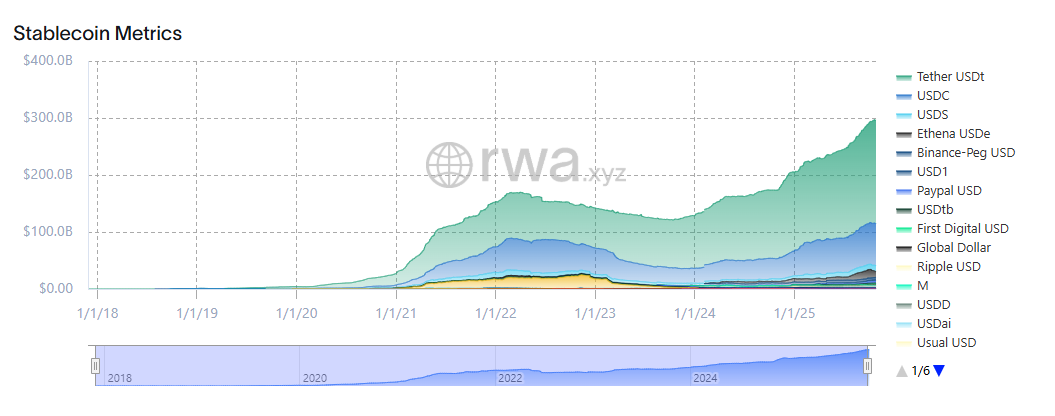

L’ensemble du marché des Treasurys tokenisés est aujourd’hui valorisé à plus de 8,5 milliards de dollars, ce qui représente une fraction de l’économie émergente des « actifs du monde réel » qui inclut également des actifs tels que les obligations d’entreprise, le crédit privé et les stablecoins. Securitize a tokenisé plus de 4 milliards de dollars d’actifs et estime qu’il existe une « opportunité de 19 trillions de dollars dans la tokenisation des actions, des titres à revenu fixe et des actifs alternatifs ».

L’entreprise a atteint un certain degré d’intégration verticale en devenant la première à s’enregistrer auprès de la Securities and Exchange Commission des États-Unis en tant qu’agent de transfert, courtier-négociant, système de négociation alternatif, conseiller en investissement et administrateur de fonds.

Transaction publique

Dans le cadre du processus d’introduction en bourse, Securitize prévoit également de lever 469 millions de dollars de produits bruts afin de « renforcer le bilan de l’entreprise » et d’accélérer sa feuille de route commerciale, a indiqué la société. Ce capital proviendra en partie d’une transaction PIPE (Private Investment in Public Equity) entièrement engagée de 225 millions de dollars, attirant de nouveaux investisseurs tels que Arche, Borderless Capital, Hanwha Investment & Securities, InterVest et ParaFi Capital. Citi et Cantor agissent en tant qu’agents de placement conjoints pour le PIPE.

Les détenteurs actuels d’actions de Securitize, dont ARK Invest, BlackRock, Blockchain Capital, Hamilton Lane, Jump Crypto et Morgan Stanley Investment Management, entre autres, transféreront 100 % de leurs intérêts dans la société fusionnée, a annoncé Securitize.

The Block a contacté Securitize pour obtenir une confirmation concernant le calendrier de l’introduction en bourse. CNBC a été le premier à rapporter l’information.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

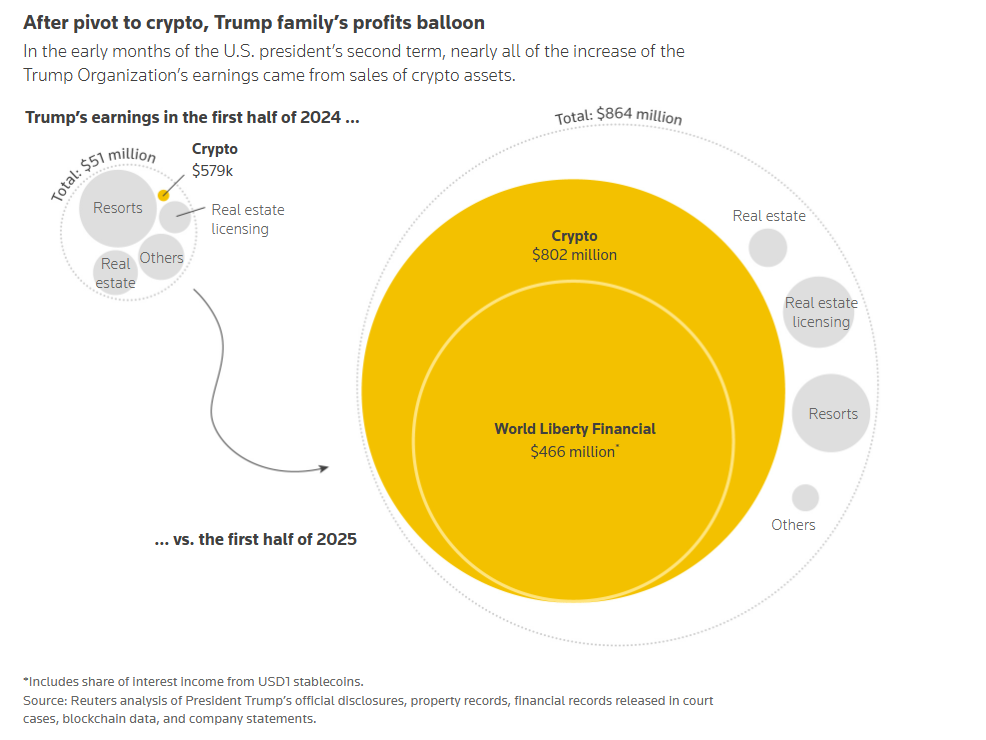

Les revenus de la Trump Organization augmentent de 17 fois grâce à la vente mondiale de jetons crypto

Les revenus de The Trump Organization ont grimpé à 864 millions de dollars début 2025, les activités liées aux cryptomonnaies générant 802 millions de dollars grâce à la vente de tokens.

Western Union lancera le stablecoin USDPT sur Solana d'ici la mi-2026

Western Union a annoncé son intention de lancer son stablecoin US Dollar Payment Token sur Solana au début de 2026, en partenariat avec Anchorage Digital Bank pour l’émission.

SharpLink va déployer 200 millions de dollars en ETH sur Linea via ether.fi, EigenCloud

SharpLink Gaming alloue 200 millions de dollars en Ethereum à la solution Layer 2 zkEVM de Linea, combinant des services de staking et de restaking afin de générer des rendements institutionnels améliorés.

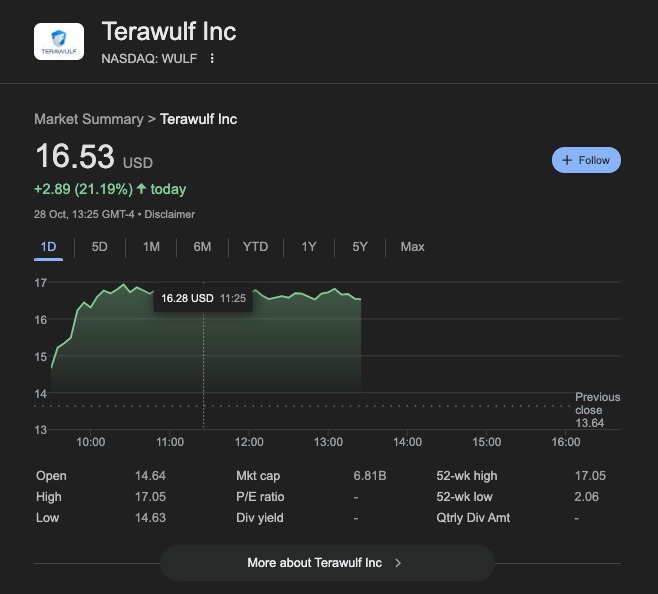

L'action du mineur de Bitcoin TeraWulf (WULF) grimpe de 21 % suite à un contrat de location d'infrastructures d'IA de 9,5 milliards de dollars

TeraWulf a signé un bail de 25 ans d'une valeur de 9,5 milliards de dollars avec Fluidstack pour déployer 168 MW d'infrastructure d'IA sur son campus au Texas, avec Google soutenant à hauteur de 1,3 milliard de dollars.