Déclin contrôlé : lorsque la finance elle-même devient l'économie

Prêts par tous, investissements par personne : comment l'innovation est-elle évincée ?

Prêts pour tous, investissements pour personne : comment l’innovation est-elle évincée ?

Auteur : arndxt

Traduction : AididiaoJP, Foresight News

Le marché ne s’autorégule pas, le gouvernement redevient un élément clé de la fonction de production.

La conclusion finale n’est pas nécessairement un effondrement, mais plutôt un déclin contrôlé : un système financier qui survit grâce à la liquidité réflexive et à l’échafaudage des politiques, plutôt qu’à la réinjection productive des investissements.

L’économie américaine entre dans une ère de capitalisme administré :

- Les actions reculent

- La dette domine

- La politique devient le nouveau moteur de croissance

- Et la finance elle-même est devenue dominante dans l’économie

La croissance nominale peut être fabriquée, mais la véritable productivité exige de rétablir le lien entre capital, travail et innovation.

Sans cela, le système peut se maintenir, mais il ne génère plus d’effet de capitalisation composée.

Changement structurel dans la composition du capital

Le marché boursier était autrefois le moteur central du capitalisme américain, mais il ne parvient plus aujourd’hui à fournir systématiquement du capital accessible à l’ensemble des entreprises américaines. Il en résulte un basculement massif vers le crédit privé, qui joue désormais le rôle d’allocation du capital dans la plupart des marchés intermédiaires et des secteurs à forte intensité de capital.

Le volume des introductions en bourse reste proche de ses plus bas niveaux depuis des décennies, tandis que les actifs sous gestion de la dette privée dépassent désormais 1.7 trillions de dollars, reflétant la phase tardive du cycle de financiarisation. Les entreprises privilégient de plus en plus la dette au détriment des fonds propres, non pas parce qu’elles sont plus solvables, mais parce que la structure du marché public est défaillante : faible liquidité, concentration des investissements passifs, et valorisations punitives pour les modèles économiques à forte intensité d’actifs rendent la cotation en bourse moins attractive.

Cela crée une boucle d’incitations paradoxale : personne ne veut du bilan. Les modèles économiques légers en actifs et axés sur la rente dominent les cadres de valorisation, tandis que l’innovation à forte intensité de capital manque de capitaux propres. Parallèlement, le crédit privé a adopté un modèle de « capture d’actifs » : le prêteur gagne dans tous les cas, en percevant des marges élevées en cas de succès, ou en s’appropriant les actifs tangibles en cas de difficulté.

L’ère de la financiarisation

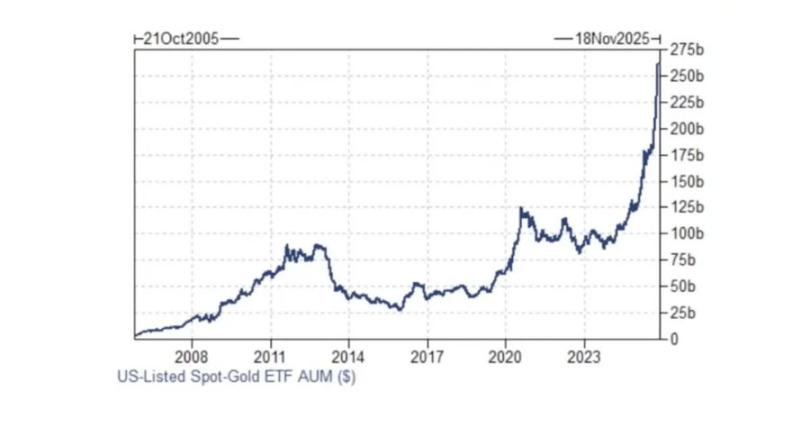

Cette tendance marque l’apogée de quarante ans d’expérimentation de la sur-financiarisation. Avec des taux d’intérêt structurellement inférieurs au taux de croissance, la recherche de rendement par les investisseurs ne passe plus par l’investissement productif, mais par l’appréciation des actifs financiers et l’expansion de l’effet de levier.

Conséquences clés :

- Les ménages remplacent la stagnation des salaires par la hausse de la valeur de leurs actifs.

- Les entreprises privilégient l’intérêt des actionnaires, externalisent la production et recourent à l’ingénierie financière.

- La croissance économique se déconnecte de la productivité, s’appuyant sur l’inflation des actifs pour soutenir la demande.

Cette dynamique de « dette sans usage productif » a vidé la base industrielle nationale et créé une économie optimisée pour le rendement du capital plutôt que celui du travail.

Effet d’éviction et réflexivité du crédit

Le régime budgétaire post-Covid a aggravé ce problème. Des émissions souveraines record ont évincé les emprunteurs privés du marché public du crédit, poussant le capital vers des structures de prêts privés.

Les fonds de crédit privé fixent désormais le prix des prêts en fonction de spreads artificiellement comprimés sur les marchés publics, créant une boucle de rétroaction réflexive :

- Baisse des émissions publiques

- Les acheteurs contraints se ruent sur une offre limitée à haut rendement

- Réduction des spreads

- Revalorisation à la baisse du crédit privé

- Davantage d’émissions basculent vers le privé

- La boucle se renforce

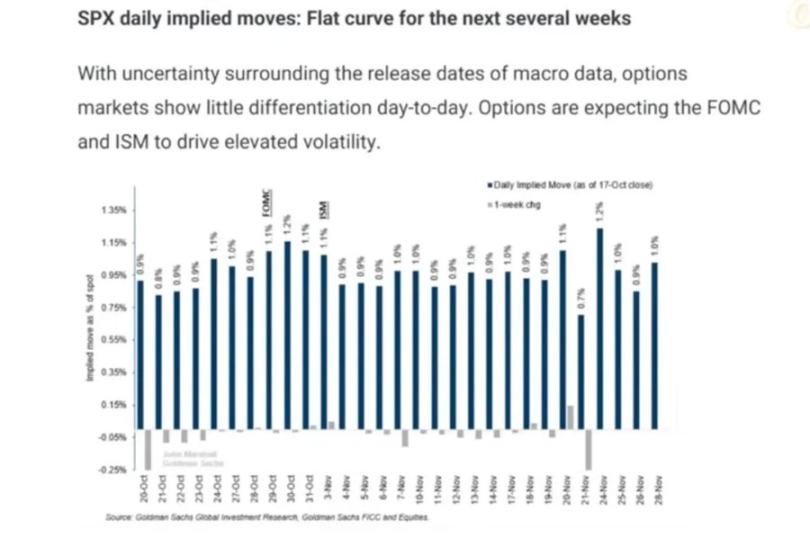

Parallèlement, depuis 2020, le soutien implicite de la Fed au crédit d’entreprise a faussé la valeur informative des spreads eux-mêmes : le risque de défaut n’est plus fixé par le marché, mais géré par la politique.

Le problème de l’investissement passif

L’essor de l’investissement passif a encore affaibli la découverte des prix. Les flux indexés dominent les volumes d’échange d’actions, concentrant la propriété entre quelques gestionnaires d’actifs de plusieurs trillions de dollars, dont les incitations sont homogènes et contraintes par les indices de référence.

Résultat :

- Les petites et moyennes entreprises cotées souffrent d’un manque structurel de liquidité.

- La couverture de la recherche sur les actions s’effondre.

- Le marché des IPO se contracte, remplacé par des tours de financement privés tardifs (séries F, G, etc.) inaccessibles aux investisseurs publics.

La largeur et la vitalité du marché ont été remplacées par la concentration oligopolistique et la liquidité algorithmique, générant des grappes de volatilité lorsque les flux s’inversent.

Éviction de l’innovation

L’homogénéité financière se reflète dans l’économie réelle. Un capitalisme sain nécessite des incitations hétérogènes : entrepreneurs, prêteurs et investisseurs poursuivent des objectifs et des horizons différents. À l’inverse, l’architecture actuelle du marché comprime la prise de risque sur une seule dimension : maximiser le rendement sous contrainte de risque.

Historiquement, l’innovation prospérait à l’intersection de secteurs diversifiés et de structures de capital variées. L’effondrement de cet écosystème du « prêt pour tous, investissement pour personne » réduit l’innovation accidentelle et la croissance de la productivité à long terme.

Nécessité d’une nouvelle politique industrielle

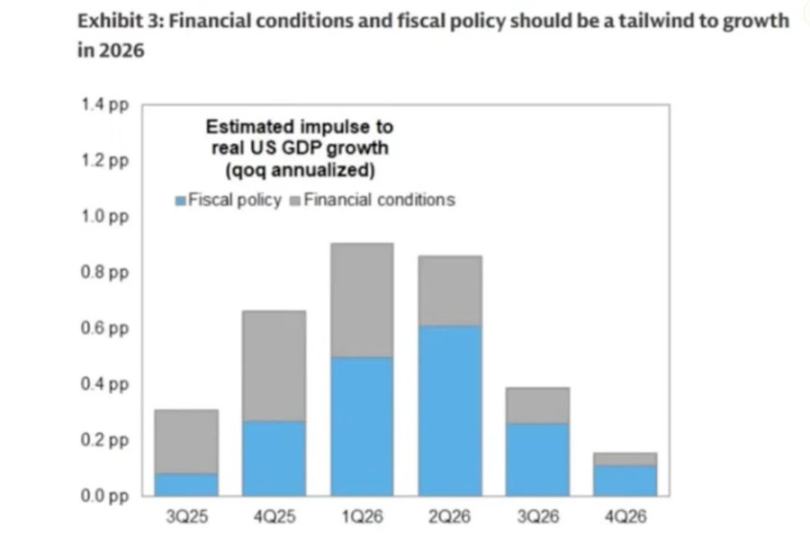

À mesure que cette structure érode le potentiel de croissance organique, l’État redevient un acteur économique majeur. De la « Chips Act » aux subventions vertes, la politique industrielle budgétaire est utilisée pour compenser les échecs du capital privé.

Cela représente une inversion partielle des modèles américain et chinois : les États-Unis utilisent désormais des partenariats public-privé ciblés pour réancrer les chaînes d’approvisionnement et générer une croissance nominale, tandis que la Chine s’appuie sur les entreprises publiques et la fabrication pour revendiquer la domination mondiale.

Cependant, la mise en œuvre reste déséquilibrée, contrainte par la politique, inefficace en termes de ressources et sujette à des inadéquations géographiques (par exemple, la construction d’usines de semi-conducteurs en Arizona, région en manque d’eau). Néanmoins, le changement philosophique est décisif :

Contrat social et réflexivité politique

Quarante ans de financiarisation ont creusé l’écart entre la richesse des actifs et les revenus salariaux. L’immobilier et les actions représentent désormais une part record du PIB, tandis que les salaires réels stagnent.

Si les opportunités ne sont pas redistribuées, non pas par des transferts, mais par la propriété, la stabilité politique sera érodée. Des droits de douane au nationalisme industriel, la montée du populisme et du protectionnisme est le symptôme d’une privation des droits économiques. Les États-Unis n’y échappent pas, ils mènent même cette expérimentation.

Perspectives : stagnation, capitalisme d’État et croissance sélective

Contrairement à un « moment Minsky » unique, ce régime implique une érosion progressive : baisse des rendements réels, désintermédiation lente, et gestion des fluctuations intermittentes par l’intervention politique.

Thèmes clés à surveiller :

- Domination du crédit public : l’effet d’éviction va s’intensifier à mesure que les déficits persistent

- Rapatriement industriel : croissance nominale pilotée par l’État via des subventions

- Saturation du crédit privé : conduisant finalement à la compression des marges et à des défauts individuels

- Stagnation boursière : la recherche de certitude plutôt que de croissance entraînera une compression des PER sur une décennie

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Aperçu de la semaine : Semaine de « déluge » macroéconomique : CPI retardé et « chasse aux hausses de taux » de la Banque du Japon

Cette semaine, les marchés mondiaux attendent la publication de données clés, notamment le rapport sur l'emploi non agricole aux États-Unis, les données sur l'inflation CPI et la décision de la Banque du Japon concernant la hausse des taux d'intérêt. Ces événements auront un impact significatif sur la liquidité du marché. Le prix du bitcoin fluctue sous l'effet de facteurs macroéconomiques, tandis que des institutions telles que Coinbase et HashKey tentent de se démarquer par l'innovation et les introductions en bourse. Résumé généré par Mars AI. Ce résumé a été produit par le modèle Mars AI, dont la précision et l'exhaustivité du contenu sont encore en cours d'amélioration.

Sélection des sujets les plus populaires de la semaine : la Fed réduit les taux d'intérêt et injecte indirectement des liquidités ! L'argent remplace-t-il l'or comme nouvel actif favori ?

La Fed réduit ses taux d’intérêt et lance un programme d’achats d’actifs, tandis que le Japon et d’autres régions s’orientent vers une hausse des taux ? L’argent atteint à plusieurs reprises des sommets historiques, SpaceX se prépare à une IPO de 1.5 billions, et Oracle devient un test décisif pour la bulle de l’IA ! Le processus de paix entre la Russie et l’Ukraine est bloqué sur la question territoriale, les États-Unis saisissent un pétrolier vénézuélien… Quelles tendances de marché passionnantes avez-vous manqué cette semaine ?

Quels sont les points clés à surveiller lors du Solana Breakpoint 2025 ?

Comment Solana parvient-elle à gagner des parts de marché dans un secteur de plus en plus concurrentiel ?

Le prix du BTC s'envole : Bitcoin franchit la barre des 89 000 $ lors d'un rallye spectaculaire

En vogue

PlusAperçu de la semaine : Semaine de « déluge » macroéconomique : CPI retardé et « chasse aux hausses de taux » de la Banque du Japon

Sélection des sujets les plus populaires de la semaine : la Fed réduit les taux d'intérêt et injecte indirectement des liquidités ! L'argent remplace-t-il l'or comme nouvel actif favori ?