Les preneurs de bénéfices nuisent au prix de Solana — voici pourquoi un répit pourrait être lointain

Le prix de Solana s’est calmé après le fort rallye d’août. Avec la prise de bénéfices active et le tarissement des flux de capitaux, le mouvement actuel semble fragile. Une cassure franche de la résistance autour de 218 $ est nécessaire pour une hausse, mais en l’absence du soutien des baleines, une correction plus profonde reste possible.

Le prix de Solana s’est refroidi après un mois d’août solide. Au cours des sept derniers jours, il a évolué à plat, et au cours des dernières 24 heures, il a reculé de 1,1 %. En revanche, les gains mensuels restent proches de 26 %, et les gains sur trois mois avoisinent 35,8 %.

Pour les traders qui lisent ceci afin de savoir si le prix du SOL peut répéter les gains du mois d’août, la réponse risque d’être décevante. Les données on-chain montrent que la prise de bénéfices est importante, et un autre indicateur est discrètement passé en tendance baissière. Ensemble, ces éléments soulèvent des doutes quant à la rapidité avec laquelle Solana peut progresser à partir d’ici.

Deux indicateurs suggèrent des ventes actives

Les données on-chain montrent que le pourcentage de l’offre en profit reste très élevé pour Solana. Au 3 septembre, près de 95 % des détenteurs de Solana étaient en profit, proche du sommet sur six mois de 96,59 % atteint le 8 août. Même au moment de la rédaction, ce chiffre se situe autour de 87 %, un niveau toujours surchauffé. Lorsque ce pourcentage est aussi élevé, la tentation de vendre augmente.

Solana Traders Have An Incentive To Sell: Glassnode

Solana Traders Have An Incentive To Sell: Glassnode L’histoire le confirme. La dernière fois que l’offre en profit a fortement chuté, passant sous les 54 % le 2 août, le prix de Solana était d’environ 158,53 $. À partir de là, le prix du SOL a grimpé jusqu’à 214,51 $ le 28 août — soit un gain d’environ 35 %. Cela indique que Solana ne connaît généralement des rallyes que lorsque moins de détenteurs conservent leurs profits. Sinon, chaque hausse tend à être vendue dans la force.

Vous souhaitez plus d’analyses de tokens comme celle-ci ? Inscrivez-vous à la newsletter quotidienne crypto de l’éditeur Harsh Notariya ici.

Profit Booking Into Strength Continues: Glassnode

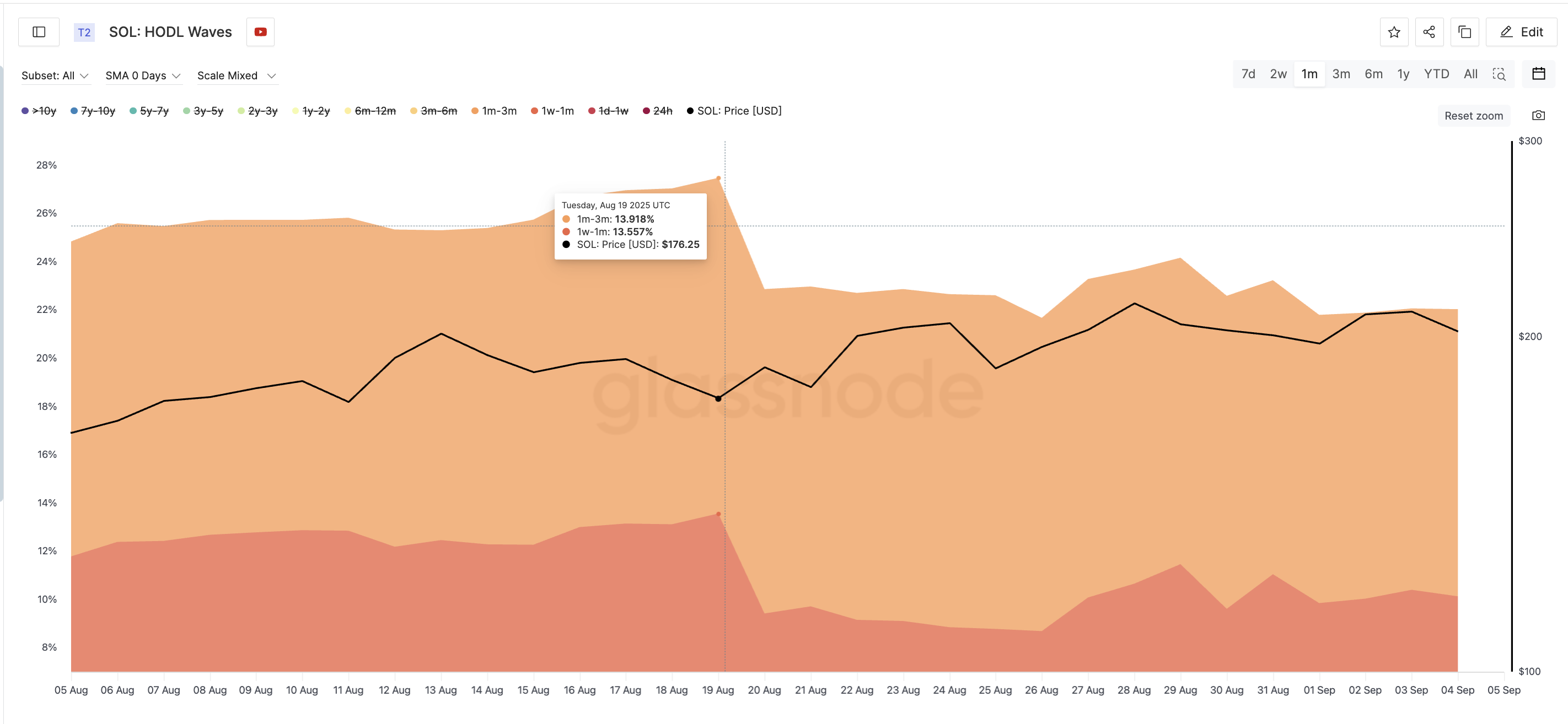

Profit Booking Into Strength Continues: Glassnode L’indicateur HODL Waves, qui mesure la durée de détention des coins avant leur mouvement, le confirme. Les détenteurs à court terme — ceux qui ont détenu entre 1 semaine–1 mois et 1–3 mois — ont atteint un pic le 19 août, lorsque le prix de Solana évoluait autour de 176 $.

Ensemble, ils contrôlaient environ 27 % de l’offre. Depuis, leur part est tombée à environ 22 %. Ces cohortes vendent dans la force, montrant que la prise de bénéfices est active en temps réel.

Des flux monétaires faibles révèlent la fragilité du prix de Solana

Sur le graphique des prix, le prix du SOL fait face à une forte résistance à 218 $. Une clôture franche au-dessus de ce niveau confirmerait une cassure et marquerait un nouveau sommet, invalidant la perspective baissière.

Cependant, le problème du flux monétaire limite l’optimisme. Le Chaikin Money Flow (CMF), qui mesure si la pression d’achat ou de vente domine, s’est nettement affaibli. Le 22 juillet, lorsque le prix de Solana a atteint un sommet local, le CMF était à 0,31, indiquant de forts flux entrants. Depuis, le prix a atteint de nouveaux sommets, mais le CMF est tombé à –0,01.

Solana Price Analysis: TradingView

Solana Price Analysis: TradingView Cette divergence signifie que les baleines et les institutions n’ajoutent pas de nouveaux capitaux dans le SOL. Sans ces importants flux entrants, les vendeurs de profits rencontrent peu de résistance lors de la vente. L’absence de demande compensatoire rend les rallyes fragiles et rend un repli plus profond plus probable qu’un répit si les supports clés cèdent.

À la baisse, un solide support se situe à 194 $, avec d’autres niveaux à 186 $ et 173 $ si la pression vendeuse s’accentue. À l’heure actuelle, le prix de Solana reste stable, mais à moins que le CMF ne s’améliore, tout répit semble lointain.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Le Quotidien : Upbit signale une vulnérabilité de clé privée, MegaETH va restituer les fonds de la campagne de pré-dépôt, Do Kwon demande une peine de prison maximale de 5 ans, et plus encore

Upbit a découvert et corrigé une faille dans son portefeuille interne lors d'un audit d'urgence suite au piratage de 30 millions de dollars cette semaine, déclarant que la vulnérabilité aurait pu permettre aux attaquants de dériver des clés privées à partir des données on-chain. MegaETH, une prochaine solution de scaling Layer 2 pour Ethereum, a annoncé qu'elle remboursera tous les fonds collectés via sa campagne de pré-dépôt après des interruptions de service, des plafonds de dépôt changeants et une mauvaise configuration du multisig qui ont entraîné une réouverture anticipée non intentionnelle.

Le plus grand gestionnaire d'actifs d'Europe, Amundi, tokenise un fonds monétaire sur Ethereum

Amundi a émis sa première part tokenisée d’un fonds monétaire sur Ethereum dans le cadre d’un nouveau modèle de distribution hybride. Cette initiative a été lancée en collaboration avec CACEIS, qui fournit une infrastructure d’agent de transfert basée sur la blockchain et une plateforme de commande numérique disponible 24h/24 et 7j/7.

Le FMI avertit que les marchés tokenisés pourraient aggraver les krachs éclair