La verdad económica: la IA sostiene el crecimiento, las criptomonedas se convierten en activos políticos

El artículo analiza la situación económica actual, señalando que la IA es el principal motor del crecimiento del PIB, mientras que otros sectores como el mercado laboral y las finanzas familiares están en declive. La dinámica del mercado se ha desvinculado de los fundamentos, y la inversión de capital en IA se ha convertido en la clave para evitar una recesión. El aumento de la brecha entre ricos y pobres y el suministro de energía se presentan como cuellos de botella para el desarrollo de la IA. En el futuro, la IA y las criptomonedas podrían convertirse en el foco de los ajustes de políticas. Resumen generado por Mars AI. Este resumen fue creado por el modelo de Mars AI, cuya precisión y exhaustividad se encuentran en etapa de actualización iterativa.

Si leíste mis artículos anteriores sobre dinámica macroeconómica, quizás ya tengas una idea de lo que está ocurriendo. En este artículo, voy a desglosar el verdadero estado actual de la economía: el único motor que impulsa el crecimiento del PIB es la inteligencia artificial (AI); todos los demás ámbitos, como el mercado laboral, las finanzas familiares, la asequibilidad y el acceso a los activos, están en declive; y todos esperan un “punto de inflexión del ciclo”, pero hoy en día ese “ciclo” simplemente no existe.

La verdad es:

· El mercado ya no está impulsado por los fundamentos

· El gasto de capital en AI es el único pilar que evita una recesión técnica

· En 2026 llegará una ola de liquidez, y el consenso del mercado ni siquiera ha empezado a valorarla

· La brecha de riqueza se ha convertido en una restricción macroeconómica que obliga a ajustar políticas

· El cuello de botella de la AI no son las GPU, sino la energía

· Las criptomonedas se están convirtiendo en la única clase de activos con potencial real de apreciación para los jóvenes, lo que les otorga un significado político

No subestimes el riesgo de esta transformación y pierdas la oportunidad.

Desacople entre la dinámica del mercado y los fundamentos

La volatilidad de precios del último mes no tuvo ningún respaldo en nuevos datos económicos, pero sí provocó fuertes sacudidas debido al cambio de postura de la Reserva Federal.

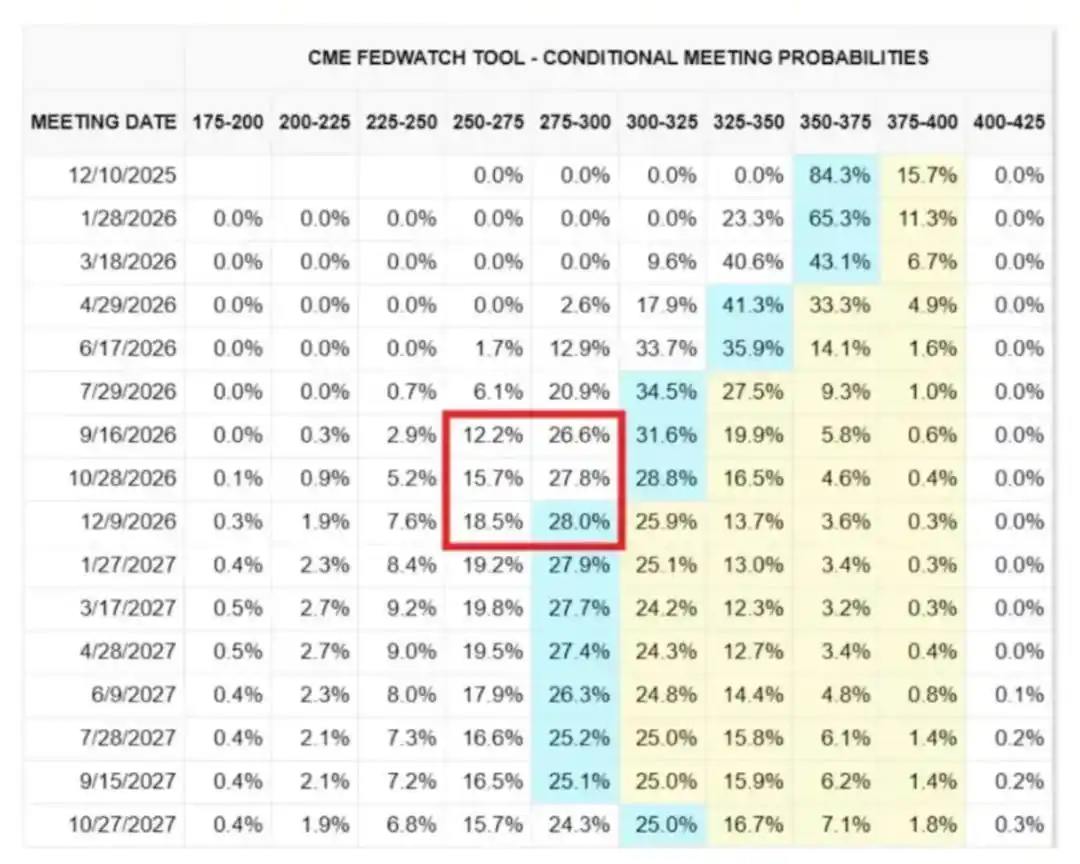

Solo por los comentarios de algunos funcionarios de la Reserva Federal, la probabilidad de recorte de tasas osciló repetidamente del 80%→30%→80%. Este fenómeno confirma la característica central del mercado actual: la influencia de los flujos sistémicos de capital supera ampliamente a las opiniones macroeconómicas activas.

A continuación, pruebas a nivel de microestructura:

1) Los fondos con objetivos de volatilidad reducen mecánicamente el apalancamiento cuando la volatilidad se dispara y lo aumentan cuando la volatilidad baja.

Estos fondos no se preocupan por la “economía”, ya que solo ajustan su exposición de inversión según una variable: el grado de volatilidad del mercado.

Cuando la volatilidad aumenta, reducen el riesgo→venden; cuando la volatilidad baja, aumentan el riesgo→compran. Esto genera ventas automáticas en mercados débiles y compras automáticas en mercados fuertes, amplificando la volatilidad en ambas direcciones.

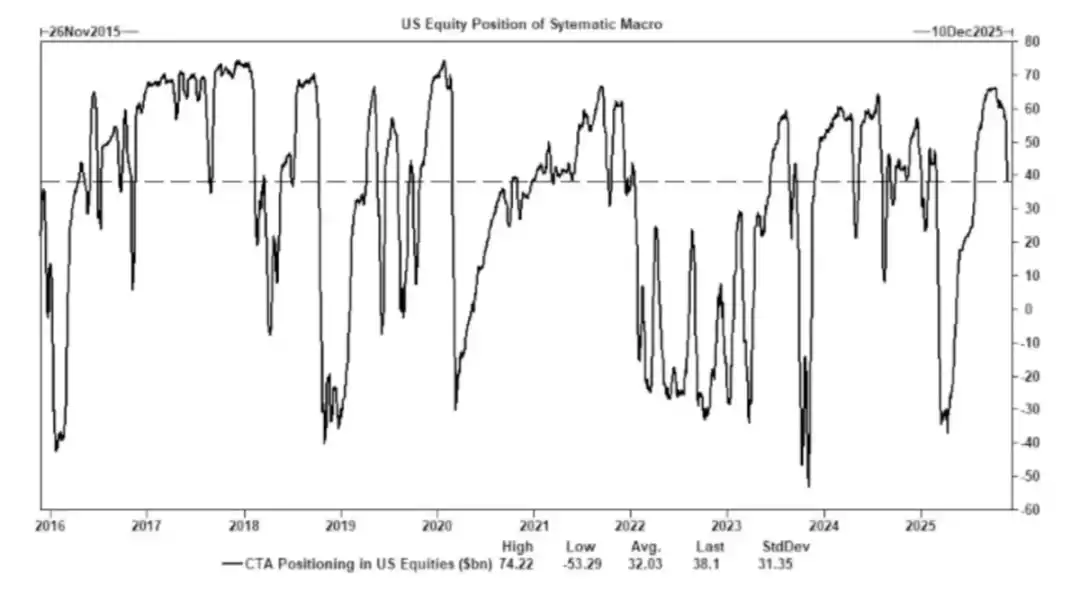

2) Los Commodity Trading Advisors (CTA) cambian de posiciones largas a cortas en niveles de tendencia preestablecidos, generando flujos forzados.

Los CTA siguen reglas de tendencia estrictas, sin ninguna “opinión” subjetiva, ejecutando mecánicamente: compran cuando el precio supera cierto nivel y venden cuando cae por debajo de ese nivel.

Cuando suficientes CTA alcanzan el mismo umbral al mismo tiempo, incluso sin cambios en los fundamentos, pueden provocar compras o ventas masivas coordinadas, llegando a mover un índice durante varios días consecutivos.

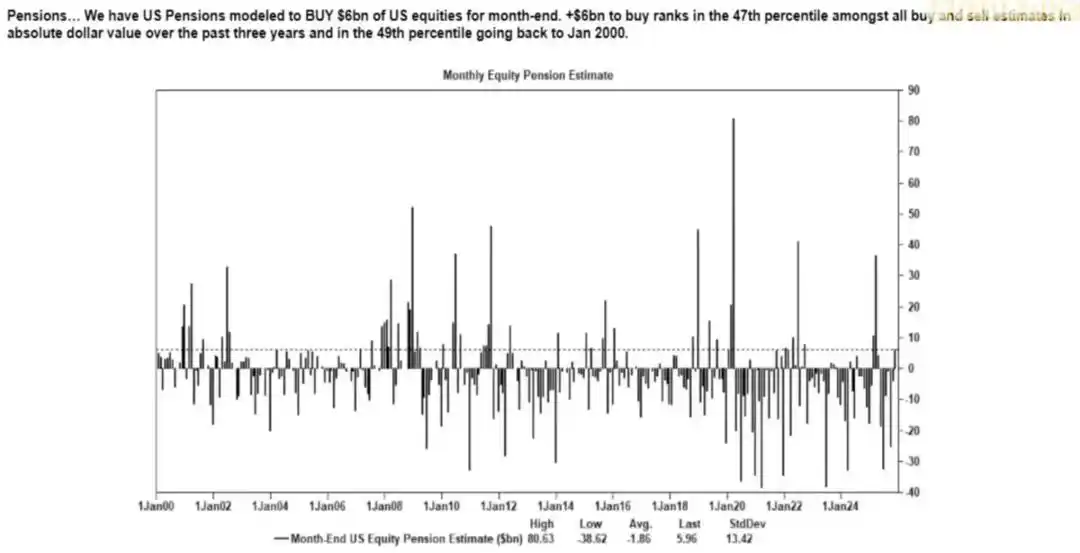

3) La ventana de recompra de acciones sigue siendo la mayor fuente de demanda neta de acciones.

Las empresas que recompran sus propias acciones son los mayores compradores netos en el mercado de acciones, superando a minoristas, hedge funds y fondos de pensión.

Durante la apertura de la ventana de recompra, las empresas inyectan decenas de miles de millones de dólares semanalmente en el mercado, lo que provoca:

· Un impulso interno de subida durante la temporada de recompra

· Un debilitamiento evidente del mercado cuando la ventana de recompra se cierra

· La formación de compras estructurales independientes de los datos macroeconómicos

Esta es la razón principal por la que, incluso con un sentimiento de mercado deprimido, la bolsa puede seguir subiendo.

4) La inversión de la curva de volatilidad (VIX) refleja un desequilibrio de cobertura a corto plazo, no “pánico”.

Normalmente, la volatilidad a largo plazo (VIX a 3 meses) es mayor que la de corto plazo (VIX a 1 mes). Cuando esta relación se invierte, muchos creen que “aumenta el pánico”, pero hoy en día este fenómeno se debe más a los siguientes factores:

· Demanda de cobertura a corto plazo

· Ajustes de posiciones de los market makers de opciones

· Flujos de capital hacia opciones semanales

· Estrategias sistemáticas de cobertura a fin de mes

Esto significa: un salto del VIX ≠ pánico, sino resultado de flujos de cobertura.

Esta distinción es clave: hoy la volatilidad está impulsada por el comportamiento de trading, no por narrativas.

El entorno actual del mercado es más sensible a las emociones y los flujos de capital: los datos económicos se han convertido en indicadores rezagados de los precios de los activos, y la comunicación de la Reserva Federal es el principal detonante de la volatilidad. La liquidez, la estructura de posiciones y el tono de la política están reemplazando a los fundamentos en el proceso de descubrimiento de precios.

La AI es clave para evitar una recesión total

La AI se ha convertido en el estabilizador macroeconómico: reemplaza eficazmente la demanda cíclica de contratación, sostiene la rentabilidad empresarial y, aunque los fundamentos laborales sean débiles, mantiene el crecimiento del PIB.

Esto significa que la economía estadounidense depende del gasto de capital en AI mucho más de lo que los responsables políticos admiten públicamente.

· La inteligencia artificial está suprimiendo la demanda laboral del tercio de la fuerza de trabajo con menos habilidades y más fácil de reemplazar. Este suele ser el primer segmento afectado en una recesión cíclica.

· El aumento de la productividad oculta el deterioro generalizado del mercado laboral. La producción se mantiene estable porque las máquinas absorben el trabajo que antes hacían los empleados de nivel inicial.

· Menos empleados, mayores márgenes de beneficio para las empresas, mientras que las familias cargan con el peso socioeconómico. Esto traslada los ingresos del trabajo al capital, una dinámica típica de recesión.

· La formación de capital relacionada con la inteligencia artificial mantiene artificialmente la resiliencia del PIB. Sin el gasto de capital en AI, los datos globales del PIB serían claramente más débiles.

Los reguladores y responsables políticos inevitablemente apoyarán el gasto de capital en AI mediante políticas industriales, expansión crediticia o incentivos estratégicos, porque la alternativa es la recesión.

La brecha de riqueza ya es una restricción macroeconómica

La afirmación de Mike Green de que la “línea de pobreza ≈ 130,000 - 150,000 dólares” generó una fuerte reacción, lo que demuestra la profundidad de la resonancia de este problema.

La verdad central es la siguiente:

· El costo de criar hijos supera el alquiler/la hipoteca

· La vivienda es estructuralmente inasequible

· La generación baby boomer domina la propiedad de activos

· Los jóvenes solo tienen ingresos, sin acumulación de capital

· La inflación de activos amplía la brecha de riqueza año tras año

La brecha de riqueza obligará a ajustar la política fiscal, la postura regulatoria y la intervención en los mercados de activos. Y como las criptomonedas son una herramienta para que los jóvenes participen en el crecimiento del capital, su significado político será cada vez más relevante, y los responsables políticos ajustarán su actitud en consecuencia.

El cuello de botella para la escalabilidad de la AI es la energía, no la capacidad de cómputo

La energía será el nuevo eje narrativo: el desarrollo a gran escala de la economía de la AI depende de la expansión simultánea de la infraestructura energética.

El debate sobre las GPU ignora un cuello de botella aún más crítico: el suministro eléctrico, la capacidad de la red, la construcción de energía nuclear y gas natural, la infraestructura de refrigeración, el cobre y minerales clave, y las restricciones de ubicación de los data centers.

La energía se está convirtiendo en el factor limitante para el desarrollo de la AI. En la próxima década, el sector energético (especialmente la energía nuclear, el gas natural y la modernización de la red) será uno de los focos de inversión y política con mayor apalancamiento.

Surge una economía dual, la brecha sigue ampliándose

La economía estadounidense se está dividiendo en dos grandes bloques: el sector de AI impulsado por el capital y el sector tradicional dependiente del trabajo, con casi nula superposición y estructuras de incentivos cada vez más divergentes.

La economía de AI sigue expandiéndose:

· Alta productividad

· Altos márgenes de beneficio

· Baja dependencia de la mano de obra

· Protección estratégica

· Atracción de flujos de capital

La economía real sigue contrayéndose:

· Baja capacidad de absorción de mano de obra

· Alta presión sobre los consumidores

· Menor liquidez

· Concentración de activos

· Presión inflacionaria

Las empresas más valiosas de la próxima década serán aquellas capaces de conciliar o aprovechar esta brecha estructural.

Perspectivas a futuro

· La AI contará con respaldo político, porque la alternativa es la recesión

· La liquidez dirigida por el Tesoro reemplazará al quantitative easing (QE) como principal canal de política

· Las criptomonedas se convertirán en una clase de activos políticos vinculada a la equidad intergeneracional

· El verdadero cuello de botella de la AI es la energía, no la capacidad de cómputo

· En los próximos 12-18 meses, el mercado seguirá siendo impulsado por las emociones y los flujos de capital

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Bitcoin suma 732 mil millones de dólares en nuevo capital en este ciclo mientras la estructura del mercado se transforma

Las Bandas de Bollinger de Bitcoin repiten la señal alcista ‘parabólica’ vista a finales de 2023

El Reino Unido aprueba una ley que reconoce oficialmente a las criptomonedas como un tercer tipo de propiedad

El martes, el Reino Unido aprobó una ley que reconoce a los activos digitales como una tercera categoría de propiedad. La asociación local CryptoUK afirmó que esto otorga a las criptomonedas “una base legal más clara” en casos de delitos o litigios relacionados.