¿USDT es insolvente? Arthur Hayes cuestiona públicamente a Tether

Arthur Hayes cuestionó que la exposición de Tether al oro y bitcoin podría generar riesgos de insolvencia, mientras que Tether respondió refutando con su enorme patrimonio propio. Ambas partes reavivaron el debate en X.

Título original: «Arthur Hayes advierte que USDT podría ser insolvente, ¿por qué tanto FUD recientemente?»

Autor original: Azuma, Odaily

Después de su enfrentamiento público con Monad, Arthur Hayes, conocido como “el Negro”, inesperadamente comenzó una disputa con el rey de las stablecoins, Tether.

Arthur Hayes: USDT podría volverse “insolvente”

El origen del asunto fue el 30 de noviembre, cuando Arthur Hayes publicó en X la prueba de reservas del tercer trimestre que Tether hizo pública a finales de octubre. Analizó que la proporción de activos volátiles como oro y bitcoin en las reservas de Tether era demasiado alta, y que USDT podría enfrentar el riesgo de insolvencia si estos activos caían de valor.

“El equipo de Tether está en las primeras etapas de apostar por una gran operación de tasas de interés. Según mi comprensión de su informe de auditoría, creen que la Reserva Federal comenzará a bajar las tasas, lo que reducirá drásticamente sus ingresos por intereses. Como respuesta, comenzaron a comprar oro y bitcoin—en teoría, cuando ‘el precio del dinero baja’ (bajan las tasas), estos activos deberían subir. Pero si sus posiciones en oro y bitcoin caen alrededor de un 30%, el capital de Tether se reduciría a cero y, en teoría, USDT se volvería insolvente.”

Como se muestra en la imagen de arriba, de los 181.223 millones de dólares en reservas totales de Tether, hay 12.921 millones de dólares en reservas de metales preciosos (7,1%) y 9.856 millones de dólares en reservas de bitcoin (5,4%)—estos dos activos juntos representan el 12,5% de las reservas totales de Tether.

Por la estructura de reservas de Tether, se puede ver que Arthur Hayes simplemente señaló objetivamente una situación extrema que Tether podría enfrentar: si las reservas de oro y bitcoin se deprecian significativamente al mismo tiempo, en teoría, el valor de los activos de reserva de Tether no podría cubrir completamente la cantidad de USDT emitida.

Esto también fue mencionado por la conocida agencia de calificación S&P la semana pasada al rebajar la calificación de estabilidad de Tether y USDT: “El valor de las reservas de bitcoin de Tether representa aproximadamente el 5,6% del total de USDT en circulación (Nota de Odaily: S&P compara con el circulante, por eso el porcentaje es un poco más alto que respecto a las reservas), lo que supera la tasa de sobrecolateralización de USDT del 3,9%. Esto significa que otros activos de reserva de bajo riesgo (principalmente bonos del Tesoro) ya no pueden respaldar completamente el valor de USDT. Si el valor de BTC y otros activos de alto riesgo cae, podría debilitar la capacidad de cobertura de las reservas de USDT y llevar a una insuficiencia de colateralización.”

¿Sigue siendo seguro USDT?

En realidad, Arthur Hayes y S&P hablan del mismo escenario, pero la probabilidad de que esto ocurra es muy baja, por dos razones principales.

· Primero, es difícil imaginar que los precios del oro y bitcoin caigan abruptamente (aquí se refiere a una caída de al menos decenas de puntos en muy poco tiempo); incluso si el mercado baja de forma sostenida, en teoría Tether tendría tiempo de vender para reponer reservas de activos de bajo riesgo.

· Segundo, además de los activos de reserva, Tether posee una enorme cantidad de activos propios, suficientes para servir como un colchón de reservas para USDT y mantener el funcionamiento de su negocio de emisión.

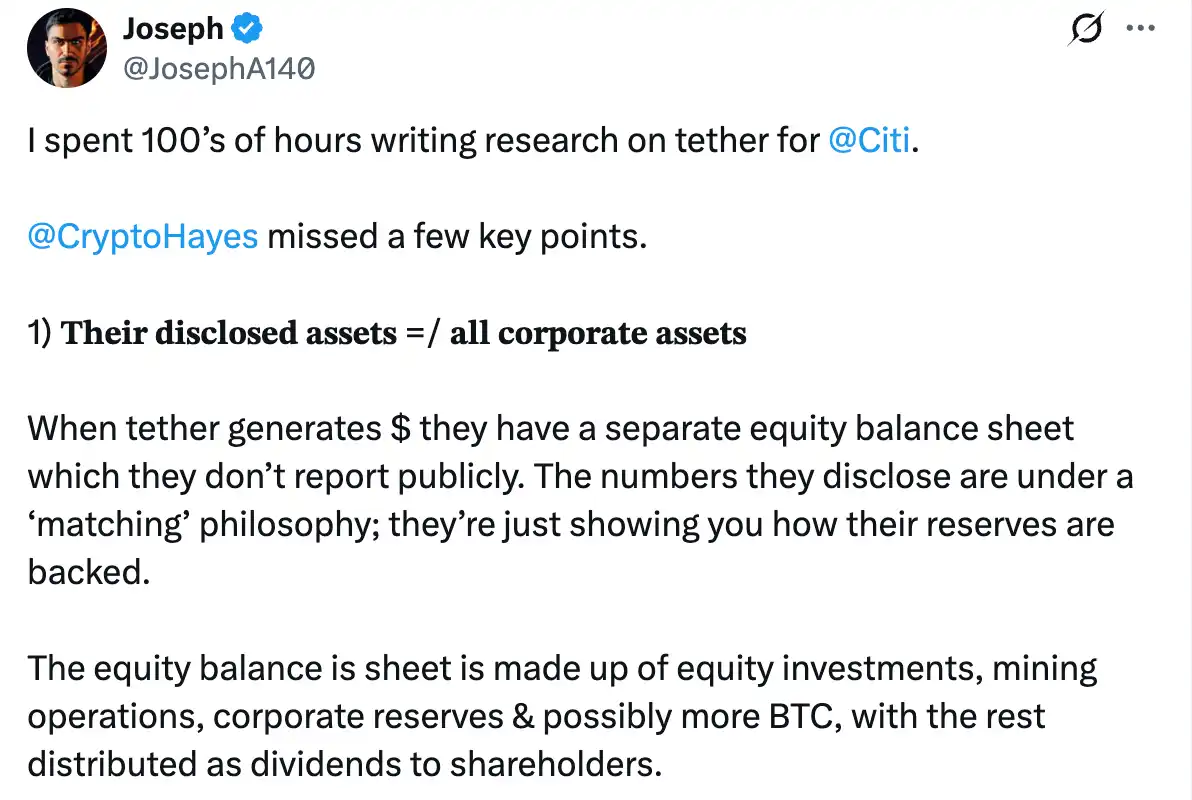

Joseph, ex jefe de investigación de criptomonedas de Citigroup, también señaló al hablar del segundo punto que los activos divulgados por Tether no equivalen a todos los activos que posee: cuando Tether obtiene ganancias, tienen un balance patrimonial separado que no se divulga junto con la situación de reservas; Tether es extremadamente rentable y su valor patrimonial es alto, por lo que pueden vender participaciones para cubrir cualquier déficit en el balance; Tether no va a quebrar, al contrario, tienen una máquina de imprimir dinero.

La respuesta de Tether

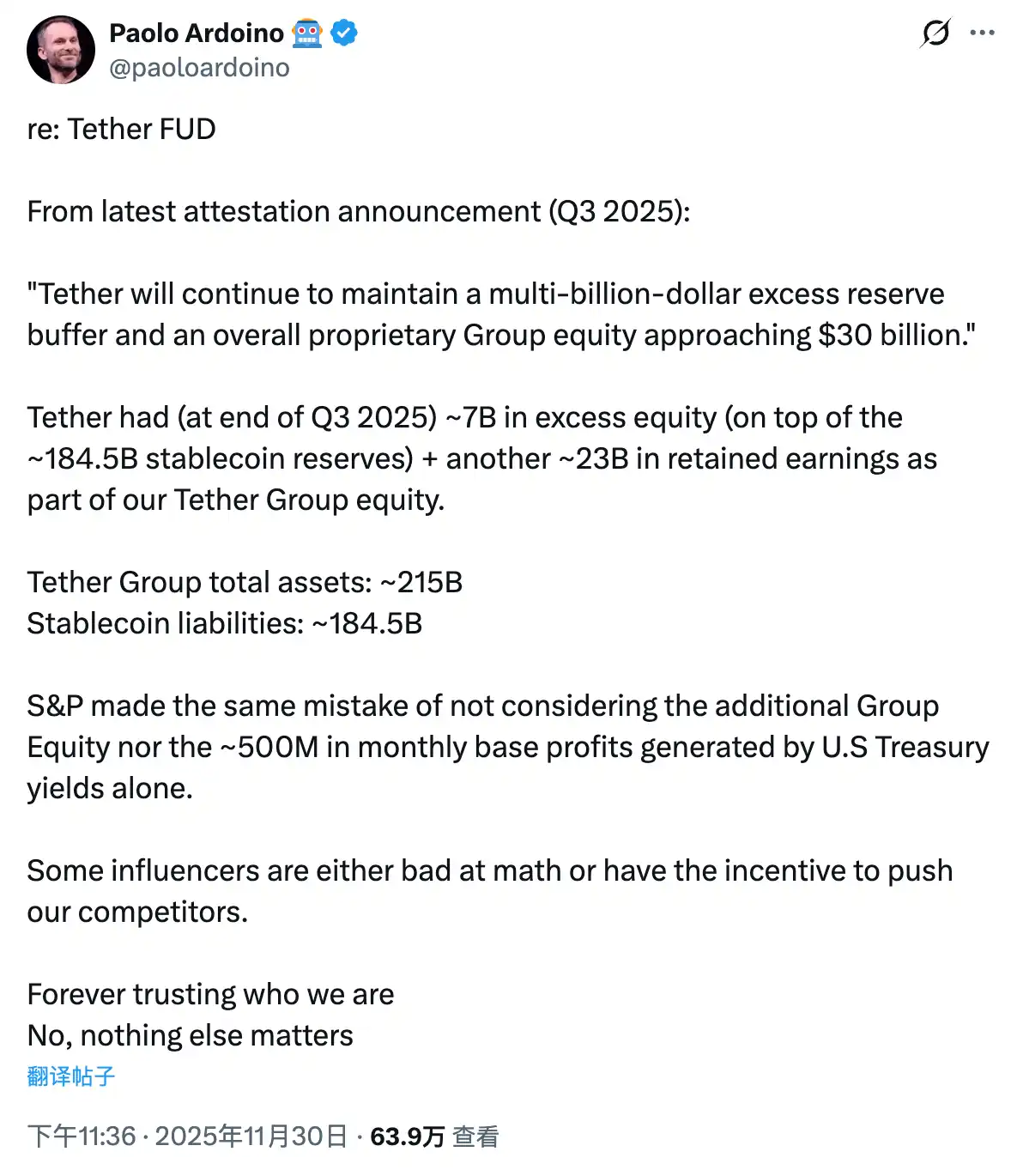

Anoche, a medida que el FUD relacionado se intensificaba, el CEO de Tether, Paolo Ardoino, respondió en una publicación diciendo que, hasta el final del tercer trimestre de 2025, Tether posee aproximadamente 7.000 millones de dólares en patrimonio excedente (además de unos 184.500 millones de dólares en reservas de stablecoins), y unos 23.000 millones de dólares adicionales en ganancias retenidas, que juntas constituyen el patrimonio propio del grupo Tether.

La comparación de activos y pasivos es clara:

· Activos totales del grupo Tether: unos 215.000 millones de dólares;

· Pasivos de stablecoins: unos 184.500 millones de dólares;

S&P cometió el mismo error, no incluyó este patrimonio adicional del grupo ni consideró los aproximadamente 500 millones de dólares de beneficio básico mensual que se generan solo con los rendimientos de los bonos del Tesoro estadounidense.

Curiosamente, Paolo Ardoino añadió al final: “Algunos influencers o no saben matemáticas, o tienen motivos poco claros.”

· Nota de Odaily: Arthur Hayes y su family office Maelstrom son uno de los principales inversores en la stablecoin generadora de intereses Ethena (USDe), y han pronosticado en varias ocasiones que USDe se convertirá en la stablecoin más grande por emisión.

Después de la respuesta directa de Paolo Ardoino, Arthur Hayes también replicó, aunque con cierto tono irónico: “Ustedes ganan muchísima plata, me dan una envidia terrible.” ¿Tienen alguna política específica de dividendos? ¿O una meta de sobrecolateralización basada en el tipo de activo (ajustada por volatilidad)? Obviamente, no hay problema cuando sus pasivos son dólares y sus activos son bonos del Tesoro de EE.UU., pero si sus activos son inversiones privadas con poca liquidez, en caso de un evento inesperado, la gente podría cuestionar su supuesta sobrecolateralización.”

Después de este intercambio, ninguna de las partes volvió a responder. Esta mañana, Arthur Hayes sí publicó otra actualización, pero solo para comentar sobre el rebote del mercado.

Por lo que se ve en la foto que compartió Arthur Hayes, después de pelearse con Monad y Tether, parece que está de buen humor…

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

El Diario: Grayscale predice nuevos máximos históricos de bitcoin en 2026, el 'efecto Vanguard' impulsa los mercados cripto, debuta el ETF de Chainlink y más

Grayscale Research cuestionó la tesis del ciclo de cuatro años en un nuevo informe y predijo que bitcoin está en camino de alcanzar nuevos máximos históricos en 2026. Vanguard revirtió su postura negativa de larga data hacia productos relacionados con criptomonedas y permitirá que ETFs y fondos mutuos que tengan principalmente BTC, ETH, XRP o SOL se negocien en su plataforma a partir del martes, según informó primero Bloomberg.

Analista afirma que los mineros de Bitcoin enfrentan la peor crisis de rentabilidad registrada

Según BRN, los mineros de Bitcoin atraviesan el peor periodo de rentabilidad en la historia del activo, ya que los ingresos diarios esperados han caído por debajo del costo total medio y los plazos de recuperación se extienden más allá del próximo halving. La finalización del ajuste cuantitativo por parte de la Fed inyectó 13.5 billions de dólares en el sistema bancario, pero la reacción del mercado cripto se ha mantenido apagada. Mientras tanto, los mercados de opciones muestran un estrés elevado, ya que los operadores calculan un cierre para BTC por debajo de los 80,000 dólares a fin de año, según los analistas.

Informe semanal de staking de Ethereum - 1 de diciembre de 2025

🌟🌟Datos clave sobre el staking de ETH🌟🌟 1️⃣ Rendimiento de staking de Ebunker ETH: 3.27% 2️⃣ stETH...

Aumentan las previsiones alcistas para Solana, BNB y XRP—Ozak AI lidera el potencial para 2026