Liquidez al límite

Bitcoin está atrapado en un rango frágil de $81K–$89K mientras la liquidez disminuye y las pérdidas realizadas aumentan significativamente. Los futuros se están desapalancando, las opciones siguen siendo defensivas y la demanda permanece débil. Hasta que el precio recupere niveles clave de coste base y haya nuevas entradas de capital, es probable que el mercado continúe en una consolidación de baja convicción.

Resumen Ejecutivo

- Bitcoin opera en un frágil rango de $81K–$89K tras perder un soporte clave de costo base, reflejando la debilidad del primer trimestre de 2022.

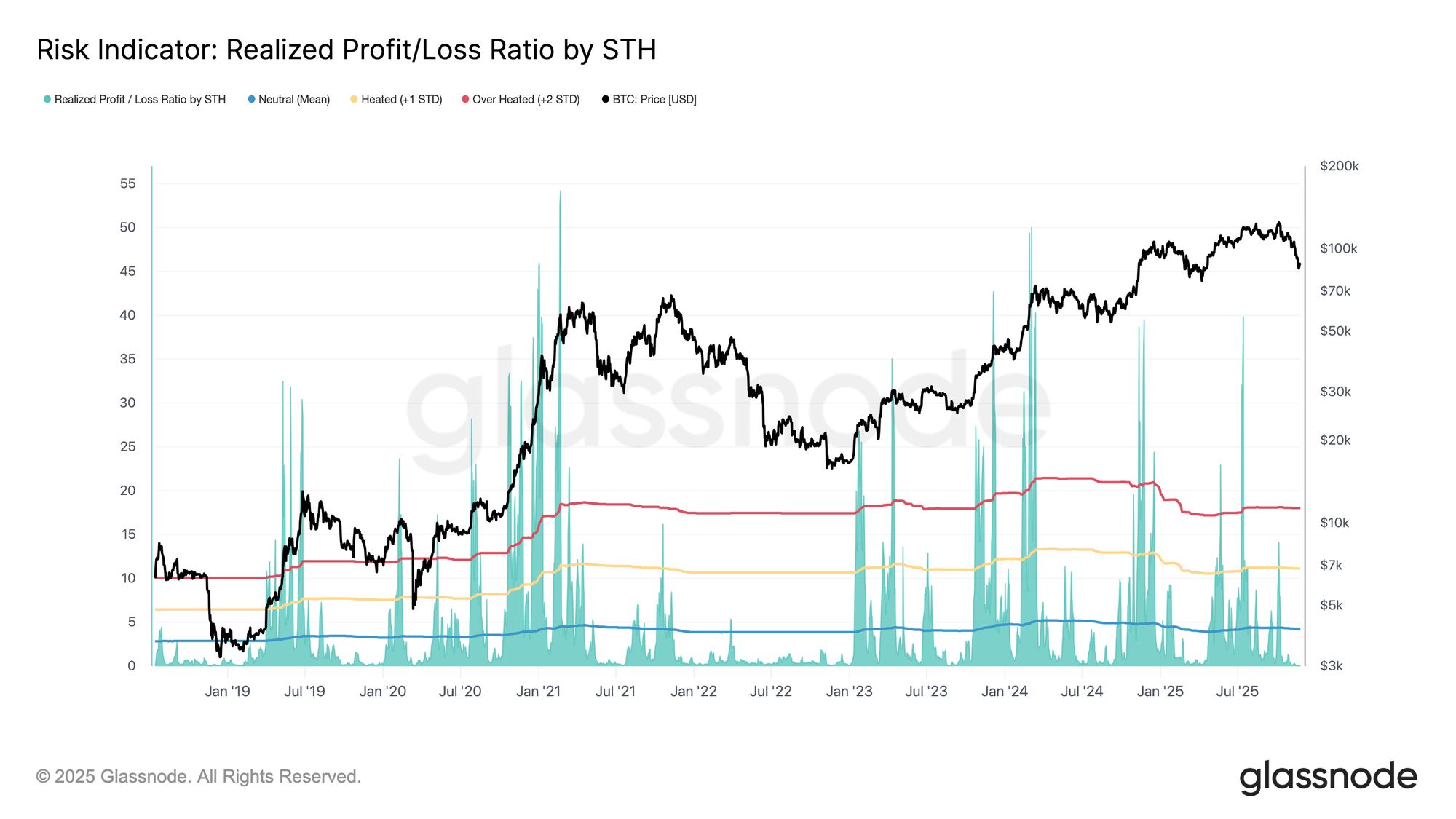

- Las pérdidas realizadas están elevadas, con ratios de pérdidas de tenedores de corto plazo (STH) colapsando a 0,07x, señalando una disminución de liquidez y demanda.

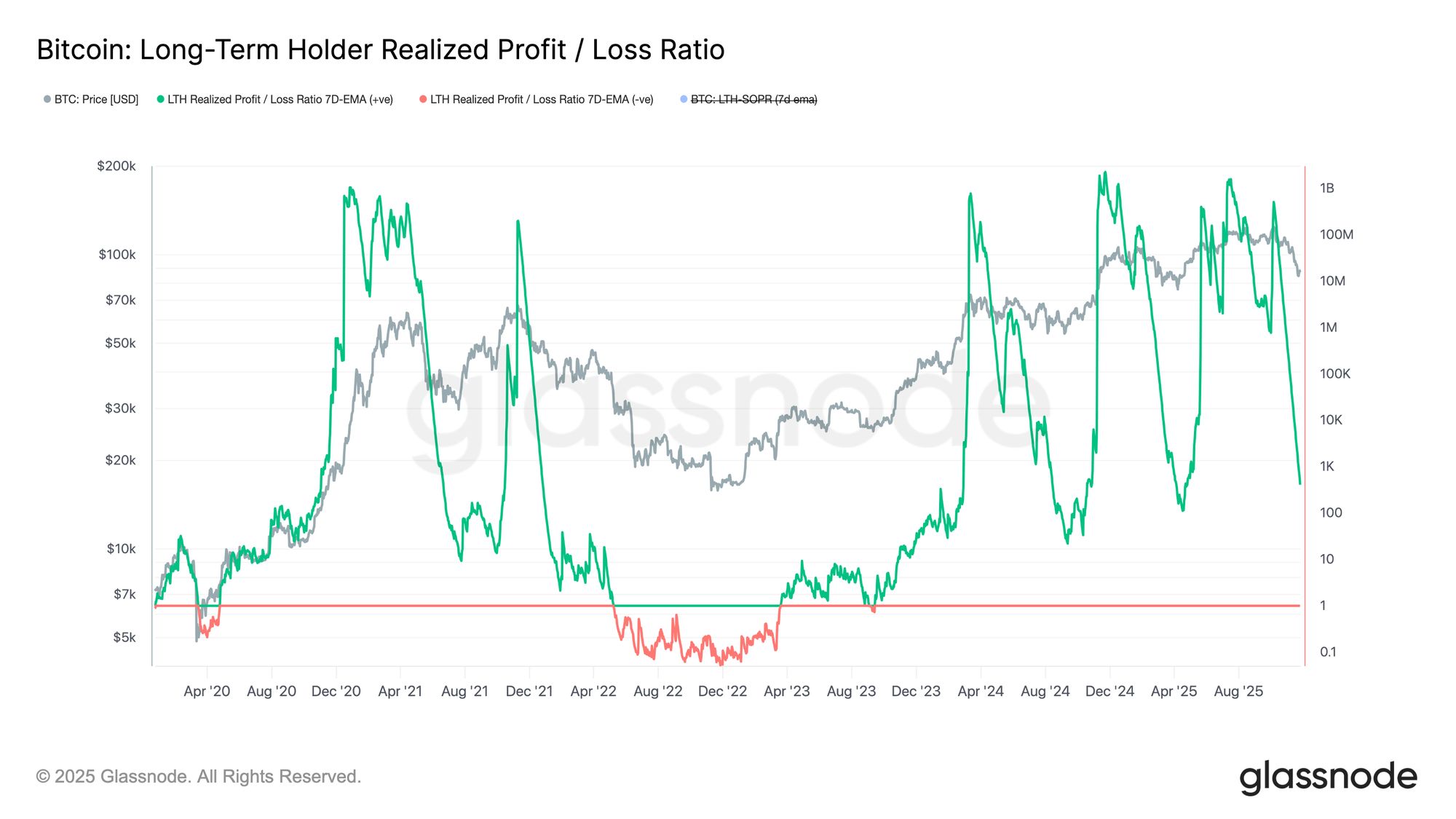

- Los tenedores de largo plazo aún realizan ganancias, pero su impulso se debilita y podría revertirse si la liquidez se deteriora aún más.

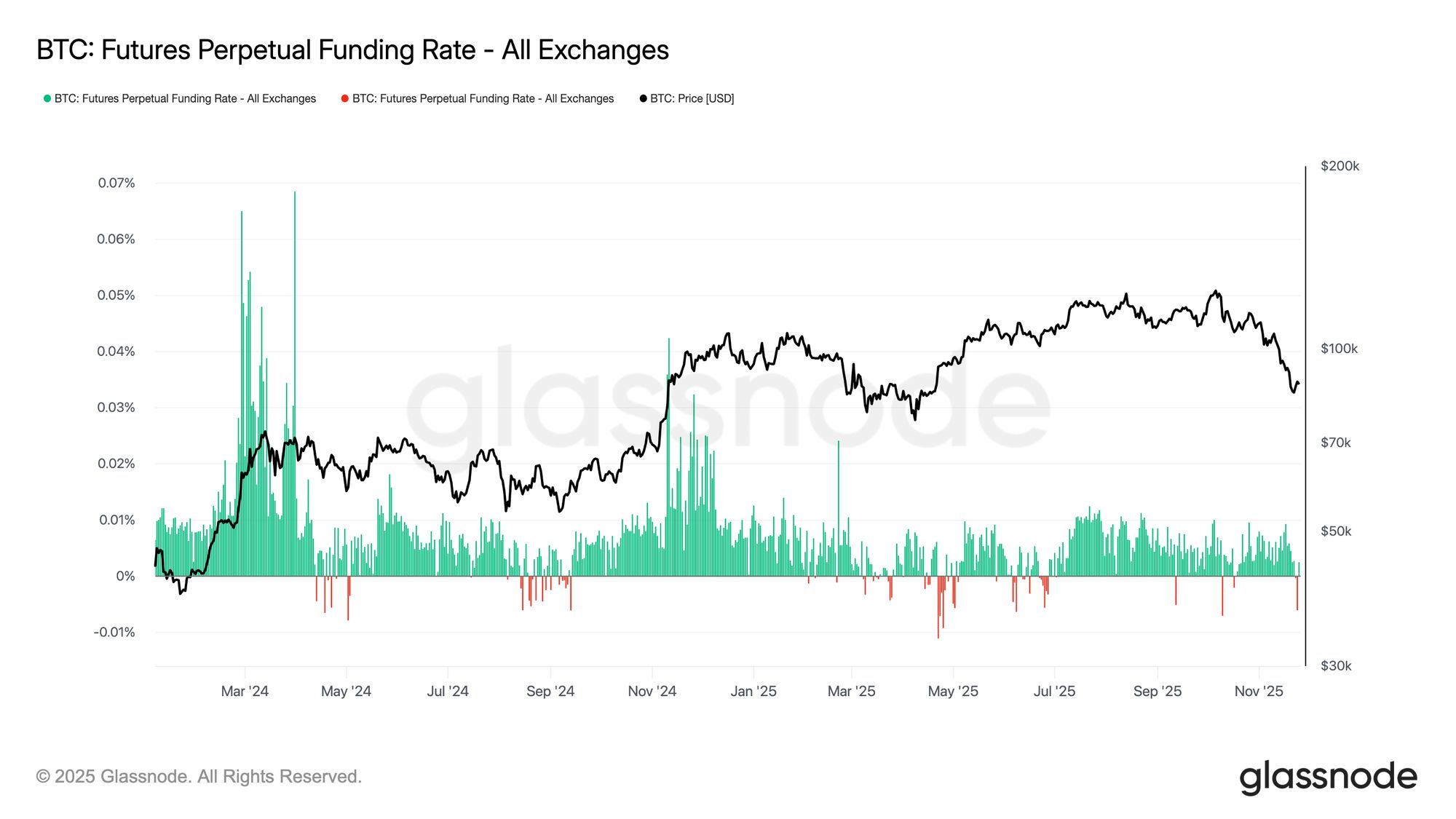

- Los mercados de futuros muestran un desapalancamiento ordenado, financiamiento neutral y menor apalancamiento tanto en BTC como en altcoins.

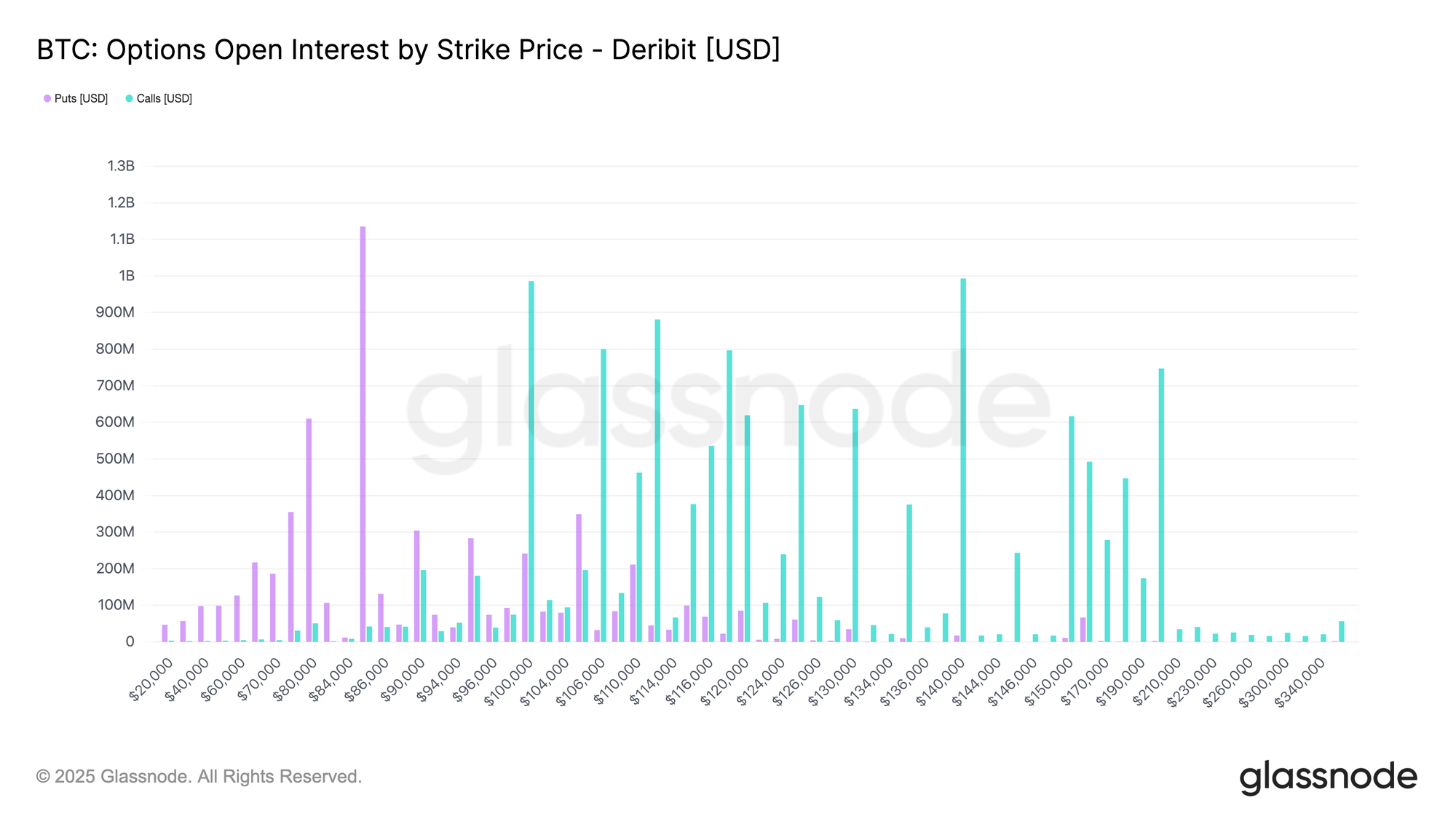

- El posicionamiento en opciones sigue siendo defensivo, con fuertes puts cerca de 84K y el alza aún siendo vendida alrededor de 100K.

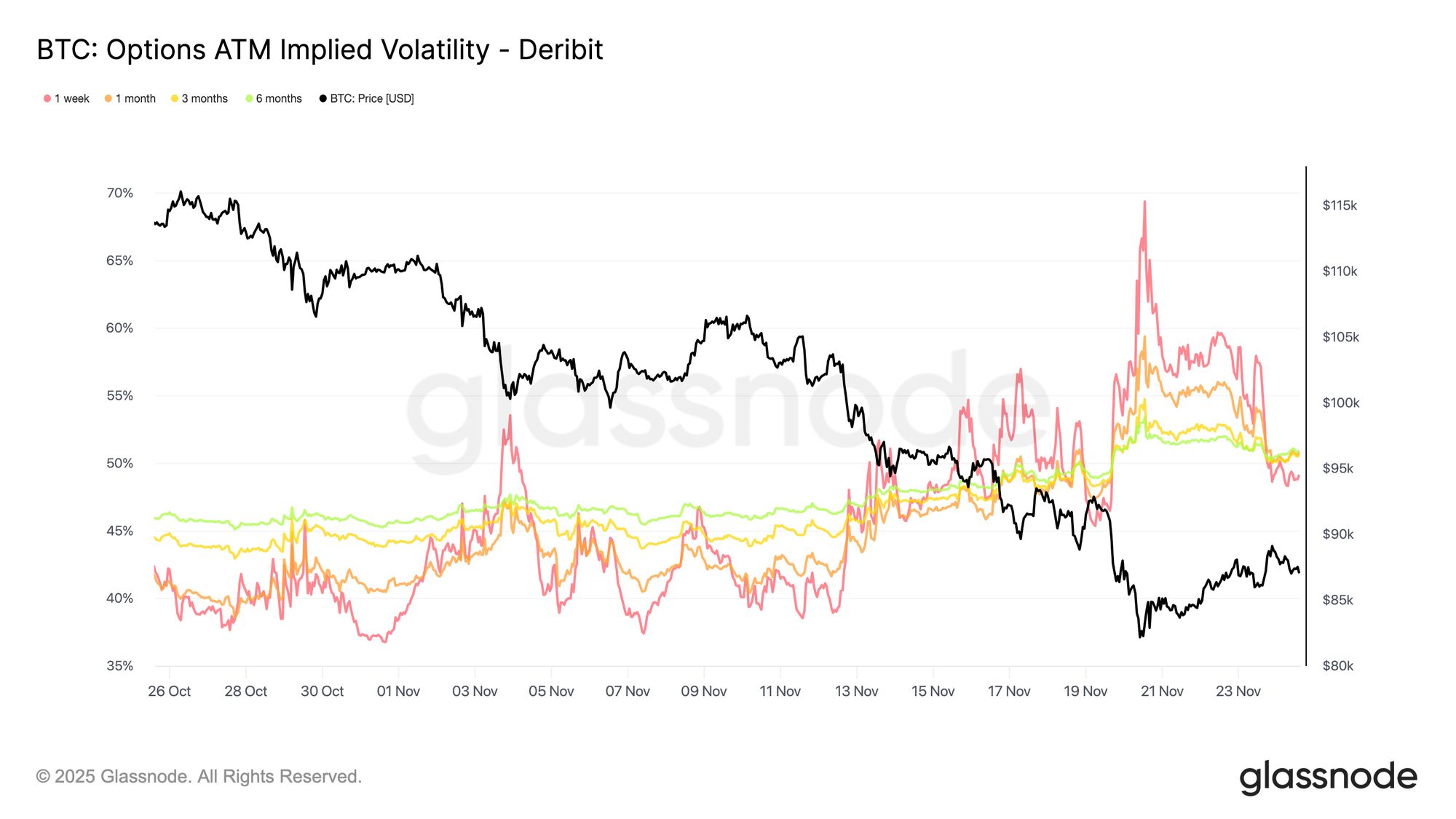

- La volatilidad implícita se mantiene elevada y el vencimiento de diciembre se perfila como un evento clave de volatilidad.

- El sentimiento general es cauteloso y la recuperación requiere recuperar modelos de costo base importantes y nuevos flujos de entrada.

Perspectivas On-chain

Derivando hacia el vacío

Operar por debajo del costo base de los tenedores de corto plazo (~$104,6K) desde principios de octubre ha empujado a Bitcoin a una zona que resalta la falta de liquidez y demanda del mercado. El precio ahora está volviendo a probar un rango estructural importante, típicamente definido por el Active Realized Cap Price (el costo base de todas las monedas no inactivas) y el True Market Mean, que refleja las monedas adquiridas en el mercado secundario.

En las últimas semanas, Bitcoin se ha comprimido en la banda de $81K–$89K, una estructura que se asemeja mucho al intervalo posterior al máximo histórico del primer trimestre de 2022, donde el mercado se debilitó ante la disminución de la demanda. Este rango actual refleja la misma dinámica, con el mercado derivando a la baja, limitado por entradas restringidas y una liquidez frágil.

Live Chart

Live Chart Las pérdidas se acumulan

Profundizando en esta comparación, otro ángulo que refleja el primer trimestre de 2022 es el fuerte aumento en la Pérdida Realizada Ajustada por Entidad (SMA de 30 días), que ahora asciende a $403,4M por día.

Este nivel supera las olas de pérdidas realizadas vistas en los mínimos principales anteriores de este ciclo, señalando una clara erosión de la confianza en la tendencia alcista. Una realización de pérdidas tan elevada es típica de un mercado debilitado y en busca de liquidez, donde los inversores salen cada vez más con pérdidas a medida que el impulso se desvanece.

Live Chart

Live Chart Señales de estrés de liquidez

Con la estructura del mercado debilitándose, la liquidez se convierte en la clave para entender lo que viene. Un régimen prolongado de baja liquidez aumenta el riesgo de una contracción adicional, y el Ratio de Ganancias/Pérdidas Realizadas de STH ofrece una de las ventanas más claras al impulso de la demanda actual.

Este ratio, que compara las ganancias realizadas con las pérdidas realizadas entre los inversores recientes, cayó por debajo de su media neutral (4,3x) a principios de octubre y ahora colapsó a 0,07x. Tal dominio abrumador de las pérdidas confirma que la liquidez se ha evaporado, especialmente después de la fuerte absorción de demanda vista en el segundo y tercer trimestre de 2025, cuando los tenedores de largo plazo aumentaron su gasto.

Si este ratio permanece deprimido, las condiciones del mercado podrían empezar a reflejar la debilidad del primer trimestre de 2022, aumentando el riesgo de una ruptura por debajo del True Market Mean (~$81K).

Live Chart

Live Chart Liquidez de largo plazo en riesgo

La liquidez rastreada a través del lente de ganancias/pérdidas realizadas también puede extenderse al impulso de largo plazo al examinar el Ratio de Ganancias/Pérdidas Realizadas de LTH. La SMA de 7 días de esta métrica ha seguido el precio spot a la baja, cayendo bruscamente a 408x. Operar por encima de ~100x aún indica condiciones de liquidez más saludables en comparación con el primer trimestre de 2022 o las fases principales de formación de fondo de este ciclo, lo que significa que los tenedores de largo plazo todavía están realizando ganancias, no pérdidas.

Sin embargo, si la liquidez sigue disminuyendo y este ratio se comprime hacia 10x o menos, la probabilidad de entrar en un mercado bajista más profundo se vuelve difícil de ignorar. Este umbral históricamente ha marcado un estrés severo entre los grupos de largo plazo.

Live Chart

Live Chart Perspectivas Off-Chain

El apalancamiento se desvanece

Cambiando a la dinámica off-chain, el interés abierto en futuros continúa cayendo junto con el precio, deshaciendo gradualmente el apalancamiento acumulado durante los repuntes anteriores. Este desapalancamiento se ha mantenido ordenado, con poca evidencia de liquidaciones forzadas, lo que sugiere que los operadores de derivados están adoptando una postura controlada y de bajo riesgo en lugar de una liquidación por pánico.

El mercado ahora descansa sobre una base de apalancamiento más delgada, lo que reduce las probabilidades de una volatilidad aguda impulsada por liquidaciones y refleja un posicionamiento más cauteloso y defensivo en los mercados de futuros.

Live Chart

Live Chart El financiamiento se vuelve cauteloso

En paralelo a la caída del interés abierto, las tasas de financiamiento perpetuo se han mantenido cerca de la neutralidad, con caídas ocasionales a territorio negativo. Esto marca un cambio claro respecto al financiamiento consistentemente positivo típico de fases más especulativas, señalando un entorno de derivados más equilibrado y cauteloso.

Ni una exposición corta agresiva ni un fuerte interés largo están tomando el control, dejando al mercado en un estado tentativo de equilibrio frágil mientras los operadores esperan señales más claras antes de comprometerse con una dirección.

Live Chart

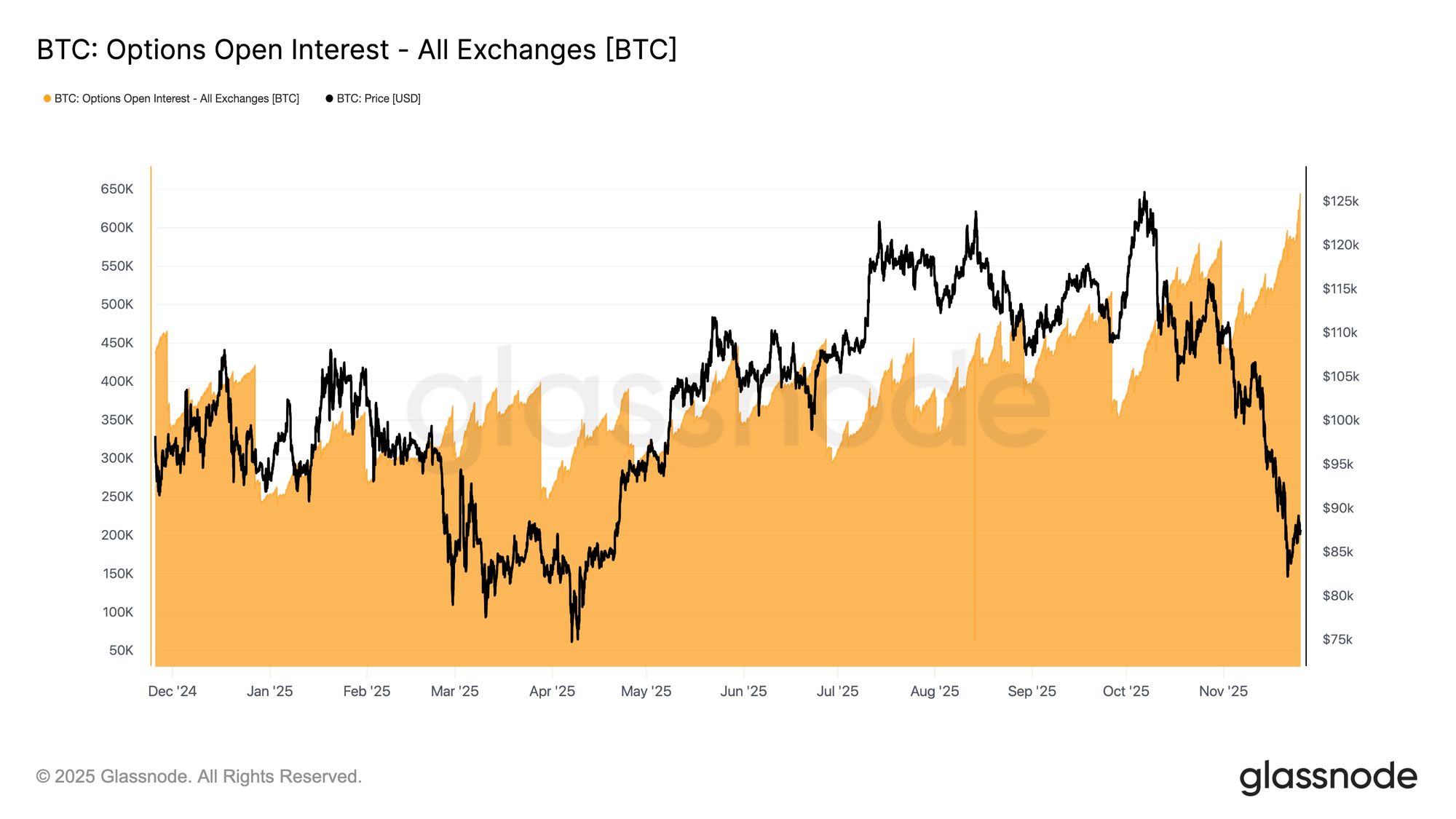

Live Chart Un nuevo máximo en OI de opciones

El reciente aumento de la volatilidad ha incrementado la actividad en el mercado de opciones. Una combinación de estrategias de arbitraje de volatilidad y una renovada demanda de gestión de riesgos ha llevado el interés abierto en opciones denominadas en BTC a su nivel más alto de la historia. Es importante enfatizar que esto aplica solo en términos de BTC. En términos de USD, el interés abierto sigue muy por debajo del pico de finales de octubre, cuando Bitcoin cotizaba cerca de $110k.

Aun así, la acumulación actual resalta cuán involucrado está el mercado mientras los participantes se reposicionan en torno al último movimiento de precio. Esto prepara el escenario para el próximo vencimiento clave, que se perfila como uno de los más significativos en el corto plazo.

Live Chart

Live Chart Alza limitada y riesgo a la baja no eliminado

Se acerca el vencimiento más importante del año y su influencia ha crecido junto con la expansión del mercado de opciones. Grandes cúmulos de interés abierto y los flujos de cobertura a su alrededor ayudan a definir qué niveles de precio atraen liquidez. Las necesidades de cobertura aumentan a medida que crece la gamma, y la gamma suele ser más alta cerca del vencimiento y cuando el spot cotiza cerca del strike at-the-money. Esto hace que finales de diciembre sea un período donde la volatilidad puede aumentar significativamente.

La distribución de strikes muestra una fuerte concentración de puts cerca de $84k y un creciente interés en calls alrededor de $100k. La zona entre estos strikes es relativamente delgada, creando espacio para movimientos más bruscos dentro de ese rango. Los dealers están cortos gamma en puts y largos gamma en calls, lo que implica que la subida puede seguir limitada en las próximas semanas, mientras que el riesgo a la baja no ha sido completamente eliminado. En resumen, el reciente rebote puede seguir luchando por debajo de resistencias clave.

Live Chart

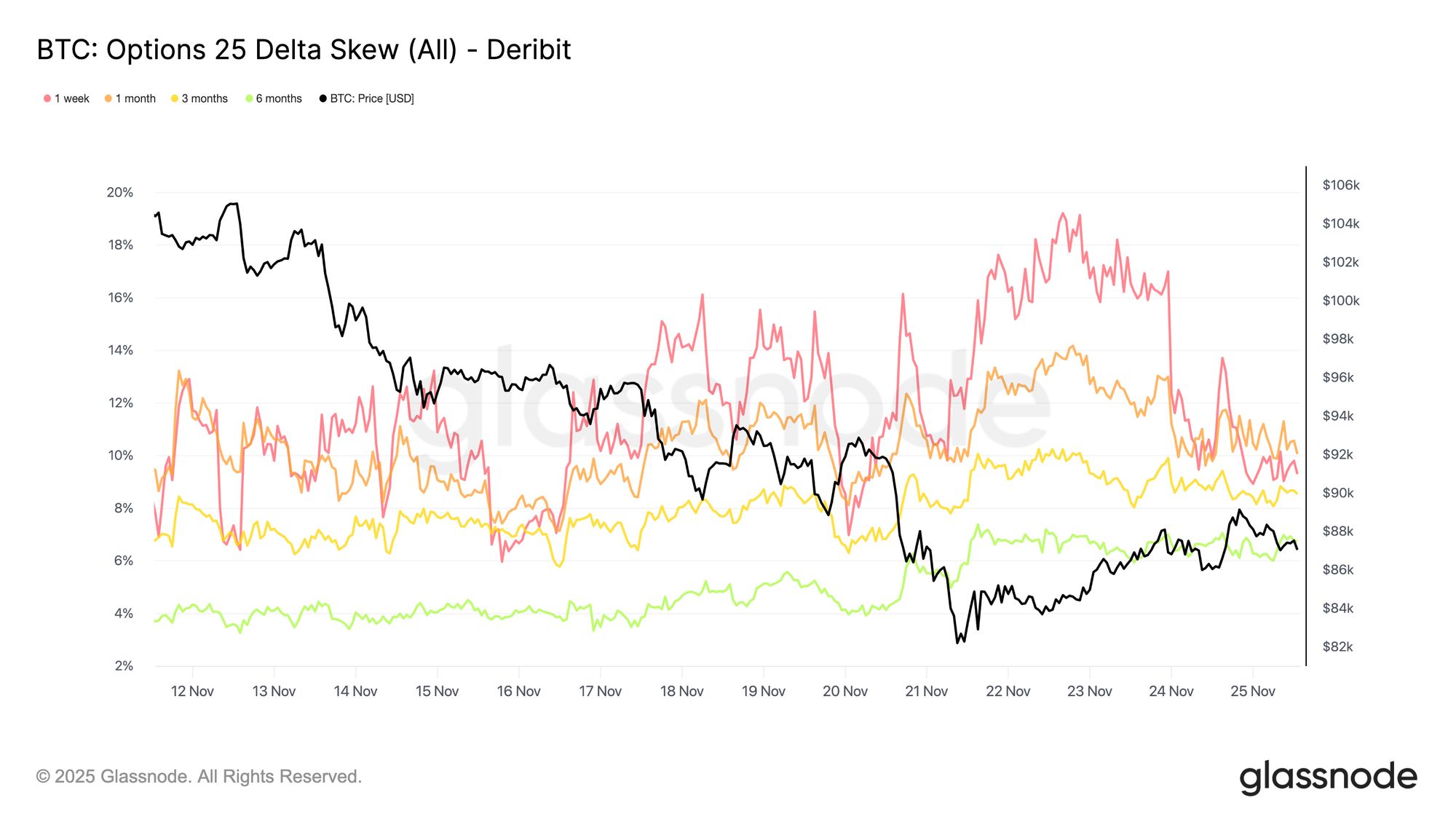

Live Chart Un skew de corto plazo menos bajista

Pasando del posicionamiento de strikes a los indicadores de sentimiento, el skew de 25-delta muestra un cambio claro en las expectativas de corto plazo. El skew de una semana cayó bruscamente de una prima de put del 18,5% el domingo al 9,3% el martes por la mañana, situándose ahora por debajo del skew de un mes. Este reajuste sugiere que el mercado, por ahora, ha descontado el riesgo de un crash inmediato. La demanda de protección a corto plazo ha disminuido notablemente tras el reciente rebote.

El panorama a más largo plazo es diferente. En las últimas dos semanas, el skew a seis meses a favor de puts casi se ha duplicado, reflejando una creciente preocupación por un camino bajista prolongado hacia 2026. El skew de largo plazo sigue elevado en relación a los vencimientos de corto plazo, señalando una demanda persistente de protección ante riesgos extremos incluso cuando el miedo inmediato se modera.

Live Chart

Live Chart La volatilidad revierte

Tras el cambio en el skew, la volatilidad misma comienza a volver a niveles más típicos. Los patrones recientes muestran una clara reversión a la media, lo que sugiere que los vendedores de volatilidad están regresando, aunque la volatilidad implícita aún se sitúa por encima de lo que el mercado ha entregado en las últimas sesiones. La volatilidad implícita a un mes sigue elevada, incluso después de que el extremo corto cayera unos 20 puntos de volatilidad desde su pico a principios de la semana y unos 10 puntos respecto a los niveles vistos en los últimos días. Este retroceso indica que parte de la prima de estrés se está deshaciendo.

En conjunto, la caída de la volatilidad implícita y la relajación del skew de puts apuntan a una menor demanda de protección inmediata a la baja. El miedo de corto plazo se ha enfriado, aunque el entorno general sigue siendo propenso a cambios repentinos.

Live Chart

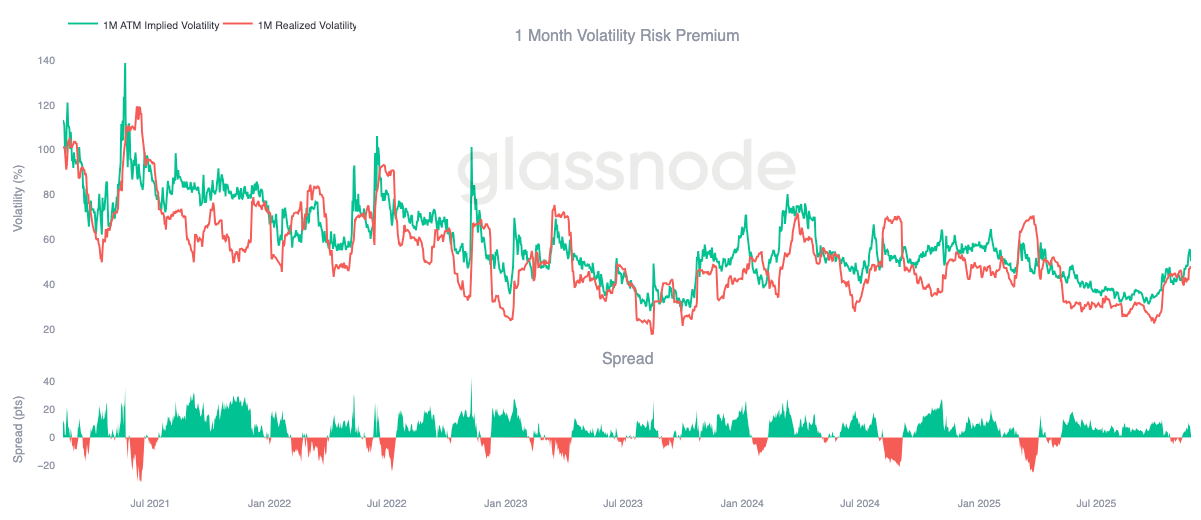

Live Chart En territorio de carry positivo

Cambiando de los niveles de volatilidad a la dinámica de carry, el entorno actual del mercado ha pasado a territorio de carry positivo. En términos de opciones, carry positivo significa que las posiciones cortas ganan theta porque la volatilidad realizada está por debajo de la volatilidad implícita. En pocas palabras, el mercado no se mueve tanto como lo que el mercado de opciones está valorando, permitiendo a los vendedores cobrar la depreciación temporal sin devolverla a través de pérdidas de cobertura.

La volatilidad implícita a un mes sigue elevada y las opciones muy fuera del dinero que vencen a finales de diciembre aún tienen primas altas. Este escenario hace que vender volatilidad parezca atractivo desde la perspectiva del carry, ya que la volatilidad implícita está por encima de lo que el mercado ha entregado recientemente. Sin embargo, las condiciones pueden cambiar rápidamente y la próxima reunión de la Reserva Federal introduce un riesgo de evento que podría cambiar la volatilidad realizada y el panorama del carry.

Live Dashboard

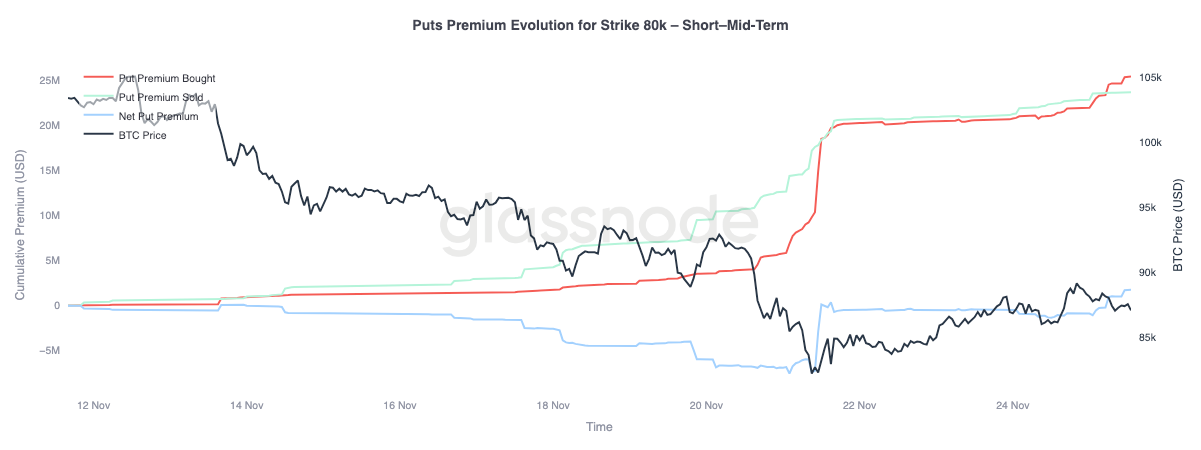

Live Dashboard Flujo a la baja

En cuanto a los flujos, la actividad en torno al put de $80k ofrece una visión clara de cómo ha evolucionado la protección a la baja en los vencimientos de corto y mediano plazo. La demanda de puts se ha estabilizado en los últimos cuatro días, alineándose con el rebote que comenzó cerca de $80,5k. Este estancamiento indica que la necesidad inmediata de coberturas de corto plazo ha disminuido. El fuerte aumento de protección a la baja observado durante la caída no ha continuado desde que comenzó la recuperación.

Con los flujos a la baja de corto plazo disminuyendo, el mercado está señalando que la probabilidad de un movimiento extendido a la baja ahora se percibe como menor que durante la reciente caída. El sentimiento ha pasado de una protección urgente a una postura más medida y cautelosa.

Live Dashboard

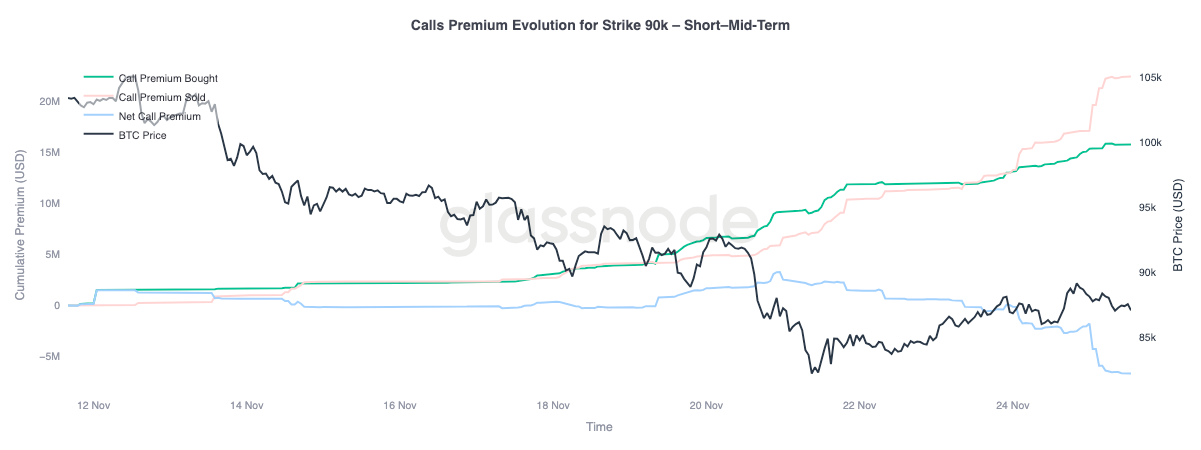

Live Dashboard Flujo al alza

Observar los flujos al alza brinda un mensaje contrastante. Aunque el mercado ahora ve un menor riesgo de un colapso inmediato, todavía no cree en una recuperación sostenida. La preferencia ha sido vender los intentos de recuperar el nivel de 90.000 en lugar de posicionarse para una ruptura, lo que resalta que la confianza en el rebote sigue siendo limitada.

Los datos de flujo respaldan esta visión. La prima de calls vendida ha superado la prima de calls comprada, mientras el precio ha ido subiendo. Los participantes están usando el rebote para vender primas y cobrar carry, en lugar de comprometerse con una continuación al alza. El reciente movimiento alcista puede haber eliminado el pánico de corto plazo, pero no ha resuelto la fragilidad estructural más profunda que aún persiste en el mercado.

Live Dashboard

Live Dashboard Conclusión

Bitcoin sigue en un estado estructuralmente frágil, operando dentro del rango de $81K–$89K tras romper niveles clave de costo base. Los datos on-chain muestran un aumento del estrés: ratios de pérdidas de STH colapsando a 0,07x, tenedores de largo plazo reduciendo márgenes de ganancia y pérdidas realizadas alcanzando niveles comparables a los mínimos de ciclo temprano. La liquidez sigue disminuyendo y, a menos que la demanda se fortalezca, el riesgo de volver a probar el True Market Mean (~$81K) sigue siendo elevado.

Las señales off-chain refuerzan esta cautela. El interés abierto en futuros se está deshaciendo de forma constante, las tasas de financiamiento son neutrales y el apalancamiento en los principales activos ha disminuido. En el mercado de opciones, el fuerte interés en puts cerca de 84K, el apetito limitado por calls cerca de 100K y la volatilidad implícita elevada apuntan a un mercado preparándose para volatilidad de cara al vencimiento de diciembre. Los flujos al alza siguen siendo vendidos, mientras que la protección a la baja se estabiliza en lugar de desaparecer.

En resumen, Bitcoin no está en una capitulación total pero permanece firmemente en un entorno de baja liquidez y baja convicción. Hasta que el precio recupere niveles clave de costo base y regresen nuevos flujos de demanda, es probable que el mercado permanezca en una fase de consolidación defensiva.

Por favor, lea nuestro Aviso de Transparencia al utilizar datos de exchanges.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Señal de mercado alcista cripto: el suministro de stablecoins ERC-20 mantiene el récord de 185 mil millones de dólares

Los traders de ETH aumentan sus posiciones, estableciendo un objetivo de precio en $3.4K

El Diario: Upbit señala vulnerabilidad en la clave privada, MegaETH devolverá fondos de la campaña de predepósito, Do Kwon solicita un límite de 5 años de prisión, y más

Upbit descubrió y solucionó una falla interna en su billetera durante una auditoría de emergencia tras el hackeo de 30 millones de dólares esta semana, señalando que la vulnerabilidad podría haber permitido a los atacantes obtener claves privadas a partir de datos on-chain. MegaETH, una próxima solución de escalado Layer 2 en Ethereum, anunció que reembolsará todo el capital recaudado a través de su campaña de pre-depósito bridge luego de interrupciones, cambios en los límites de depósito y una multisig mal configurada que provocó una reapertura anticipada no intencionada.