Agujero Negro Financiero: la stablecoin se está comiendo al banco

Las stablecoins están remodelando la arquitectura financiera global al adoptar un modelo de "banca estrecha" para absorber liquidez.

Título original del artículo: Stablecoins, Narrow Banking, and the Liquidity Blackhole

Autor original del artículo: @0x_Arcana

Traducción: Peggy, BlockBeats

Nota del editor: En el proceso de digitalización gradual del sistema financiero global, las stablecoins se están convirtiendo silenciosamente en una fuerza innegable. No pertenecen a los bancos, a los fondos del mercado monetario ni al sistema de pagos tradicional, pero están remodelando el flujo del dólar, desafiando el mecanismo de transmisión de la política monetaria y generando un profundo debate sobre el "orden financiero".

Este artículo parte de la evolución histórica del "narrow banking", profundizando en cómo las stablecoins están replicando este modelo en la blockchain e influyendo en el mercado de bonos del Tesoro de EE. UU. y en la liquidez financiera global a través del "efecto agujero negro de liquidez". En un contexto donde la regulación política aún no está completamente definida, la expansión no cíclica de las stablecoins, los riesgos sistémicos y los impactos macroeconómicos se están convirtiendo en nuevos temas inevitables en el mundo financiero.

A continuación, el artículo original:

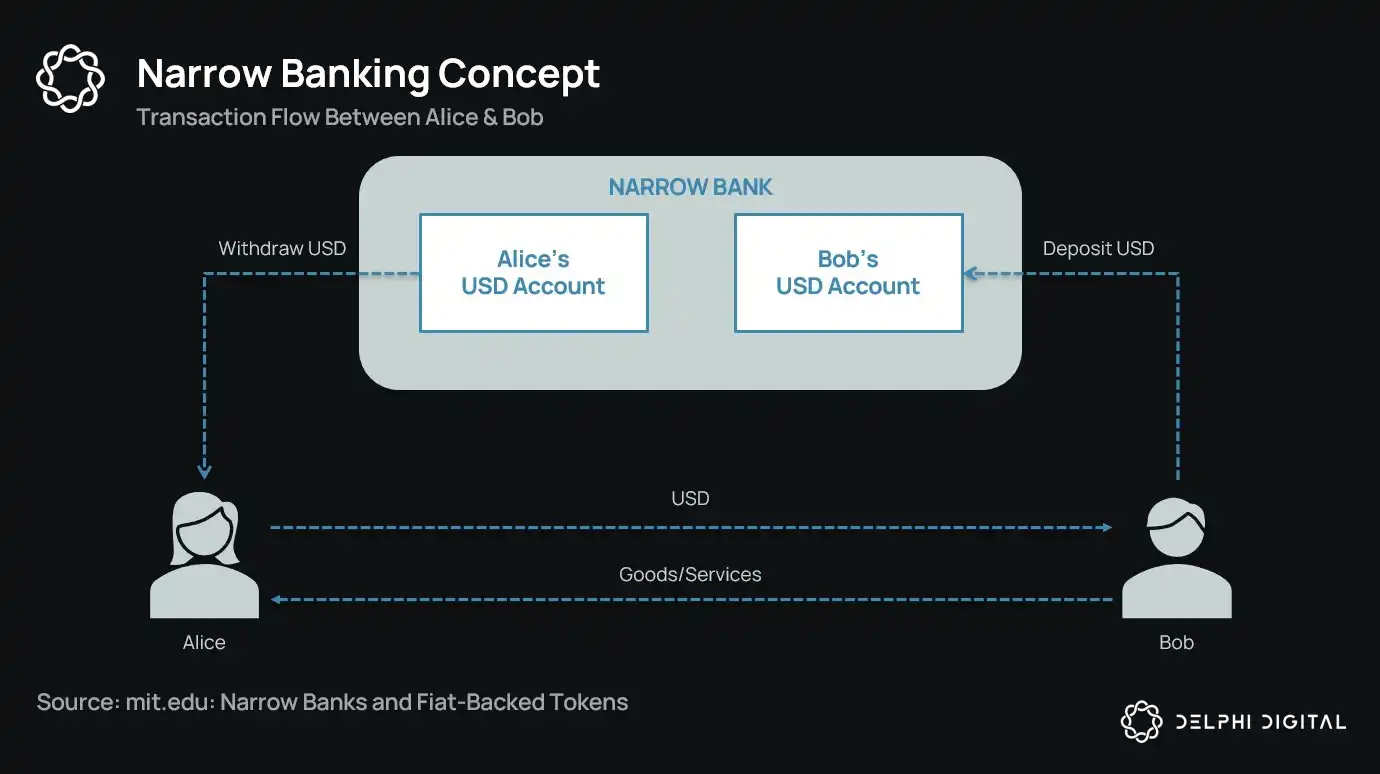

Las stablecoins reviven el "Narrow Banking"

Durante más de un siglo, los reformadores monetarios han propuesto continuamente varios conceptos de "narrow banking": es decir, instituciones financieras que emiten moneda pero no otorgan crédito. Desde el Chicago Plan de la década de 1930 hasta la propuesta moderna de The Narrow Bank (TNB), la idea central es prevenir corridas bancarias y riesgos sistémicos exigiendo que los emisores de moneda mantengan solo activos seguros y líquidos (como bonos del gobierno).

Sin embargo, las agencias regulatorias siempre han rechazado la implementación del narrow banking.

¿Por qué? Porque a pesar de ser teóricamente seguros, los narrow banks interrumpirían el núcleo del sistema bancario moderno: el mecanismo de creación de crédito. Extraerían depósitos de los bancos comerciales, acapararían colaterales libres de riesgo y romperían la conexión entre los pasivos a corto plazo y los préstamos productivos.

Irónicamente, la industria cripto ahora ha "revivido" el modelo de narrow banking en forma de stablecoins respaldadas por dinero fiat. El comportamiento de las stablecoins es casi completamente consistente con los pasivos del narrow banking: tienen colateral completo, son redimibles al instante y están respaldadas principalmente por bonos del Tesoro de EE. UU.

Durante la Gran Depresión, tras una serie de quiebras bancarias, los economistas de la Escuela de Chicago propusieron una idea: separar completamente la creación de dinero del riesgo crediticio. Según el "Chicago Plan" de 1933, los bancos debían mantener una reserva del 100% contra los depósitos a la vista, los préstamos solo podían provenir de depósitos a plazo o capital, y no se podían usar los depósitos para pagos.

La intención original de este concepto era eliminar las corridas bancarias y reducir la inestabilidad del sistema financiero. Esto se debe a que si los bancos no pueden prestar los depósitos, no quebrarían por descalces de liquidez.

En los últimos años, esta idea ha resurgido en forma de "narrow bank". Los narrow banks aceptan depósitos pero solo invierten en valores gubernamentales seguros y de corto plazo, como letras del Tesoro o reservas de la Reserva Federal. Un ejemplo reciente es The Narrow Bank (TNB), que solicitó en 2018 acceso al Interest on Excess Reserves (IOER) de la Reserva Federal, pero fue denegado. La Reserva Federal temía que TNB pudiera convertirse en un sustituto de depósito sin riesgo y de alto rendimiento, "debilitando así el mecanismo de transmisión de la política monetaria".

Los reguladores están genuinamente preocupados de que si los narrow banks tuvieran éxito, podrían debilitar el sistema bancario comercial al desviar depósitos de los bancos tradicionales y acaparar colaterales seguros. Esencialmente, los narrow banks crean instrumentos similares al dinero, pero no apoyan la función de intermediación crediticia.

Mi visión personal, una "teoría conspirativa", es que el sistema bancario moderno es fundamentalmente una ilusión apalancada, basada en que nadie intente "encontrar la salida". Y los narrow banks amenazan ese modelo. Pero, mirándolo más de cerca, no es tanto una conspiración, sino que expone la fragilidad del sistema existente.

Los bancos centrales no imprimen dinero directamente, sino que regulan indirectamente a través de los bancos comerciales: fomentando o limitando los préstamos, brindando apoyo en crisis y manteniendo la liquidez de la deuda soberana mediante la inyección de reservas. A cambio, los bancos comerciales reciben liquidez sin costo, tolerancia regulatoria y un compromiso implícito de rescate en tiempos de crisis. En esta estructura, los bancos comerciales tradicionales no son participantes neutrales del mercado, sino herramientas de intervención estatal en la economía.

Ahora, imaginá un banco diciendo: "No queremos apalancamiento, solo queremos ofrecer a los usuarios una moneda segura respaldada 1:1 por bonos del gobierno o reservas de la Reserva Federal". Esto haría obsoleto el modelo bancario de reserva fraccionaria existente y desafiaría directamente el sistema actual.

El rechazo de la Reserva Federal a la solicitud de cuenta principal de TNB es una manifestación de esta amenaza. El problema no es que TNB pudiera fracasar, sino que podría tener éxito. Si la gente pudiera tener una moneda siempre líquida, sin riesgo crediticio y que además genere intereses, ¿por qué mantendrían el dinero en bancos tradicionales?

Es aquí donde entran en juego las stablecoins.

Las stablecoins respaldadas por dinero fiat casi replican el modelo de narrow bank: emiten pasivos digitales redimibles por dólares estadounidenses y respaldados 1:1 por reservas seguras y líquidas fuera de la blockchain. Al igual que los narrow banks, los emisores de stablecoins no utilizan los fondos de reserva para préstamos. Aunque emisores como Tether actualmente no pagan intereses a los usuarios, eso va más allá del alcance de este artículo. Este artículo se centra en el papel de las stablecoins en la estructura monetaria moderna.

Los activos son libres de riesgo, los pasivos pueden ser redimidos al instante y tienen las características de la moneda fiat; no hay creación de crédito, no hay descalce de vencimientos y no hay apalancamiento.

Aunque los narrow banks fueron "estrangulados" por las autoridades regulatorias en su etapa inicial, las stablecoins no han enfrentado restricciones similares. Muchos emisores de stablecoins operan fuera del sistema bancario tradicional, especialmente en países con alta inflación y mercados emergentes, donde la demanda de stablecoins está creciendo—regiones que a menudo tienen dificultades para acceder a servicios bancarios en USD.

Desde esta perspectiva, las stablecoins han evolucionado hacia un "Eurodólar nativo digital", circulando fuera del sistema bancario estadounidense.

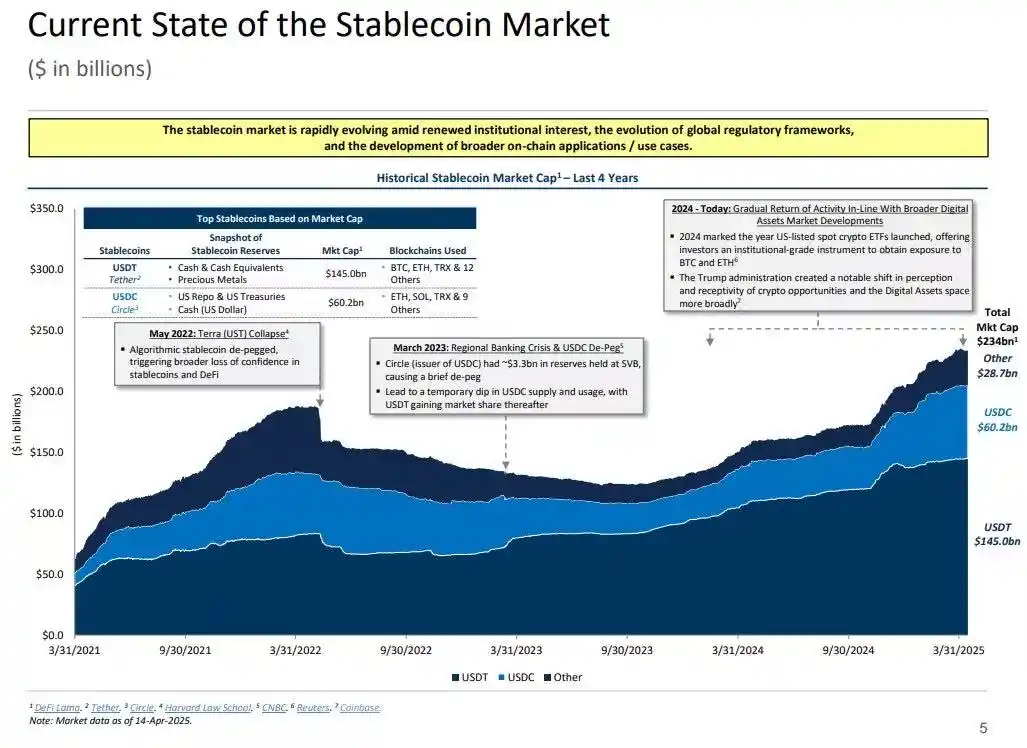

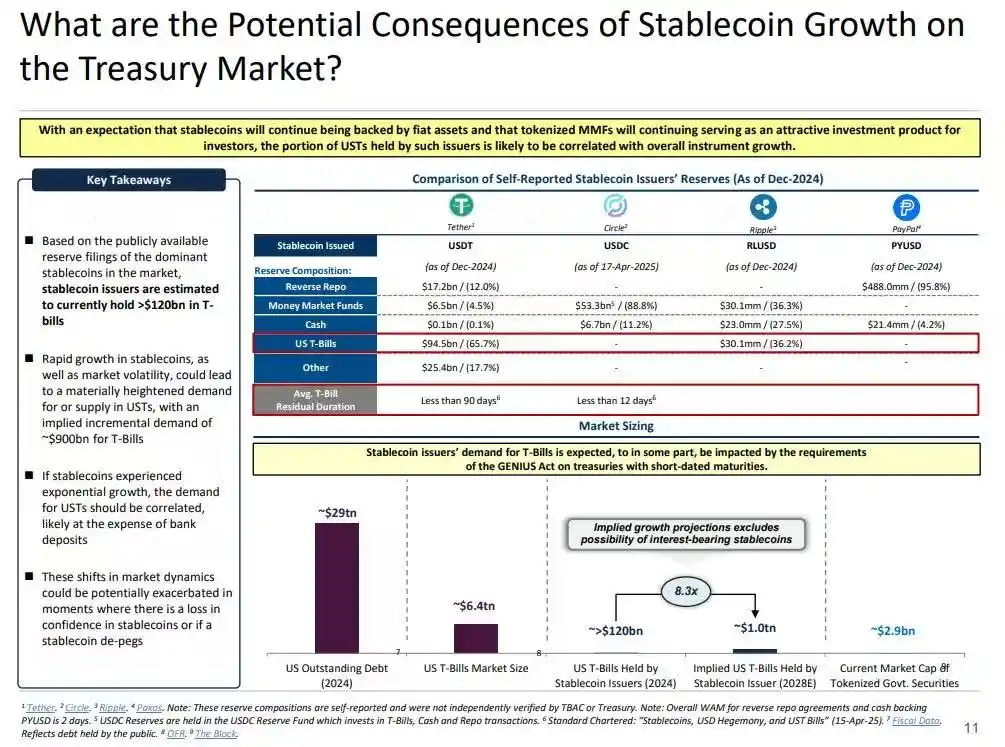

Sin embargo, esto también ha planteado una pregunta clave: ¿Qué impacto tendrá la absorción de una cantidad suficiente de bonos del Tesoro de EE. UU. por parte de las stablecoins en la liquidez sistémica?

Tesis del Agujero Negro de Liquidez

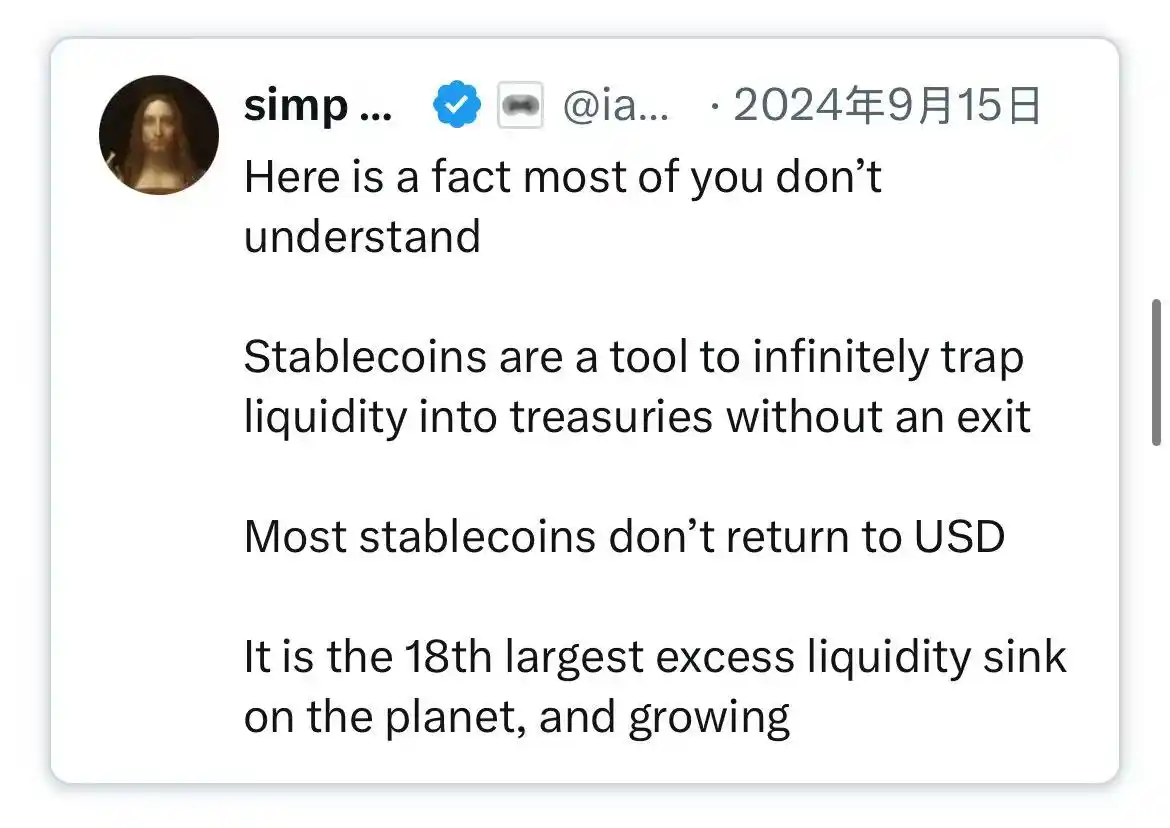

A medida que las stablecoins aumentan su escala, cada vez se asemejan más a "islas" de liquidez global: absorben flujos de USD mientras bloquean colaterales seguros en un circuito cerrado que no puede reingresar al ciclo financiero tradicional.

Esto podría llevar a un "agujero negro de liquidez" en el mercado de bonos del Tesoro de EE. UU.: donde una cantidad significativa de bonos del Tesoro es absorbida por el sistema de stablecoins pero no puede circular en el mercado interbancario tradicional, afectando así el suministro general de liquidez del sistema financiero.

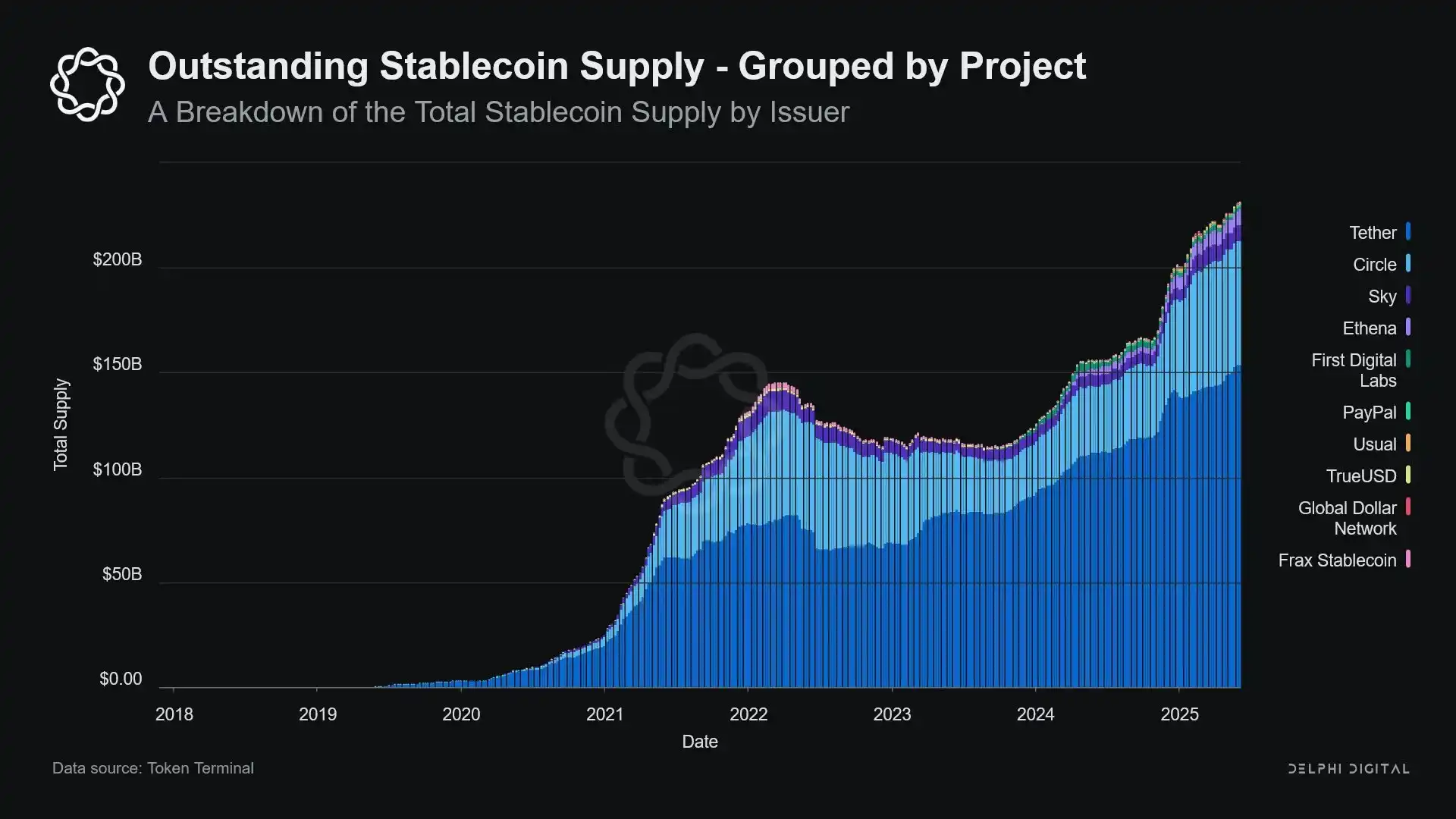

Los emisores de stablecoins son compradores netos a largo plazo de bonos del Tesoro de EE. UU. a corto plazo. Por cada dólar emitido en stablecoins, debe haber un respaldo equivalente en el balance—usualmente valores del Tesoro o posiciones de recompra inversa. Sin embargo, a diferencia de los bancos tradicionales, los emisores de stablecoins no venden estos bonos del Tesoro para prestar o para cambiar a activos de riesgo.

Mientras las stablecoins permanezcan en circulación, sus reservas deben mantenerse continuamente. La redención solo ocurre cuando los usuarios salen del sistema de stablecoins, lo cual es muy raro porque los usuarios en la blockchain normalmente solo intercambian entre diferentes tokens o usan stablecoins como un equivalente de efectivo a largo plazo.

Esto convierte a los emisores de stablecoins en un "agujero negro" de liquidez unidireccional: absorben bonos del Tesoro pero rara vez los liberan. Cuando estos bonos del Tesoro están bloqueados en cuentas de reserva en custodia, salen del circuito tradicional de colaterales—no pueden ser re-pledged ni utilizados en el mercado de repos, quedando efectivamente fuera del sistema de circulación monetaria.

Esto resulta en un "Efecto de Esterilización". Así como el Quantitative Tightening (QT) de la Reserva Federal restringe la liquidez al retirar colaterales de alta calidad, las stablecoins están haciendo lo mismo—pero sin ninguna coordinación política ni objetivos macroeconómicos.

Aún más disruptivo es el concepto de "Shadow Quantitative Tightening" (Shadow QT) junto con un bucle de retroalimentación continua. Es no cíclico, no se ajusta según las condiciones macroeconómicas, sino que se expande a medida que crece la demanda de stablecoins. Además, dado que muchas reservas de stablecoins se mantienen en jurisdicciones legales offshore menos transparentes fuera de Estados Unidos, la visibilidad y coordinación regulatoria se ven aún más desafiadas.

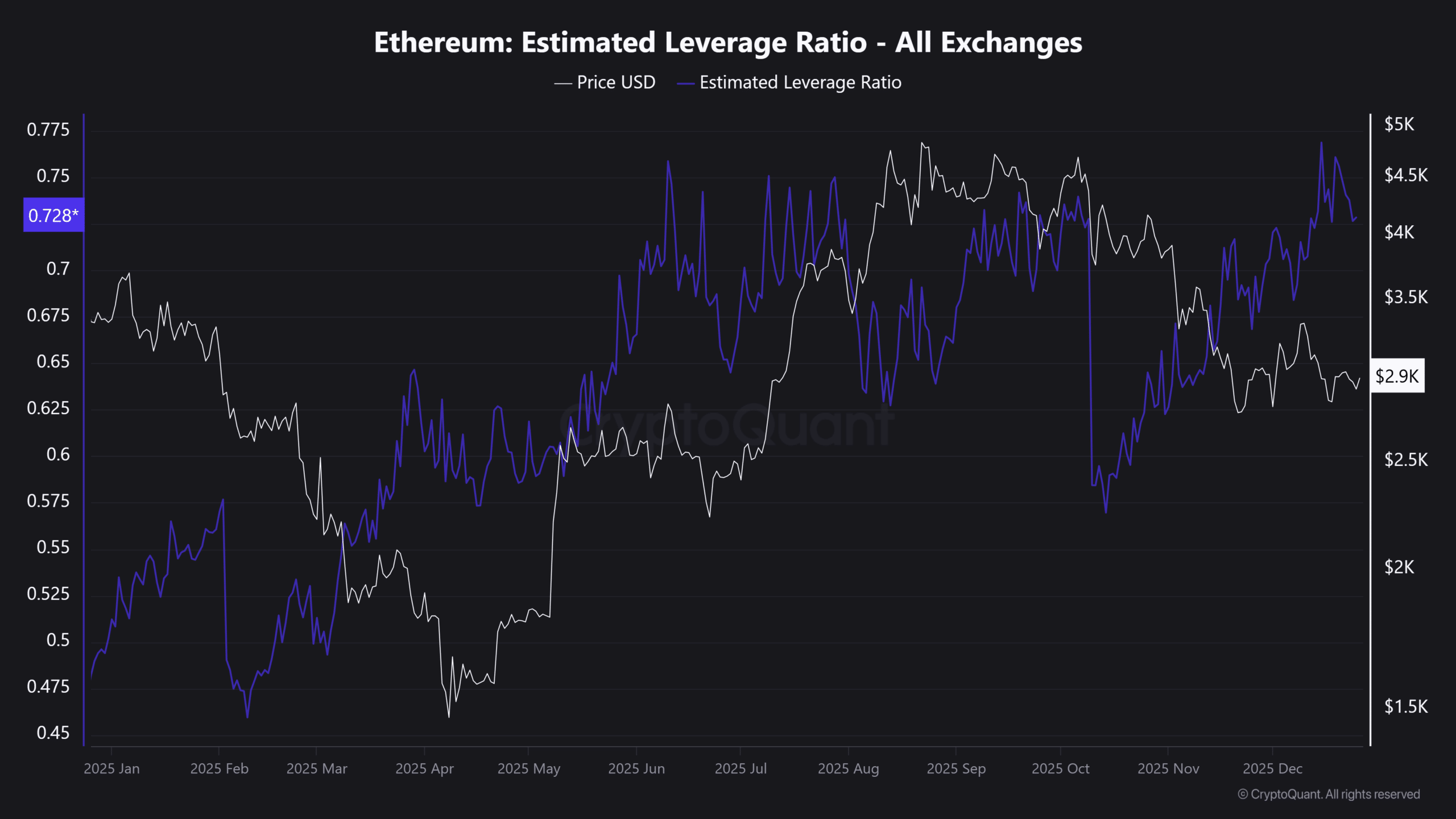

Lo que es peor, este mecanismo puede volverse procíclico en ciertas situaciones. Cuando aumenta el sentimiento de aversión al riesgo en el mercado, la demanda de USD en la blockchain suele incrementarse, impulsando la emisión de stablecoins y retirando aún más bonos del Tesoro del mercado—justo cuando el mercado más necesita liquidez, intensificando el efecto agujero negro.

Aunque la escala de las stablecoins aún es mucho menor en comparación con el Quantitative Tightening (QT) de la Fed, sus mecanismos son muy similares y el impacto macroeconómico también es sorprendentemente parecido: reducción de bonos del Tesoro en circulación en el mercado; restricción de la liquidez; y presión al alza sobre las tasas de interés.

Además, esta tendencia de crecimiento no muestra signos de desaceleración, sino que se ha acelerado significativamente en los últimos años.

Tensiones políticas y riesgos sistémicos

Las stablecoins están en una encrucijada única: no son bancos, ni fondos del mercado monetario, ni proveedores tradicionales de servicios de pago en el sentido convencional. Esta ambigüedad identitaria crea tensiones estructurales para los responsables políticos: demasiado pequeñas para ser consideradas un riesgo sistémico para la regulación; demasiado importantes para ser simplemente prohibidas; demasiado útiles pero demasiado riesgosas para permitir su desarrollo libre en un estado no regulado.

Una función clave de los bancos tradicionales es transmitir la política monetaria a la economía real. Cuando la Reserva Federal sube las tasas de interés, los bancos restringen el crédito, ajustan las tasas de depósito y modifican las condiciones crediticias. Sin embargo, los emisores de stablecoins no otorgan préstamos, por lo que no pueden transmitir los cambios de tasas de interés a un mercado crediticio más amplio. En cambio, absorben bonos del Tesoro de alto rendimiento, no ofrecen productos de crédito ni de inversión, y muchas stablecoins ni siquiera pagan intereses a los tenedores.

El rechazo de la Reserva Federal al acceso de The Narrow Bank (TNB) a una cuenta principal no se debe a preocupaciones de riesgo crediticio, sino al temor de la desintermediación financiera. La Fed teme que si un banco sin riesgo ofrece una cuenta remunerada respaldada por reservas, podría atraer una cantidad significativa de fondos fuera de los bancos comerciales, potencialmente desestabilizando el sistema bancario, reduciendo el espacio crediticio y concentrando el poder monetario en una "bóveda de liquidez esterilizada".

El riesgo sistémico que traen las stablecoins es similar—excepto que esta vez, ni siquiera requieren acceso a la Fed.

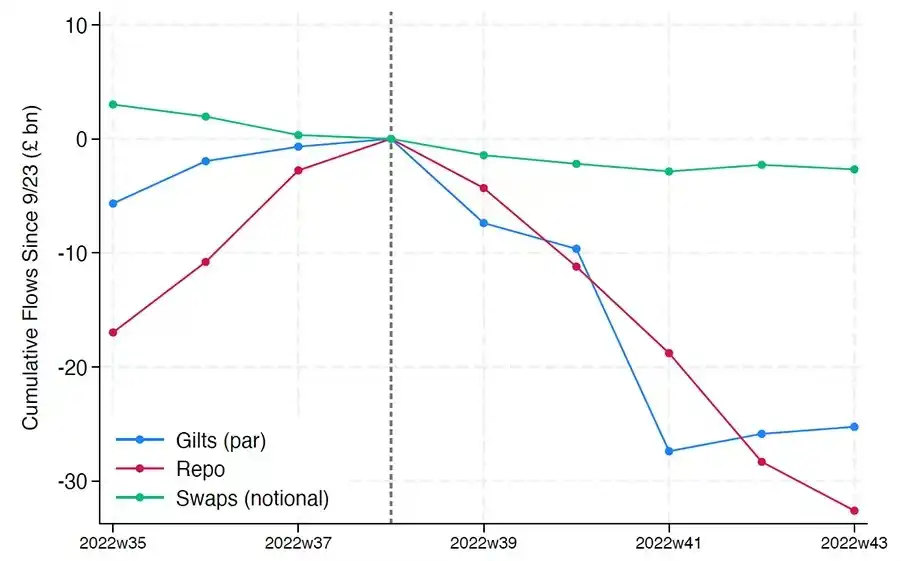

Además, la desintermediación financiera no es el único riesgo. Incluso si las stablecoins no ofrecen rendimiento, aún existe el "riesgo de corrida bancaria": si el mercado pierde confianza en la calidad de las reservas o en la postura regulatoria, podría desencadenar una ola masiva de redenciones. En tal escenario, el emisor podría verse obligado a vender bonos del gobierno bajo presión de mercado, similar a la crisis de los fondos del mercado monetario de 2008 o la crisis LDI del Reino Unido en 2022.

A diferencia de los bancos, los emisores de stablecoins no tienen un "prestamista de última instancia". Su naturaleza de banca en la sombra significa que pueden crecer rápidamente hasta alcanzar un rol sistémico, pero también pueden desmoronarse igual de rápido.

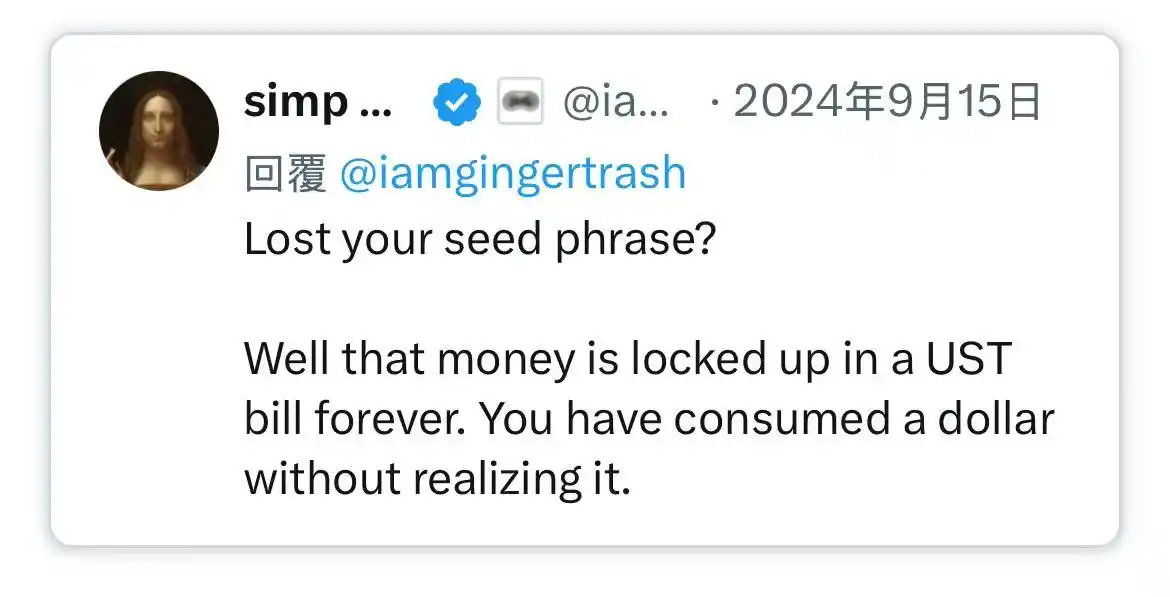

Sin embargo, al igual que Bitcoin, también hay un pequeño número de casos de "pérdida de frase semilla". En el contexto de las stablecoins, esto significa que algunos fondos quedarán permanentemente bloqueados en bonos del Tesoro de EE. UU., sin posibilidad de redención, convirtiéndose efectivamente en un agujero negro de liquidez.

La emisión de stablecoins fue inicialmente solo un producto financiero marginal en el ámbito del trading cripto, pero ahora se ha convertido en un canal principal de liquidez en dólares, atravesando exchanges, protocolos DeFi e incluso extendiéndose a remesas transfronterizas y pagos empresariales globales. Las stablecoins ya no están en los márgenes de la infraestructura; están convirtiéndose gradualmente en la arquitectura subyacente para realizar transacciones en dólares fuera del sistema bancario.

Su crecimiento implica "esterilizar" colaterales al bloquear activos seguros en reservas en frío. Esto es una forma de contracción fuera de balance fuera del control del banco central—un "QT ambiental" (quantitative tightening).

Mientras los responsables políticos y el sistema bancario tradicional aún luchan por mantener el viejo orden, las stablecoins han comenzado silenciosamente a remodelarlo.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Ethereum: Algunas razones por las que los $2,796 son el nivel decisivo para ETH

Cómo cambian de manos las mejores nuevas meme coins: Apeing avanza, Bonk se mantiene estable y Floki tambalea

Las salidas de ETF de Bitcoin al contado impactan la dinámica del mercado