Decadencia controlada: cuando las finanzas mismas se convierten en la economía

Todos prestan, nadie invierte: ¿cómo la innovación está siendo desplazada?

Todos prestan, nadie invierte: ¿cómo se expulsa la innovación?

Escrito por: arndxt

Traducción: AididiaoJP, Foresight News

El mercado no se autocorrige, el gobierno vuelve a ser un elemento clave en la función de producción.

El desenlace final no es necesariamente un colapso, sino posiblemente una recesión controlada: un sistema financiero que sobrevive gracias a la liquidez reflexiva y al andamiaje de políticas, en lugar de la reinversión productiva.

La economía estadounidense está entrando en una era de capitalismo gestionado:

- Las acciones están retrocediendo

- La deuda domina

- La política se convierte en el nuevo motor de crecimiento

- Y las finanzas mismas se han convertido en el eje de la economía

El crecimiento nominal puede ser fabricado, pero la verdadera productividad requiere restaurar el vínculo entre capital, trabajo e innovación.

Sin esto, el sistema puede mantenerse, pero ya no genera efectos de interés compuesto.

Cambio estructural en la composición del capital

El mercado de acciones solía ser el motor central del capitalismo estadounidense, pero hoy en día no logra proporcionar sistemáticamente capital accesible para la mayoría de las empresas estadounidenses. El resultado es un giro masivo hacia el crédito privado, que ahora actúa como asignador de capital en la mayor parte del mercado medio y en industrias intensivas en capital.

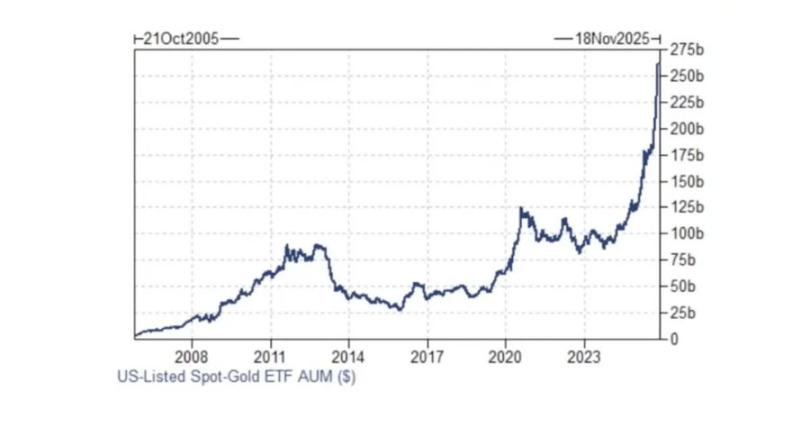

La emisión pública de acciones sigue cerca de mínimos de varias décadas, mientras que los activos bajo gestión de la deuda privada ya superan los 1.7 trillones de dólares, reflejando la fase tardía del ciclo de financiarización. Las empresas cada vez prefieren la deuda sobre el capital, no porque tengan mejor crédito, sino porque la estructura del mercado público está dañada: baja liquidez, concentración de inversiones pasivas y múltiplos de valoración punitivos para modelos de negocios intensivos en activos hacen que salir a bolsa ya no sea la opción preferida.

Esto ha creado un ciclo de incentivos anómalo: nadie quiere tener activos en el balance. Los modelos de negocio ligeros en activos y orientados a la extracción de rentas dominan los marcos de valoración, mientras que la innovación intensiva en capital carece de fondos de capital. Al mismo tiempo, el crédito privado ha adoptado un modelo de “captura de activos”: el prestamista gana en cualquier resultado, obteniendo altos diferenciales en el éxito y apropiándose de activos duros en situaciones de dificultad.

Era de la financiarización

Esta tendencia es la cúspide de un experimento de superfinanciarización de cuarenta años. Con tasas de interés estructuralmente por debajo de la tasa de crecimiento, los inversores buscan retornos no a través de inversión productiva, sino mediante la apreciación de activos financieros y la expansión del apalancamiento.

Consecuencias clave:

- Los hogares reemplazaron el estancamiento salarial con el aumento del valor de los activos.

- Las empresas priorizan a los accionistas, subcontratan la producción y buscan ingeniería financiera.

- El crecimiento económico se desvincula de la productividad, dependiendo de la inflación de activos para sostener la demanda.

Esta dinámica de “deuda sin uso productivo” ha vaciado la base industrial doméstica y creado una economía optimizada para el retorno del capital, no del trabajo.

Efecto expulsión y reflexividad del crédito

El régimen fiscal posterior al COVID-19 ha agravado este problema. La emisión soberana récord ha expulsado a los prestatarios privados del mercado público de crédito, empujando el capital hacia estructuras de préstamos privados.

Los fondos de crédito privado ahora fijan precios de préstamos basados en diferenciales públicos artificialmente comprimidos, creando un bucle de retroalimentación reflexiva:

- Disminución de emisiones públicas

- Compradores forzados persiguen la escasa oferta de alto rendimiento

- Compresión de diferenciales

- El crédito privado se repricing a la baja

- Más emisiones se trasladan al sector privado

- El ciclo se refuerza

Mientras tanto, desde 2020 el apoyo implícito de la Reserva Federal al crédito corporativo ha distorsionado el valor informativo de los diferenciales, ya que el riesgo de default ya no lo fija el mercado, sino la política.

El problema de la inversión pasiva

El auge de la inversión pasiva ha deteriorado aún más el descubrimiento de precios. Los flujos indexados dominan el volumen de operaciones bursátiles, concentrando la propiedad en unas pocas gestoras de activos de billones de dólares, cuyos incentivos son homogéneos y atados a benchmarks.

El resultado:

- Las empresas medianas y pequeñas que cotizan en bolsa sufren una falta estructural de liquidez.

- La cobertura de análisis bursátil colapsa.

- El mercado de IPO se reduce, siendo reemplazado por rondas privadas tardías (serie F, G, etc.) inaccesibles para inversores públicos.

La amplitud y vitalidad del mercado han sido reemplazadas por la concentración oligopólica y la liquidez algorítmica, lo que genera clusters de volatilidad cuando los flujos de capital se revierten.

Expulsión de la innovación

La homogeneidad financiera se refleja en la economía real. Un sistema capitalista saludable necesita incentivos heterogéneos: emprendedores, prestamistas e inversores persiguiendo diferentes objetivos y horizontes temporales. En cambio, la arquitectura de mercado actual comprime la asunción de riesgos en una sola dimensión: maximizar el retorno bajo restricciones de riesgo.

Históricamente, la innovación prosperó en la intersección de industrias y estructuras de capital diversificadas. El colapso de este ecosistema de “todos prestan, nadie invierte” está reduciendo la innovación fortuita y el crecimiento de la productividad a largo plazo.

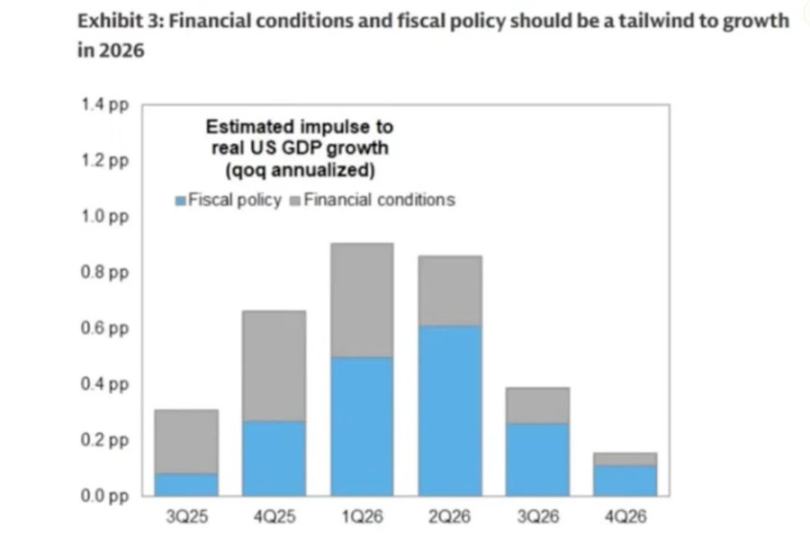

La necesidad de una nueva política industrial

A medida que esta estructura erosiona el potencial de crecimiento orgánico, el Estado vuelve a ser un actor económico principal. Desde la “Ley de Chips” hasta los subsidios verdes, la política industrial fiscal se utiliza para compensar los fracasos del capital privado.

Esto representa una inversión parcial del modelo China-EE.UU.: ahora Estados Unidos utiliza asociaciones público-privadas focalizadas para reanclar cadenas de suministro y generar crecimiento nominal, mientras que China utiliza empresas estatales y manufactura para afirmar su dominio global.

Sin embargo, la ejecución sigue siendo desigual, limitada por la política, con ineficiencia en el uso de recursos y desajustes geográficos (por ejemplo, construir fábricas de semiconductores en Arizona, un estado con escasez de agua). Aun así, el cambio filosófico es decisivo:

Contrato social y reflexividad política

Las consecuencias de cuarenta años de financiarización se reflejan en la brecha entre la riqueza de los activos y los ingresos salariales. La vivienda y las acciones ahora representan una proporción récord del PBI, mientras que los salarios reales permanecen estancados.

Si no se redistribuyen las oportunidades, no mediante transferencias, sino a través de la propiedad, la estabilidad política se verá erosionada. Desde aranceles hasta nacionalismo industrial, el auge de movimientos populistas y proteccionistas es síntoma de la privación de derechos económicos. Estados Unidos no es inmune; de hecho, lidera este experimento.

Perspectiva: estancamiento, capitalismo de Estado y crecimiento selectivo

A diferencia de un único “momento Minsky”, este régimen implica una erosión gradual: tasas de retorno reales decrecientes, lenta desinversión accionaria y gestión de la volatilidad intermitente mediante intervención política.

Temas clave a seguir:

- Dominio del crédito público: a medida que persistan los déficits, el efecto expulsión se intensificará

- Repatriación industrial: crecimiento nominal impulsado por el gobierno a través de subsidios

- Saturación del crédito privado: eventualmente llevará a compresión de márgenes y defaults individuales

- Estancamiento bursátil: con el capital persiguiendo certidumbre en vez de crecimiento, los múltiplos P/E enfrentarán una compresión de décadas

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Pieverse inicia un nuevo capítulo: Agentic Neobank

Cronos Labs lanza Cronos One, una solución integral para principiantes en web3

En tendencia

MásBitget Informe matutino de acciones estadounidenses|Las acciones estadounidenses caen por cuarto día consecutivo, Oracle enfrenta dificultades en la financiación de IA, las acciones de oro, petróleo y gas suben a contracorriente, y Micron se dispara tras superar expectativas en sus resultados; (18 de diciembre de 2025)

Informe diario de Bitget (18 de diciembre) | La SEC de EE.UU. publica una declaración sobre la custodia de valores de criptoactivos por parte de corredores de bolsa; LayerZero (ZRO) desbloqueará aproximadamente 25,71 millones de tokens el 20 de diciembre.