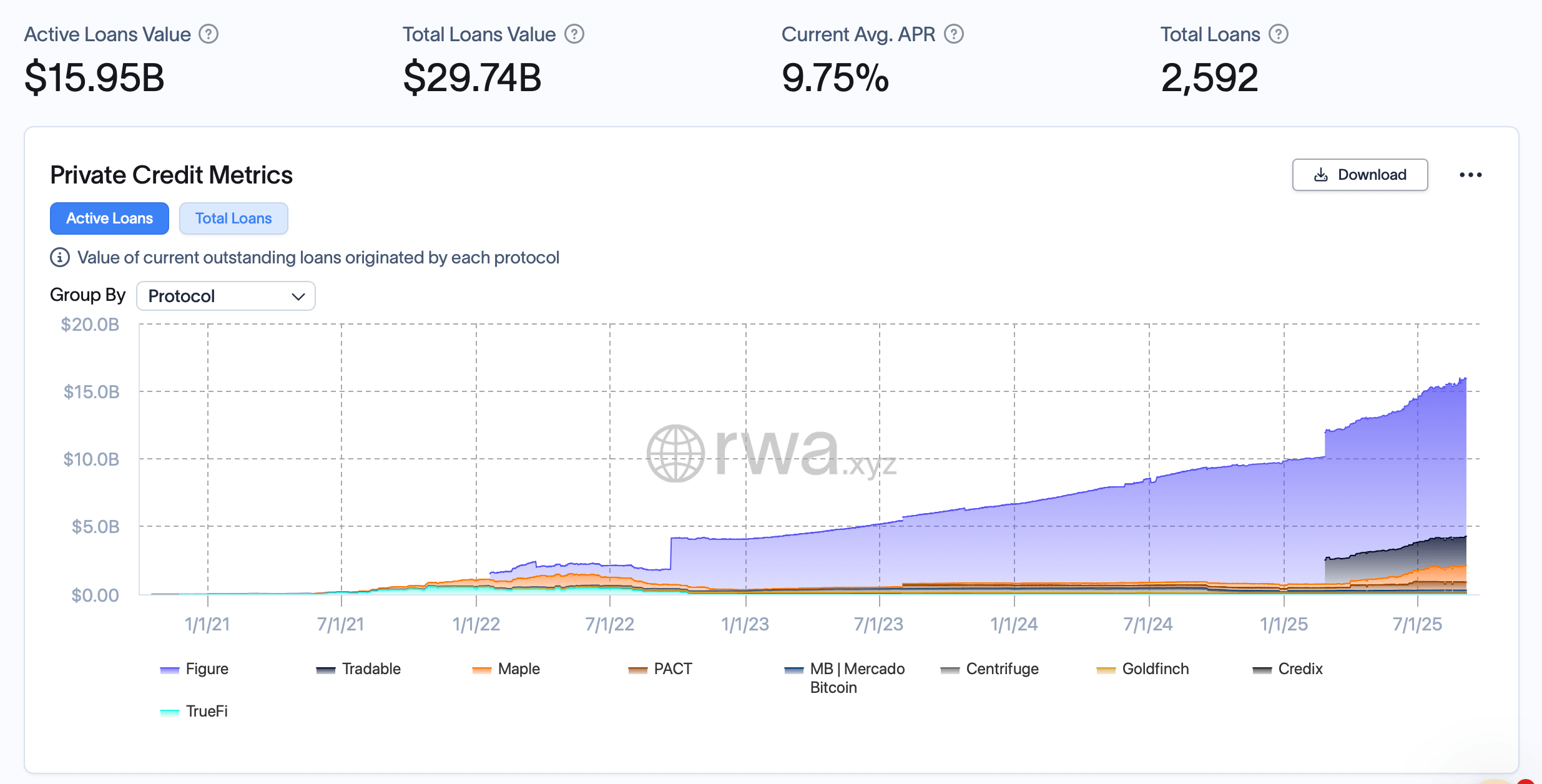

Los préstamos privados tokenizados activos se acercan a los 16 mil millones de dólares, la TAE cae por debajo del 10%

Los préstamos activos en créditos privados tokenizados ahora superan los 15.95 mil millones de dólares, lo que indica un crecimiento acelerado pero también líneas divisorias más marcadas en el desempeño de los protocolos.

La cantidad de préstamos cae mientras el mercado de crédito tokenizado se consolida

El crédito privado tokenizado ha crecido significativamente desde mediados de junio, sumando más de 2 mil millones de dólares en préstamos activos y 4.3 mil millones de dólares en préstamos acumulados. Al 6 de septiembre, las estadísticas de rwa.xyz muestran que los préstamos activos alcanzan los 15.95 mil millones de dólares, mientras que el total de préstamos originados llegó a 29.74 mil millones de dólares a través de 2,592 préstamos onchain. La tasa porcentual anual promedio (APR) disminuyó del 10.33% al 9.75%, lo que sugiere una inclinación hacia préstamos de menor riesgo o más competitivos.

La cantidad de préstamos cayó de 2,665 a 2,592 en el mismo período, lo que apunta a menos operaciones pero de mayor tamaño impulsando el crecimiento. Figure sigue siendo el protocolo dominante, ahora con 11.64 mil millones de dólares en préstamos activos y representando la mayor cuota de mercado. Tradable, construido sobre Zksync Era, también ha surgido como un peso pesado con 2.14 mil millones de dólares en préstamos activos de más de 5 mil millones de dólares en originaciones.

Maple continúa expandiéndose con 1.23 mil millones de dólares en préstamos activos y 4.16 mil millones de dólares en préstamos totales, aunque enfrenta 47 millones de dólares en impagos. PACT, activo en Aptos, muestra el APY base promedio más alto con 29.35%, junto con el mayor total de impagos con 117 millones de dólares. En contraste, Credix y Centrifuge muestran crecimiento sin impagos, mientras que Goldfinch mantiene 64 millones de dólares en préstamos activos con un APY del 12.42%.

Los protocolos ahora compiten no solo en volumen de originación sino también en gestión de riesgos. Si bien los impagos siguen estando aislados en Maple y PACT, su magnitud resalta la importancia de la evaluación crediticia a medida que las plataformas de finanzas descentralizadas (DeFi) profundizan en los préstamos del mundo real.

La expansión general destaca la aceleración de la adopción del crédito tokenizado. Con los préstamos activos aumentando más del 14% desde junio y las APR en tendencia descendente, los protocolos parecen estar madurando, ofreciendo oportunidades de préstamos al estilo institucional mientras absorben el riesgo crediticio de manera transparente y onchain.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

La cuota de mercado cayó del 80% al 20%, ¿qué pasó realmente con Hyperliquid?

La segunda mitad de la batalla por la liquidez: un análisis profundo de la transformación de Hyperliquid hacia un modelo tipo "AWS" y su camino para romper el statu quo en el ecosistema.

El exploit de Ribbon Vault de Aevo genera críticas por el plan de pago del 19%

Un golpe de oracle de $2.7 millones es un problema para Aevo; un límite de reembolso del 19% sobre una pérdida del 32% en el vault es otro problema para cualquiera que todavía asuma el riesgo de Ribbon.

Por qué Tether no logró comprar Juventus y qué deberíamos aprender de ello?

¿Qué sucede cuando un gigante cripto de la nueva era intenta comprar una dinastía futbolística centenaria? Un choque cultural que revela la profunda resistencia que enfrenta el mundo cripto en su búsqueda de aceptación generalizada.

El Tesoro del Reino Unido apurado por implementar regulaciones cripto antes de 2027

El Tesoro del Reino Unido planea introducir regulaciones integrales para las criptomonedas antes de 2027, incorporando los activos digitales bajo un marco regulatorio similar al de los productos tradicionales.