El verdadero culpable detrás del colapso de Stream: los riesgos y oportunidades del DeFi Curator

Deng Tong, Jinse Finance

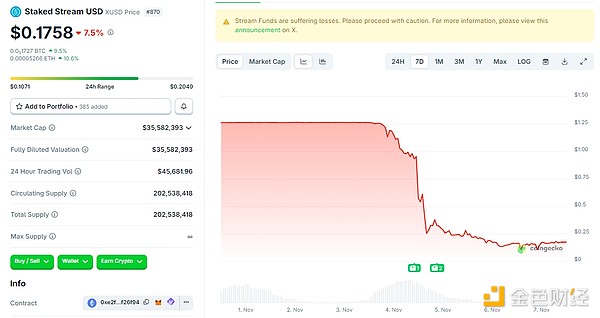

El 3 de noviembre de 2025, debido al robo sufrido por Balancer y la consiguiente mala gestión de activos, Staked Stream sufrió una pérdida de 93 millones de dólares. La stablecoin xUSD perdió su paridad y, en los días siguientes, la caída se amplió; al momento de redactar este artículo, xUSD cotiza solo a 0,1758 dólares.

Esta reacción en cadena provocada por Stream Finance evolucionó rápidamente hacia una crisis de confianza en el papel de los “Curator” (gestores) dentro de los protocolos DeFi. Según datos de DefiLlama, desde el 30 de octubre, el valor total bloqueado (TVL) en los cofres gestionados por Curator cayó bruscamente de 10,3 billones de dólares a 7,5 billones de dólares, con una gran fuga de capitales por pánico, lo que indica que el mercado está intensificando su preocupación por los riesgos de este modelo.

Esta reacción en cadena provocada por Stream Finance evolucionó rápidamente hacia una crisis de confianza en el papel de los “Curator” (gestores) dentro de los protocolos DeFi. Según datos de DefiLlama, desde el 30 de octubre, el valor total bloqueado (TVL) en los cofres gestionados por Curator cayó bruscamente de 10,3 billones de dólares a 7,5 billones de dólares, con una gran fuga de capitales por pánico, lo que indica que el mercado está intensificando su preocupación por los riesgos de este modelo.

David Bailey, asesor cripto de Trump, advirtió: la crisis de crédito en el sector de préstamos DeFi está evolucionando hacia una crisis de liquidez en el mercado cripto. Si no se pueden aportar los colaterales requeridos para las llamadas de margen, o si fallan las operaciones de cobertura, existe una alta probabilidad de que el riesgo se propague de las finanzas descentralizadas (DeFi) a las finanzas centralizadas (CeFi)... Esperamos que la situación no llegue a ese punto, pero es necesario mantener la cautela y evitar el riesgo de contraparte.

Justo cuando las secuelas del colapso de Stream aún no se habían disipado, la crisis de Morpho Labs intensificó aún más la ansiedad del sector. El uso de sus cofres, valorados en cientos de millones de dólares, alcanzó la línea roja del 100%, y debido a retrasos en el mecanismo de liquidación, se generaron deudas incobrables por 700.000 dólares, lo que obligó a suspender los retiros en cadenas como Arbitrum y Plume.

El CEO de Aave, Stani Kulechov, criticó el modelo de custodia de Morpho, señalando que concentra el riesgo en un fondo común, y lo comparó con el mercado independiente de Aave, lo que desencadenó un debate más amplio en DeFi.

¿Qué es un DeFi Curator? ¿Cuáles son los Curator más relevantes? ¿Cuáles son las ventajas, desventajas y advertencias que traen los Curator?

I. ¿Qué es un DeFi Curator?

DeFi Curator puede traducirse como gestor de DeFi. Curator se refiere a individuos o equipos que, sin pertenecer al equipo central del protocolo, tienen la capacidad de crear y mantener cofres estratégicos (Vault) o modelos de asignación de activos en protocolos de finanzas descentralizadas. En el ámbito DeFi, utilizan su experiencia, análisis y herramientas para seleccionar, evaluar, integrar y presentar la información, oportunidades y proyectos más valiosos a los usuarios. Son como los “curadores de museos” o “personal shoppers” del mundo DeFi, por lo que DeFi Curator también puede traducirse como curador de DeFi.

El DeFi Curator desempeña un doble papel: obtiene derechos de gobernanza delegados por otros poseedores de tokens, luego expresa su opinión y utiliza ese poder en las votaciones de gobernanza. Su función es similar a la de un gestor de activos. Proponen estrategias de asignación de activos adecuadas: qué activos mantener, cómo optimizar el rendimiento, cómo garantizar la seguridad de los fondos, etc. Deben asegurar la solidez financiera de la organización autónoma descentralizada (DAO) y mantener el equilibrio entre gastos e inversiones.

Además, tienen otra función clave: garantizar la seguridad del protocolo. Por ello, estas funciones críticas suelen estar a cargo de equipos de firmas múltiples, compuestos por miembros del equipo y entidades externas de buena reputación, y a veces en colaboración con instituciones profesionales.

El DeFi Curator es una fuerza emergente en el mercado, pero actualmente depende principalmente de modelos de remuneración ya consolidados:

Contratos periódicos (mensuales o anuales) para tareas continuas (por ejemplo, gestión de parámetros);

Pagos únicos para intervenciones puntuales (por ejemplo, auditoría de código);

Participación en los ingresos del protocolo (por ejemplo, comisiones de los pools en Morpho).

El bajo coste de transferencia inherente a la blockchain y la facilidad de tokenización ofrecen apoyo para que los gestores desarrollen nuevas formas de financiación.

II. ¿Cuáles son los principales DeFi Curator del mercado?

En el ecosistema DeFi actual, el modelo DeFi Curator se aplica ampliamente en la gestión de cofres, minería de liquidez, emisión de activos sintéticos y otros escenarios.

1. MEV Capital TVL: 955,77 millones de dólares

La crisis de confianza en DeFi desencadenada por Stream está estrechamente relacionada con MEV Capital. MEV Capital es el principal Curator colaborador en el ecosistema de Stream Finance; ambos están profundamente vinculados a través de un acuerdo comercial de “autorización de estrategia - custodia de fondos - reparto de beneficios”. Como institución profesional clave introducida por Stream, MEV Capital se encarga de la asignación de activos de su cofre de ingresos principal.

MEV Capital llevó a Stream al abismo con dos operaciones principales: MEV Capital invirtió más del 60% de los fondos bajo su custodia (unos 105 millones de dólares) en el opaco mercado de opciones cripto off-chain, utilizando una estrategia de “venta de volatilidad”, es decir, vendiendo opciones call/put para ganar primas, apostando esencialmente a que el mercado se mantendría en un rango estrecho. Esta estrategia puede generar rendimientos estables en periodos tranquilos, pero ante eventos extremos, enfrenta grandes riesgos; mediante préstamos recursivos, elevó el apalancamiento real de los fondos a 5 veces, de modo que 175 millones de dólares bajo custodia generaron una exposición de 875 millones de dólares. Cuando el robo de Balancer provocó un desplome del mercado, sus posiciones en opciones sufrieron liquidaciones masivas, las pérdidas atravesaron rápidamente la capa de margen y devoraron directamente el capital de los usuarios.

El mecanismo clave adoptado por Stream es el bucle recursivo (Recursive Looping). Stream explica que su estrategia incluye el préstamo y reinversión continua de activos para mejorar la eficiencia del capital. Pero esto también aumenta el riesgo sistémico y el riesgo de apalancamiento.

Un trader anónimo on-chain, “Cbb0fe”, advirtió que, según los datos on-chain de Stream, los activos de respaldo de xUSD eran solo unos 170 millones de dólares, mientras que los préstamos alcanzaban los 530 millones de dólares; mediante la estrategia de “bucle recursivo” del protocolo, el apalancamiento superaba las 4 veces. Stream, en un artículo reciente defendiendo esta estrategia, explicó: “El bucle recursivo significa que el protocolo reutiliza sus propios activos para obtener diferenciales de tasas de interés.”

Sin embargo, cuando los usuarios descubrieron que Stream supuestamente había acumulado un “fondo de seguro” no revelado a partir de las ganancias, estalló la controversia: el usuario bajo el seudónimo chud.eth acusó al equipo de retener “el 60% de las comisiones no reveladas” y de no separar adecuadamente estos fondos de las estrategias que el equipo afirmaba querer proteger. Stream respondió que su intención “era que estos fondos se usaran siempre como fondo de seguro”, citando comunicaciones internas y actualizaciones para inversores, pero admitió que no habían sido lo suficientemente transparentes sobre el funcionamiento del fondo de seguro.

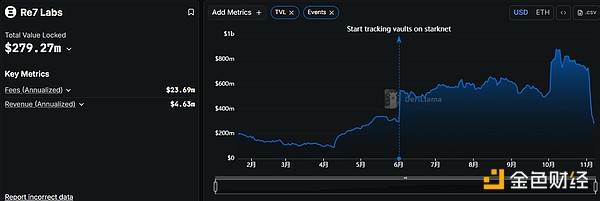

2. Re7 Labs TVL: 279,72 millones de dólares

Re7 Labs y MEV Capital son ambos Curator principales de Stream. El volumen de fondos gestionados por Re7 Labs llegó a representar más del 25% del TVL total de Stream, unos 125 millones de dólares.

Estos 125 millones de dólares se destinaron principalmente a tres áreas de alto riesgo: 65 millones de dólares en pools de liquidez de Balancer, sin ningún seguro descentralizado; 40 millones de dólares en minería en nuevas blockchains, con riesgos de bugs en contratos inteligentes y posibles rug pulls; 20 millones de dólares en contratos perpetuos off-chain, utilizando apalancamiento superior a 10 veces para operar en largo y corto.

Ayer mismo, los fondos gestionados por MEV Capital y Re7 Labs en el pool de Lista DAO alcanzaron una utilización del 99%, lo que activó la liquidación forzosa.

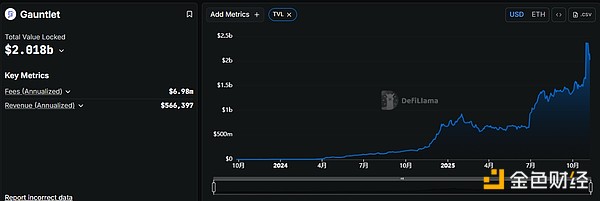

3. Gauntlet TVL: 2.018 billones de dólares

El núcleo de la lógica operativa de Gauntlet es situar la toma de decisiones de IA dentro de un marco estrictamente controlado por humanos; mediante técnicas de análisis cuantitativo impulsadas por IA, proporciona calibración de parámetros de riesgo, revisión de estrategias y gestión de crisis para protocolos líderes como Aave, Compound y Uniswap, cubriendo la carencia de “gestión de riesgos” en el modelo tradicional de Curator.

En el caso de la pérdida de paridad de deUSD, Gauntlet suspendió de urgencia la función de retiro en Compound, evitando la propagación de deudas incobrables mediante “stop-loss por bloqueo”, una intervención que fue 3 horas más rápida que la intervención manual de Aave y redujo las pérdidas en unos 120 millones de dólares.

4. Steakhouse Financial TVL: 1.298 billones de dólares

Steakhouse impulsó el auge de la industria de activos del mundo real tokenizados al introducir bonos del Tesoro de EE. UU. y activos de crédito privado en MakerDAO.

Steakhouse utiliza la infraestructura de Morpho para distribuir y reequilibrar depósitos en diferentes mercados de préstamos de Morpho, creando estrategias de rendimiento a nivel institucional. Esto les permite centrarse en su experiencia principal: stablecoins, análisis de riesgos complejos y optimización de carteras. Por ello, Steakhouse se ha convertido en la mayor entidad de gestión de riesgos de stablecoins en Morpho y en proveedor de productos de rendimiento robustos con backend DeFi para fintechs, exchanges e instituciones.

Steakhouse Financial es actualmente el mayor gestor en Morpho, administrando 48 cofres en Ethereum, Base, Katana, Polygon, Unichain y Arbitrum, generando más de 500.000 dólares de ingresos recurrentes anuales.

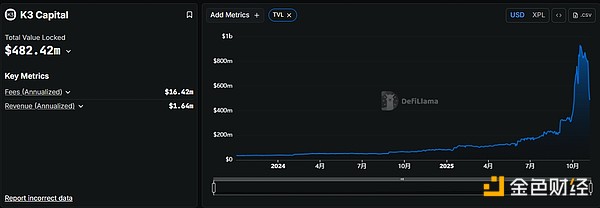

5. K3 Capital TVL: 482,42 millones de dólares

K3 Capital se posiciona como Curator institucional, centrado en ofrecer servicios de asignación de activos on-chain y gestión de riesgos conforme a la normativa tanto a instituciones como a usuarios individuales. A diferencia de plataformas como Stream Finance, que se enfocan en usuarios minoristas y agregación de rendimientos, su servicio está más orientado a la gestión profesional de fondos institucionales e inversores sofisticados.

Su caso emblemático es la colaboración profunda con el protocolo de préstamos apalancados descentralizados Gearbox Protocol. A través del modelo exclusivo “pool-to-account” de Gearbox, K3 Capital lanzó un mercado de crédito USDT personalizado, donde los prestatarios pueden usar USDT como colateral para obtener hasta 10 veces de apalancamiento, destinando los fondos a protocolos DeFi de alta conformidad como Ethena, Sky y Pendle.

Según datos de ChainUnified, K3 Capital gestiona un TVL de 224,6 millones de dólares, desplegados en las blockchains Avalanche, Unichain, Binance, Ethereum y BOB.

III. Ventajas, desventajas y advertencias de los Curator

Gracias a su alto nivel de especialización, los Curator pueden ayudar a los usuarios a reducir la barrera de entrada a la inversión, permitiéndoles participar sin necesidad de comprender mecanismos complejos de apalancamiento, etc. Los Curator suelen ser equipos con capacidad de investigación y modelado (fondos, laboratorios de riesgo, etc.), capaces de ajustar dinámicamente los parámetros según la volatilidad del mercado, datos on-chain y riesgos de liquidación. Por ejemplo, la estrategia de mercado de crédito USDT diseñada por K3 Capital para Gearbox permite a los usuarios obtener un rendimiento anualizado del 8%-12% simplemente depositando activos, triplicando el rendimiento respecto a la autogestión.

Sin embargo, muchos Curator utilizan estructuras complejas de bucles o activos sintéticos, lo que aumenta el riesgo. Por ejemplo, el mecanismo clave de Stream es el bucle recursivo; si surge una crisis de confianza o un shock externo, esta estructura de “préstamos en bucle + colateralización en múltiples protocolos” se vuelve muy frágil.

Los Curator también presentan problemas de transparencia. La mayoría solo divulga los rendimientos históricos, ocultando deliberadamente información clave sobre riesgos. Los usuarios de Stream no supieron hasta después del colapso que el apalancamiento real de MEV Capital era de 5 veces y que los activos de respaldo de xUSD eran solo 170 millones de dólares frente a 530 millones de dólares en préstamos.

Los Curator también enfrentan riesgos derivados de la excesiva centralización de activos. Antes del colapso de Stream, los fondos gestionados por MEV Capital y Re7 Labs representaban el 85% del TVL total, y ambos tenían grandes posiciones en el protocolo Balancer; si Balancer era hackeado, afectaba directamente a Stream.

Por tanto, el futuro desarrollo de los DeFi Curator debe basarse en una alta transparencia. Los Curator deben divulgar proactivamente la estructura de sus estrategias, colaterales, niveles de apalancamiento, mecanismos de liquidación, etc. La situación real de los colaterales, la estructura de la deuda y las cadenas de re-colateralización deben ser verificables externamente. Los Curator también deben abandonar la mentalidad de apostador de alto apalancamiento y centrarse en la inversión de valor a largo plazo. Los usuarios deben utilizar datos on-chain para juzgar la fiabilidad de los Curator.

Conclusión

Han pasado cuatro días desde el colapso de Stream, pero aún está por verse si podrá reiniciarse, si podrá reembolsar adecuadamente los activos y si podrá recuperar la confianza; el destino de Stream sigue siendo incierto y la confianza en DeFi en todo el sector cripto ha caído abruptamente.

La burbuja puede ser hermosa, pero inevitablemente estalla. El Curator es el puente entre el usuario común y las finanzas DeFi; el objetivo final del Curator no debe ser maximizar los beneficios, sino centrarse en la verdadera inversión de valor a largo plazo.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

La SEC y la CFTC de EE. UU. podrían acelerar el desarrollo de regulaciones y productos cripto.

Análisis de precios de criptomonedas 11-11: BITCOIN: BTC, ETHEREUM: ETH, SOLANA: SOL, BITTENSOR: TAO, APTOS: APT

La explicación más comprensible de Fusaka en toda la red: análisis completo de la implementación de la actualización de Ethereum y su impacto en el ecosistema

La próxima actualización Fusaka, que llegará el 3 de diciembre, tendrá un alcance más amplio e impacto más profundo.

Los proyectos veteranos muestran un rendimiento contrario al mercado, con un aumento mensual promedio del 62%. ¿Qué nuevas narrativas de "renacimiento" hay detrás de esto?

Aunque estos proyectos todavía se encuentran aproximadamente un 90% por debajo de sus máximos históricos, su reciente aumento ha sido impulsado por múltiples factores.