Los inversores institucionales le dan la espalda a Bitcoin y Ethereum

En una semana, los ETFs spot respaldados por ether (ETH) registraron aproximadamente $508M en retiros, mientras que los ETFs de Bitcoin también reportaron salidas notables. Este movimiento no es trivial. Refleja el sentimiento del mercado, la gestión de riesgos mediante arbitraje y cómo los inversores institucionales están recalibrando ahora su exposición a los criptoactivos.

En resumen

- Los ETFs spot de Ethereum registran salidas de $508M, mientras que Bitcoin también experimenta retiros

- El movimiento refleja rotación institucional: reducción de beta, arbitraje ETH/BTC y una gestión de riesgos más táctica

- A corto plazo, estos flujos presionan el spot pero crean ventanas de entrada, que deben ser monitoreadas a través del basis/funding.

Salidas de $508M de los ETFs de Ethereum y Bitcoin, señal de arbitraje y cautela táctica

Un ETF spot no es solo una nota de mercado: captura flujos reales, respaldados por reservas de los activos subyacentes. Como señala JPMorgan, el interés de los clientes en los ETFs spot de Bitcoin se está intensificando, lo que indica una redistribución de la demanda hacia la exposición spot. Cuando los inversores reducen posiciones, el emisor reduce mecánicamente sus posiciones en ether o bitcoin. Resultado: el capital se contrae por un lado, se reinvierte por otro, y la liquidez se reorganiza al ritmo del arbitraje institucional.

El hecho de que Ethereum y Bitcoin registren salidas simultáneas sugiere un movimiento colectivo. No hay pánico. Más bien, una rápida normalización del riesgo. Los traders reducen, toman beneficios, alivian el delta. En resumen, vuelven a ser tácticos.

Los retiros de ETFs pueden pesar temporalmente sobre el precio spot. No de manera sistemática: todo depende de la profundidad del libro de órdenes y de las coberturas ya existentes a través de futuros y opciones. Pero, marginalmente, estos flujos importan y aceleran las rotaciones internas entre activos, incluyendo entre ether y bitcoin.

Cautela institucional: ¿táctica defensiva o rotación asumida?

Los analistas lo ven como una cautela a corto plazo. Eso es coherente. Cuando la visibilidad macro se vuelve turbia, el reflejo es reducir la exposición beta y mantener posiciones de mayor convicción. El ETF se convierte en el control ideal. Un clic, una asignación se mueve.

Pero no se debe confundir los retiros con desencanto. Una salida de ETF puede ser solo la parte visible de una estrategia más amplia: tomar beneficios en spot, reabrir vía derivados, comprar opciones en la cola de distribución. En otras palabras, cerrar con una mano, reconfigurar el riesgo con la otra. Es limpio, eficiente, medible.

Además, la relación ETH/BTC sigue siendo central. Cuando el mercado anticipa una fase de dominio de bitcoin (narrativa de “reserva digital”, mayor demanda institucional), es lógico ver que el arbitraje desfavorece a ETH a corto plazo. Luego, a menudo, el equilibrio se restablece al acercarse catalizadores específicos del ecosistema de Ethereum. Paciencia y granularidad.

Consecuencias en el mercado

Retiros masivos concentrados en pocas sesiones pueden adelgazar los libros de órdenes. Esto crea “gaps de precio”. Para un operador paciente, estos gaps son ventanas de entrada. No en modo all-in. En modo escalonado. Paso a paso. Con stops inteligentes y tamaños ajustados.

El spread basis/funding entre spot y derivados: las salidas de ETFs, combinadas con un easing en el funding, señalan que la presión vendedora está siendo absorbida. Si el basis se mantiene positivo pero más moderado, el mercado toma un respiro.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

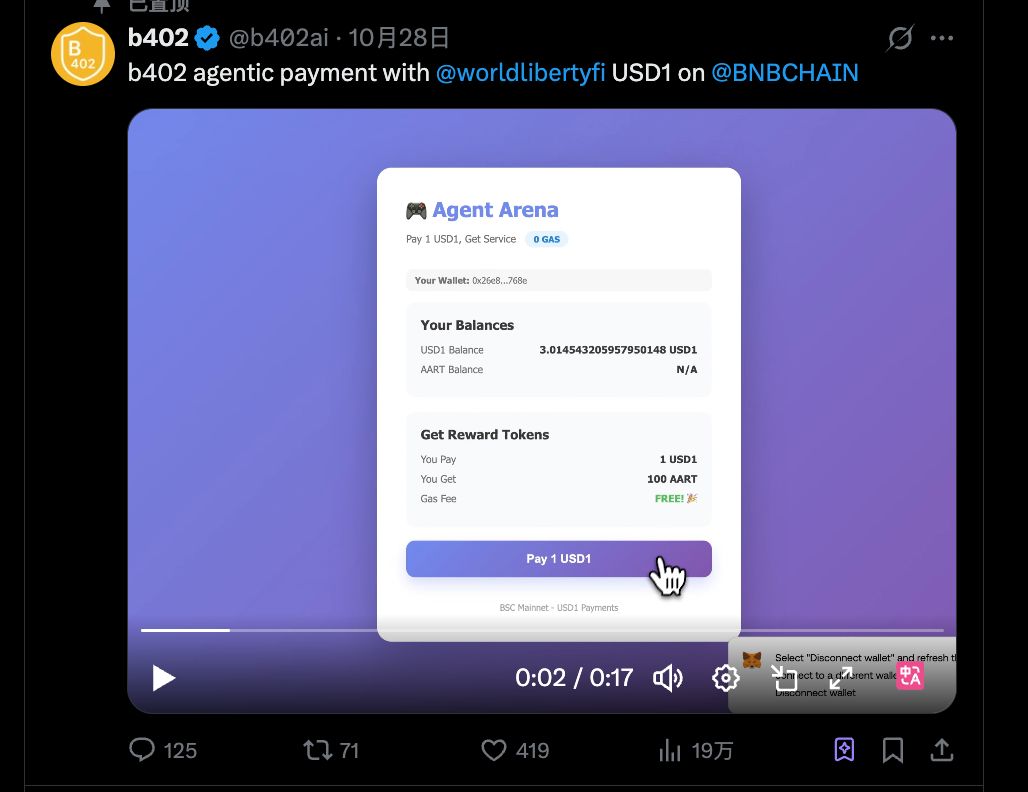

Interpretación de b402: desde el protocolo de pagos con IA hasta el mercado de servicios, la ambición de infraestructura en BNBChain

b402 no es solo un reemplazo de x402 en BSC, sino que podría ser el comienzo de una oportunidad aún mayor.

El cierre deja a la Fed sin datos clave mientras se profundiza la debilidad del empleo

Predicción de precio de Decred (DCR) 2025, 2026-2030: ¿Superará DCR la marca de $50?

Predicción del precio de Litecoin LTC 2025, 2026 – 2030: ¿Puede Litecoin alcanzar los 1000 dólares?