¿El misterioso equipo que dominó Solana durante tres meses lanzará un token en Jupiter?

Sin marketing, sin depender de VC, ¿cómo HumidiFi ganó la guerra de los propios creadores de mercado en cadena de Solana en solo 90 días?

Autor: SpecialistXBT

Un equipo sin sitio web oficial, sin comunidad y con miembros anónimos, logró capturar casi la mitad del volumen de operaciones en Jupiter en solo 90 días.

Para comprender más a fondo este misterioso proyecto, primero debemos adentrarnos en una silenciosa revolución de trading on-chain que está ocurriendo en Solana.

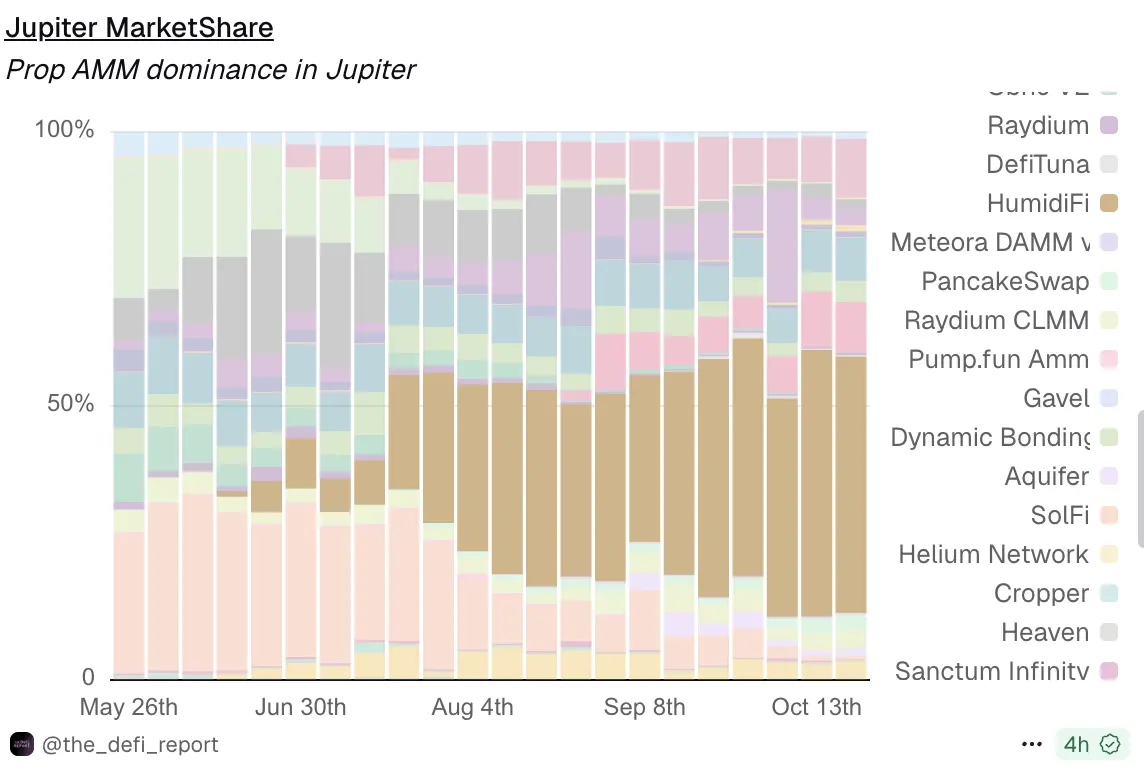

El volumen total de operaciones gestionado por HumidiFi representa el 42% del volumen de Jupiter

Fuente: Dune, @ilemi

Cómo los AMM propietarios están reestructurando el trading on-chain

En el contexto de los AMM, el flujo de órdenes tóxicas se refiere a los arbitrajistas de alta frecuencia que, utilizando conexiones de baja latencia y algoritmos avanzados, pueden detectar diferencias de precios antes que otros y rápidamente igualar los precios entre la cadena y los mercados de descubrimiento de precios (generalmente exchanges centralizados como Binance). Las ganancias extraídas por estos flujos tóxicos finalmente son asumidas por los traders, proveedores de liquidez y los market makers on-chain.

En los mercados financieros tradicionales que utilizan libros de órdenes centralizados (en adelante, "CLOB") para emparejar operaciones, los market makers profesionales pueden responder al flujo de órdenes tóxicas de varias maneras (como ajustar el spread o pausar cotizaciones). Analizando los patrones de flujo de órdenes, pueden identificar traders con ventaja informativa y ajustar sus cotizaciones en consecuencia, reduciendo así las pérdidas por "selección adversa". Por ello, los market makers que operan en Solana han optado naturalmente por DEX como Phoenix, que utilizan CLOB. Sin embargo, durante la "fiebre meme" de Solana entre 2024 y principios de 2025, la red Solana estuvo bajo una demanda sin precedentes, lo que provocó que las órdenes de los market makers a menudo no pudieran ser enviadas on-chain y que la actualización de cotizaciones consumiera una gran cantidad de costosas unidades de cómputo, incrementando drásticamente sus costos.

Una serie de problemas prácticos están obligando a los market makers de AMM más experimentados a repensar fundamentalmente el funcionamiento de los mercados on-chain, dando lugar a una estructura de mercado revolucionaria y completamente nueva.

Este nuevo paradigma se denomina "AMM propietario" (Prop AMM), cuyo objetivo es proporcionar liquidez on-chain con spreads más bajos y mayor eficiencia, minimizando al mismo tiempo el riesgo de ser explotados por arbitrajistas de alta frecuencia.

SolFi, ZeroFi y Obric son los tres gigantes iniciales de los AMM propietarios. No hacen públicos sus interfaces de contrato, sino que los proporcionan directamente a los principales enrutadores de trading como Jupiter, exigiendo que Jupiter enrute las órdenes hacia sus AMM. Este diseño dificulta que arbitrajistas profesionales externos como Wintermute interactúen directamente con los contratos, ya que no pueden comprender ni predecir la lógica de trading, previniendo así que las cotizaciones de los market makers sean reemplazadas y evitando el problema de "selección adversa" por parte de quienes tienen ventaja informativa.

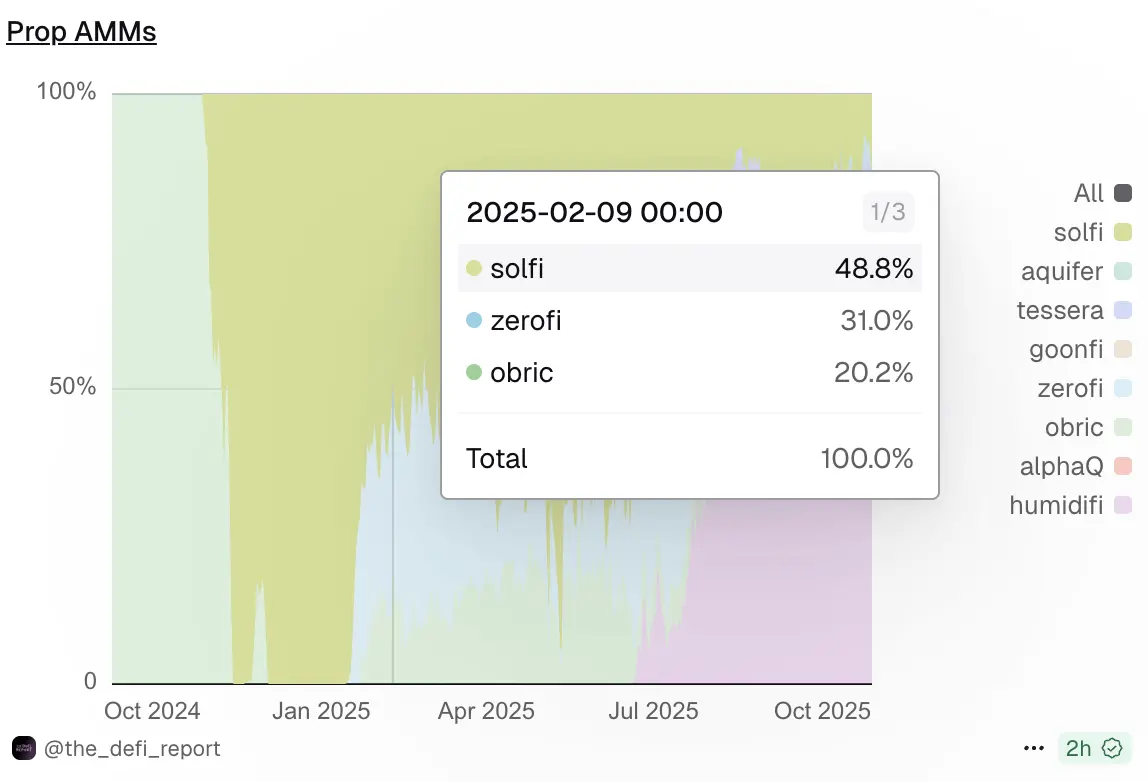

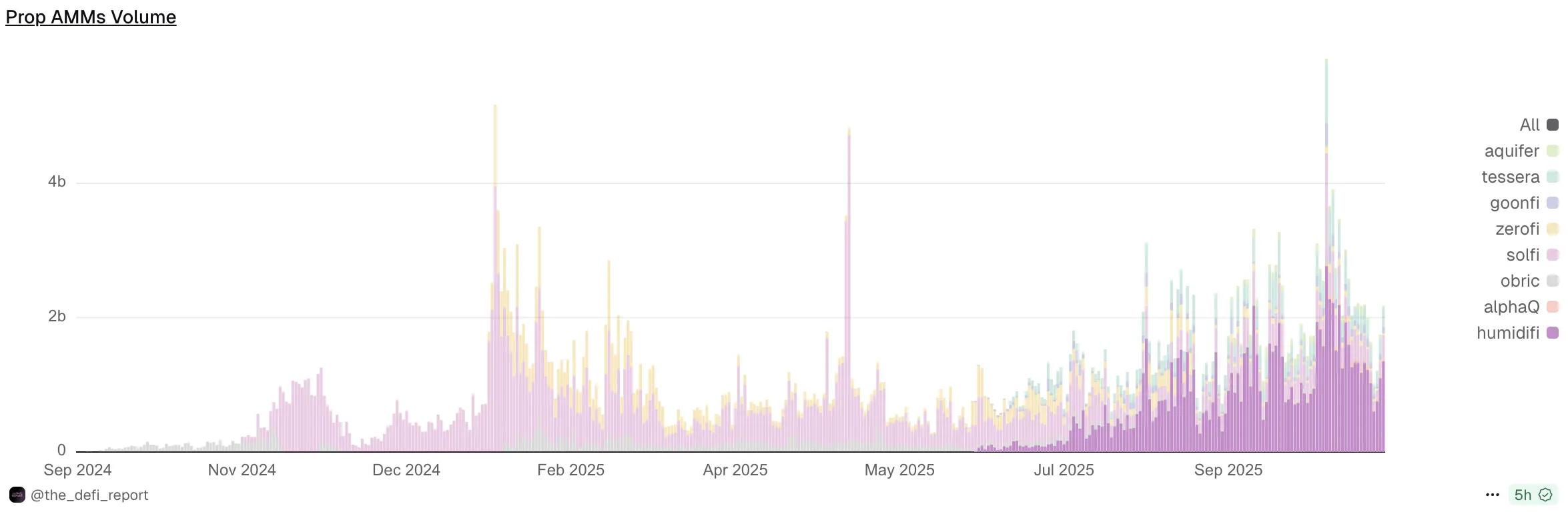

En febrero de 2025, SolFi, ZeroFi y Obric eran los tres principales AMM propietarios

Fuente: Dune @the_defi_report

La blitzkrieg de HumidiFi

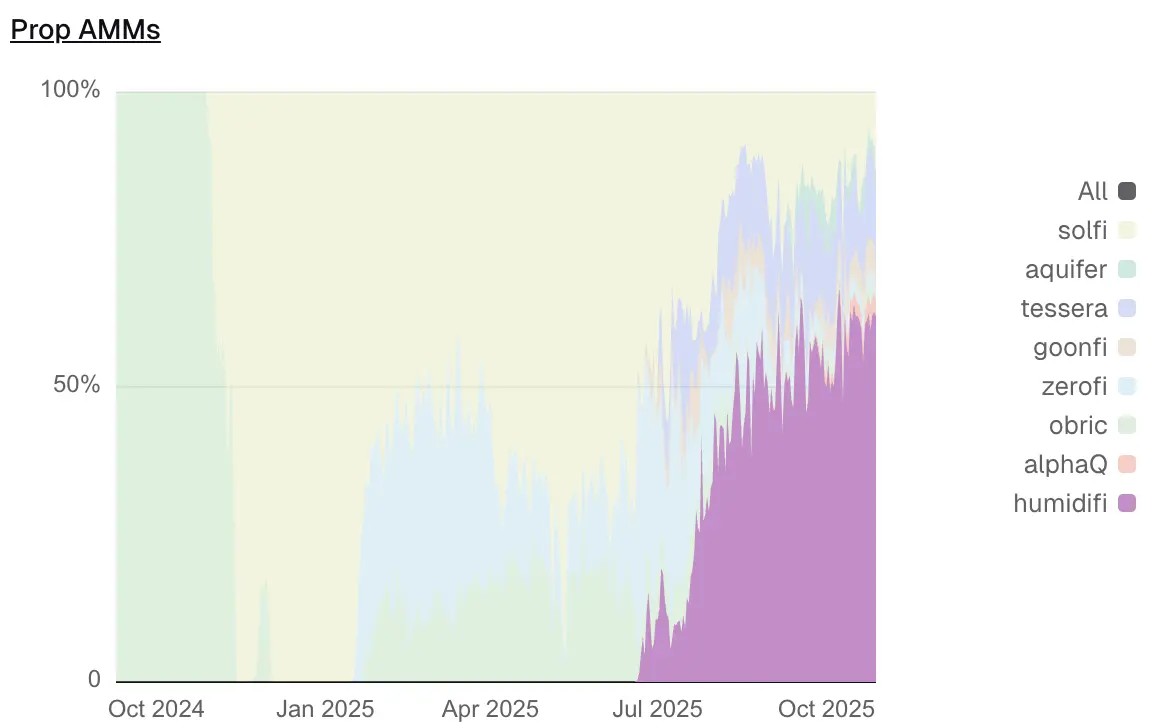

La competencia entre AMM propietarios alcanzó su punto álgido en julio de 2025, cuando un proyecto llamado HumidiFi reescribió el panorama del mercado a una velocidad asombrosa.

HumidiFi se lanzó oficialmente a mediados de junio de 2025 y, en solo dos meses, ya controlaba el 47.1% del volumen de operaciones de todos los AMM propietarios, convirtiéndose en el líder indiscutible del mercado. En comparación, el otrora dominante SolFi vio caer su cuota de mercado del 61.8% hace dos meses al 9.2%.

Fuente: Dune @the_defi_report

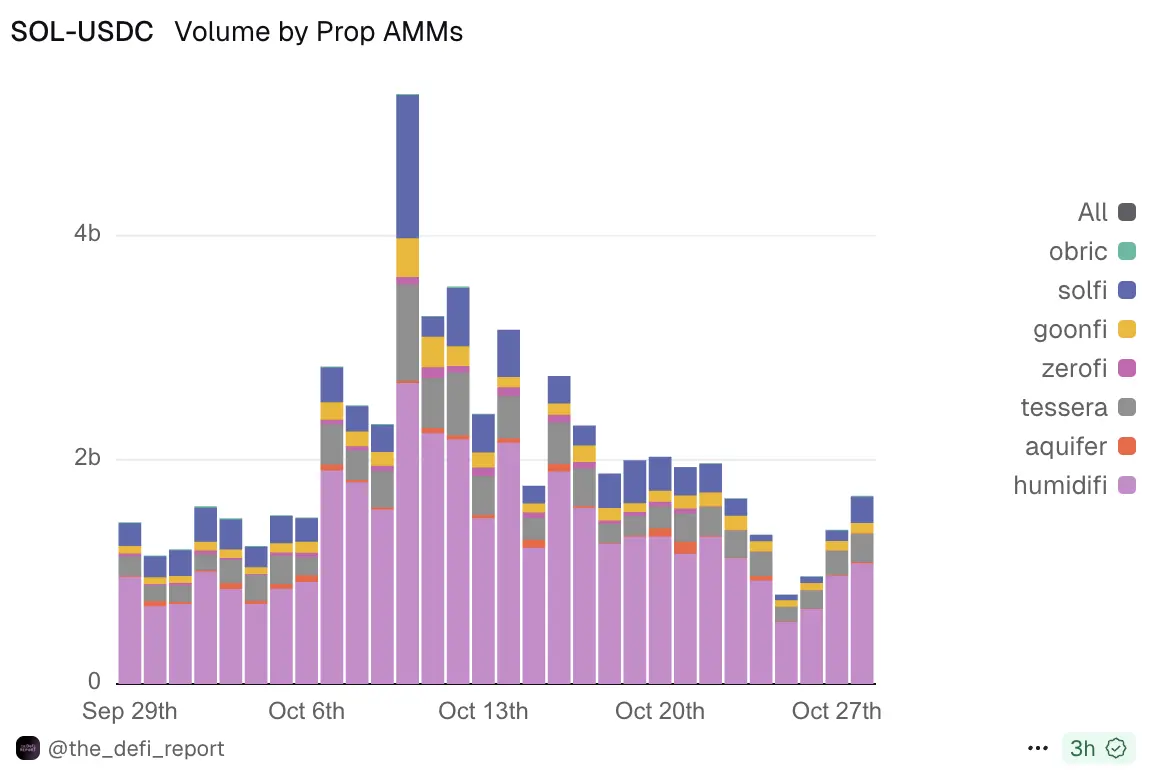

El dominio de HumidiFi es especialmente evidente en el par de trading SOL/USDC. El 28 de octubre (UTC+8), HumidiFi procesó 1.08 billones de dólares en operaciones SOL/USDC en un solo día, representando el 64.3% del volumen total de ese par en la jornada.

Fuente: Dune @the_defi_report

La penetración de HumidiFi en el enrutamiento de Jupiter también es extremadamente alta. Como agregador que representa el 86.4% de la cuota de mercado en Solana, las decisiones de enrutamiento de Jupiter determinan en gran medida la experiencia real de los traders. Según los datos del 20 de octubre (UTC+8), HumidiFi tenía una cuota de mercado del 46.8% en Jupiter, más de cuatro veces la del segundo lugar, TesseraV (10.7%).

Fuente: Dune @the_defi_report

Ampliando la perspectiva a todo el ecosistema de AMM propietarios, el dominio de HumidiFi sigue siendo sólido. El 28 de octubre (UTC+8), el volumen total de operaciones de todos los AMM propietarios alcanzó los 2.18 billones de dólares, de los cuales HumidiFi acaparó 1.35 billones, lo que representa un 61.9%. Esta cifra no solo supera ampliamente los 309 millones de dólares de SolFi, el segundo lugar, sino que incluso excede la suma total del volumen de operaciones de todos los competidores clasificados del 2 al 8.

Fuente: Dune @the_defi_report

Esta victoria de HumidiFi se logró prácticamente en un estado de "invisibilidad" total. No tiene sitio web oficial, ni siquiera una cuenta de Twitter en sus inicios, y no se ha hecho pública ninguna información sobre los miembros del equipo.

HumidiFi no necesita marketing, ni airdrops, ni contar historias. Solo necesita ofrecer mejores spreads y precios de ejecución en cada operación que sus competidores. Cuando el algoritmo de enrutamiento de Jupiter elige una y otra vez a HumidiFi, el mercado ya ha votado con sus propias acciones.

La carrera extrema por la velocidad y el costo

La clave del éxito de HumidiFi radica en haber reducido al máximo el costo computacional de las actualizaciones del oráculo, y en transformar esta ventaja tecnológica en un dominio absoluto del mercado a través del mecanismo de subastas de Jito.

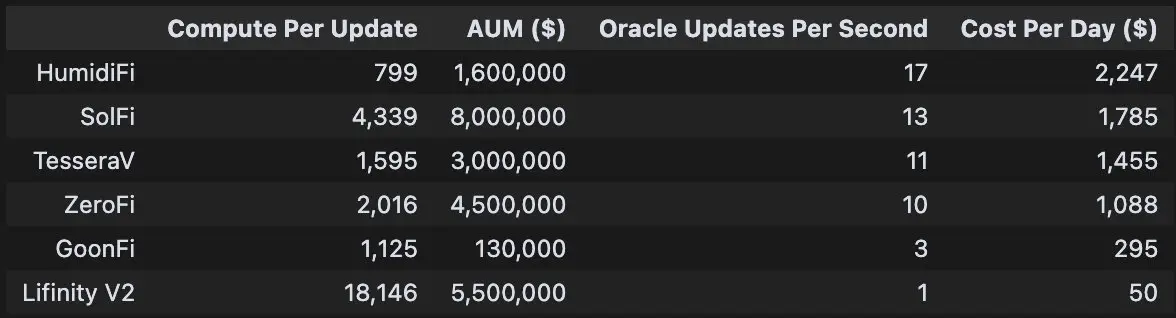

En primer lugar, el consumo de recursos computacionales de HumidiFi es muy bajo. Según datos proporcionados por @bqbrady, cada actualización del oráculo de HumidiFi consume solo 799 CUs (unidades de cómputo). En comparación, su principal competidor, SolFi, requiere 4,339 CUs. TesseraV, operado por el principal market maker Wintermute, también necesita 1,595 CUs, el doble que HumidiFi.

Fuente: X, @bqbrady

HumidiFi también aprovecha al máximo su bajo consumo de CUs para obtener la máxima prioridad de transacción en la infraestructura MEV de Solana, Jito Auction. En la subasta de Jito, la prioridad de las transacciones no se determina por la propina absoluta (tip), sino por la propina por unidad de cómputo (Tip per CU). HumidiFi paga aproximadamente 4,998 lamports de propina por cada actualización del oráculo. Debido a su bajo consumo de CUs (799), su ratio Tip per CU alcanza los impresionantes 6.25 lamports/CU.

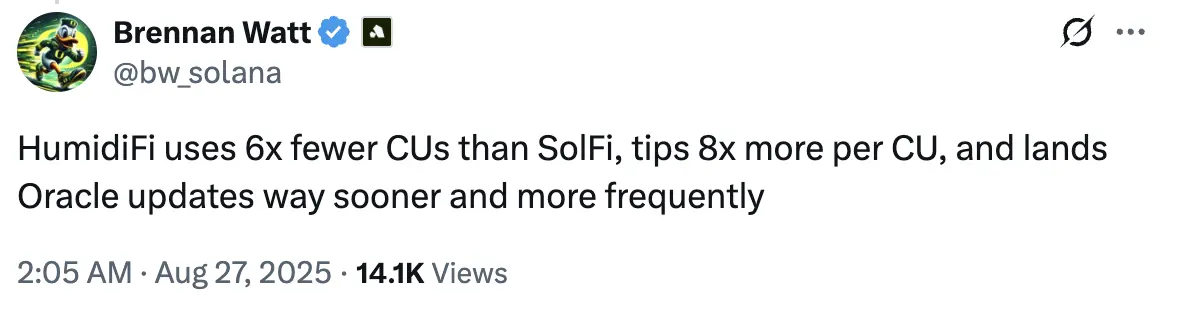

Según datos proporcionados por Brennan Watt, ingeniero de Anza, desarrollador principal de Solana, HumidiFi utiliza seis veces menos CUs que el antiguo líder de los Prop AMM, SolFi, y paga más de ocho veces la propina.

Otra ventaja clave de HumidiFi es la frecuencia de actualización de su oráculo. HumidiFi actualiza su oráculo 17 veces por segundo, superando ampliamente a sus principales competidores (SolFi con 13, TesseraV con 11 y ZeroFi con 10).

En un mercado de criptomonedas altamente volátil, esta capacidad de seguimiento de precios casi en tiempo real le permite mantenerse siempre cerca del valor justo, evitando oportunidades para los arbitrajistas y sin necesidad de ampliar el spread para protegerse, lo que resulta en una liquidez más ajustada.

Además, HumidiFi también destaca en el control de costos. El coste operativo diario de HumidiFi es de solo 2,247 dólares. En comparación, aunque SolFi gestiona un volumen de activos (AUM) cinco veces mayor que HumidiFi (8 billones de dólares frente a 1.6 billones), su coste diario es solo un 20% menor (1,785 dólares).

El token WET llega a Jupiter DTF

El sector de los AMM propietarios es un "winner takes all", y HumidiFi ha alcanzado su posición dominante gracias a su fortaleza tecnológica. Sin embargo, esto también significa que si surge un nuevo competidor que logre avances en la eficiencia de CUs o en la velocidad del oráculo, podría erosionar rápidamente su cuota de mercado. Esta guerra de los Prop AMM, evidentemente, acaba de comenzar.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Explorando los factores detrás del aumento del 7% en el precio de AERO hoy

La acumulación de ballenas, la entrada de Animoca Brands y los indicadores técnicos alcistas impulsan un aumento del 7% en AERO.

Ripple se asocia con organizaciones benéficas globales para la iniciativa de ayuda RLUSD

Revolucionando los pagos transfronterizos: cómo la asociación de Ripple busca evitar la banca tradicional en regiones con infraestructuras limitadas.

Veterano de Bitcoin vende 10,000 BTC en medio de una creciente escasez en el mercado

La wallet de Owen Gunden envió más de 290 millones de dólares en Bitcoin a Kraken en medio de una creciente escasez en el mercado.

El Diario: 'La retirada de Powell', la tarjeta de recompensas XRP de Uphold, el movimiento de bitcoin de SpaceX y más

La plataforma de comercio de activos digitales Uphold ha relanzado su tarjeta de débito en EE. UU., ofreciendo a los usuarios hasta un 6% de recompensas en XRP por gastar dólares, criptomonedas o stablecoins. SpaceX de Elon Musk transfirió otros 281 BTC (31 millones de dólares) a una nueva billetera a última hora del miércoles, según datos de Arkham.