Größter Börsengang aller Zeiten! SpaceX strebt angeblich einen Börsengang im nächsten Jahr an, mit einer Finanzierung von weit über 30 Milliarden und einer Zielbewertung von 1,5 Billionen.

SpaceX treibt seine IPO-Pläne voran und beabsichtigt, mehr als 30 Milliarden US-Dollar einzusammeln, was das größte Börsenlisting aller Zeiten werden könnte.

Berichten zufolge plant SpaceX einen Börsengang frühestens in der zweiten Hälfte des Jahres 2026. Sollte SpaceX wie geplant 5 % der Anteile verkaufen, würde das Emissionsvolumen etwa 40 Milliarden US-Dollar erreichen und damit den Rekord von Saudi Aramco aus dem Jahr 2019 mit 29 Milliarden US-Dollar deutlich übertreffen. Nach Bekanntwerden der Nachricht stieg die Aktie von EchoStar, das zugestimmt hat, SpaceX Spektrumslizenzen zu verkaufen, im Tagesverlauf um bis zu 12 %, bevor sie mit einem Plus von etwa 6 % schloss.

Autor: Bao Yilong

Quelle: Wallstreetcn

SpaceX treibt die Pläne für einen Börsengang voran, wobei das geplante Emissionsvolumen weit über 30 Milliarden US-Dollar liegen und damit möglicherweise zum größten Börsengang der Geschichte werden könnte.

Am 9. Dezember berichtete Bloomberg, dass SpaceX, das Unternehmen von Elon Musk, frühestens in der zweiten Hälfte des Jahres 2026 an die Börse gehen will und dabei deutlich mehr als 30 Milliarden US-Dollar einnehmen möchte. Laut mit der Angelegenheit vertrauten Personen strebt das Unternehmen eine Bewertung von etwa 1,5 Billionen US-Dollar an.

Wenn SpaceX wie geplant 5 % der Anteile verkauft, würde das Emissionsvolumen etwa 40 Milliarden US-Dollar erreichen und damit den Rekord von Saudi Aramco übertreffen. 2019 sammelte Saudi Aramco 29 Milliarden US-Dollar ein und wurde damit zum größten Börsengang der Welt. Bemerkenswert ist, dass Saudi Aramco damals nur 1,5 % der Anteile verkaufte, was deutlich unter dem Streubesitz der meisten börsennotierten Unternehmen liegt.

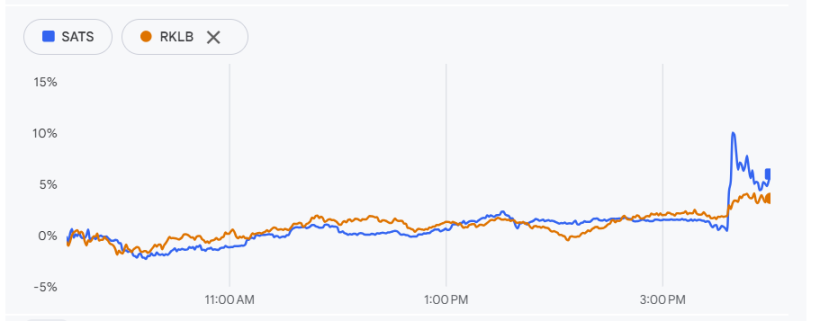

Nach Bekanntwerden der Nachricht stiegen die Aktien anderer Raumfahrtunternehmen am Dienstag. EchoStar, das zugestimmt hat, SpaceX Spektrumslizenzen zu verkaufen, legte im Tagesverlauf um bis zu 12 % zu und schloss mit einem Plus von etwa 6 %. Das Raumfahrttransportunternehmen Rocket Lab stieg um 3,6 %.

(Raumfahrt-Aktien steigen)

SpaceX plant, einen Teil der durch den Börsengang eingenommenen Mittel für die Entwicklung weltraumgestützter Datenzentren zu verwenden, einschließlich des Kaufs von Chips, die für den Betrieb benötigt werden. Der Bericht weist jedoch darauf hin, dass sich der Börsengang aufgrund von Marktbedingungen und anderen Faktoren verzögern und möglicherweise erst 2027 stattfinden könnte.

Schnell wachsender Umsatz stützt die Bewertung

Laut mit der Angelegenheit vertrauten Personen erwartet SpaceX für 2025 einen Umsatz von etwa 15 Milliarden US-Dollar, der 2026 auf 22 bis 24 Milliarden US-Dollar steigen soll. Der Großteil der Einnahmen stammt aus dem Starlink-Geschäft.

Die Beschleunigung der Börsengangspläne ist teilweise auf das starke Wachstum des Starlink-Satelliteninternetdienstes zurückzuführen, einschließlich der Aussichten für das Direktverbindungsgeschäft mit mobilen Endgeräten sowie auf die Fortschritte bei der Entwicklung der Starship-Rakete für Mond- und Marsmissionen.

Elon Musk schrieb am 6. Dezember auf der Social-Media-Plattform X:

SpaceX hat seit Jahren einen positiven Cashflow und führt zweimal jährlich reguläre Aktienrückkäufe durch, um Mitarbeitern und Investoren Liquidität zu bieten.

Er erklärte, dass das Wachstum der Bewertung auf den Fortschritten bei Starship und Starlink sowie auf dem Erhalt von globalen Direktverbindungsspektren für mobile Endgeräte beruht, was das potenzielle Marktvolumen des Unternehmens erheblich erweitert hat.

SpaceX-Führungskräfte haben zuvor mehrfach die Idee geäußert, das Starlink-Geschäft als eigenständiges börsennotiertes Unternehmen abzuspalten. Firmenpräsidentin Gwynne Shotwell brachte dieses Konzept erstmals 2020 ins Gespräch.

Die nun vorangetriebenen Pläne für einen Börsengang des gesamten Unternehmens bedeuten, dass die Abspaltungspläne möglicherweise auf Eis gelegt werden.

Interner Aktienhandel als Vorläufer

Parallel zu den IPO-Plänen hat SpaceX kürzlich eine neue Runde interner Aktienverkäufe abgeschlossen.

Laut mit der Angelegenheit vertrauten Personen liegt der von SpaceX im aktuellen Sekundärmarkt festgelegte Aktienpreis bei etwa 420 US-Dollar pro Aktie, was die Bewertung über die zuvor berichteten 800 Milliarden US-Dollar hinaushebt.

Das Unternehmen erlaubt Mitarbeitern, Aktien im Wert von etwa 2 Milliarden US-Dollar zu verkaufen, wobei SpaceX einen Teil der Anteile zurückkaufen wird. Berichten zufolge soll diese Bewertungsstrategie dazu dienen, den fairen Marktwert des Unternehmens vor dem Börsengang festzulegen.

Zu den wichtigsten langfristigen Investoren von SpaceX zählen der Founders Fund von Peter Thiel, 137 Ventures unter der Leitung von Justin Fishner-Wolfson sowie die Risikokapitalgesellschaft Valor Equity Partners.

Fidelity Investments ist ebenfalls ein bedeutender Investor, und auch Alphabet, die Muttergesellschaft von Google, hält Anteile.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

HyENA ist offiziell gestartet: Von Ethena unterstützt, basiert der Perp DEX mit USDe-Margin auf Hyperliquid.

Die Einführung von HyENA erweitert das Ökosystem von USDe weiter und bringt institutionelle Margeneffizienz in den On-Chain-Perpetuals-Markt.

AFT drängt den Senat, den vorgeschlagenen Gesetzentwurf zur Struktur des Kryptomarktes erneut zu prüfen

Wale warten auf Powell: Warum Bitcoin heute Nacht fallen könnte

Trump startet Fed-Vorsprechen: Wer wird Powell ersetzen?