IWF warnt, dass fragmentierte Stablecoin-Regeln Aufsichtsprobleme schaffen

Schnelle Zusammenfassung:

- Der IWF hebt ein regulatorisches Flickwerk im US GENIUS Act, der EU MiCA und anderen Rahmenwerken hervor, das Emittenten erlaubt, von schwach regulierten Jurisdiktionen zu profitieren.

- Die Verbreitung von Stablecoins über verschiedene Blockchains hinweg führt zu Interoperabilitätsproblemen und erhöht die Rückzahlungsrisiken für die Treasury-Märkte.

- Es werden einheitliche globale Standards für Reserven, Rückzahlungen und Geldwäschebekämpfung gefordert, um das Prinzip „gleiche Aktivität, gleiches Risiko“ weltweit anzuwenden.

Der Internationale Währungsfonds hat einen Bericht veröffentlicht, der davor warnt, dass uneinheitliche nationale Vorschriften erhebliche Hindernisse für eine wirksame Aufsicht über den rasant wachsenden Stablecoin-Sektor darstellen.

Diese Unterschiede – von der Einstufung von Stablecoins als Wertpapiere in einigen Regionen bis hin zur Behandlung als Zahlungsinstrumente oder nicht regulierte Vermögenswerte in anderen – ermöglichen es Emittenten, von laxen Jurisdiktionen aus zu operieren und gleichzeitig strengere Märkte zu bedienen. Dies fördert Arbitrage und schwächt die Bemühungen zur Bekämpfung von Geldwäsche.

Da der globale Stablecoin-Markt die Marke von 300 Milliarden US-Dollar überschritten hat, größtenteils an den USD gekoppelt, bedroht eine solche Fragmentierung die Finanzstabilität, indem sie potenziell Massenrücknahmen auslösen könnte, die sich auf kurzfristige Finanzierungen und die Transmission der Geldpolitik auswirken.

Stablecoins können den Zugang zu Finanzdienstleistungen erweitern und Innovationen vorantreiben, aber auch zu Währungsersatz und Marktschwankungen führen. Globale Zusammenarbeit bei der Regulierung ist unerlässlich. Der IWF arbeitet mit @FinStdBoard, @BIS_org und anderen zusammen, um Lücken zu schließen und die Aufsicht zu verbessern.… pic.twitter.com/V2A4JXGYym

— IMF (@IMFNews) 4. Dezember 2025

Fragmentierung befeuert technische und regulatorische Risiken

Technische Herausforderungen verschärfen das Problem, da sich Stablecoins über nicht interoperable Blockchains und Börsen ausbreiten, was die Transaktionskosten erhöht und effiziente globale Zahlungen behindert. Der IWF weist darauf hin, dass die Verflechtungen zwischen Stablecoin-Emittenten, Verwahrstellen, Krypto-Börsen und Fonds das Ansteckungsrisiko von digitalen Vermögenswerten auf die traditionelle Finanzwelt verstärken.

In den USA schreibt der GENIUS Act strenge Reserveanforderungen vor und verbietet ertragsbringende Stablecoins, was im Gegensatz zu den Konzentrationsvorgaben für Banken in der EU MiCA steht. Dies führt zu segmentierten Liquiditätspools und erschwert grenzüberschreitende Abwicklungen.

Globale Standards zur Risikominderung gefordert

Um diese Probleme anzugehen, schlägt der IWF konsistente Definitionen, hochwertige liquide Reserven wie kurzfristige Staatsanleihen und 1:1-Rückzahlungsgarantien vor. Er betont die internationale Zusammenarbeit bei Aufsicht und Durchsetzung, im Einklang mit den Bemühungen des Financial Stability Board und der Bank for International Settlements. Angesichts der zunehmenden Überwachung, wie etwa den europäischen Bedenken hinsichtlich US-Treasury-Engagements und den Stabilitätswarnungen aus China, unterstreicht der Bericht das Potenzial von Stablecoins für Zahlungsinnovationen, sofern die Risiken einheitlich adressiert werden.

Bemerkenswert ist, dass der Internationale Währungsfonds (IWF) eine bedeutende Warnung vor der rasanten Expansion der tokenisierten Märkte ausgesprochen hat. Während die Technologie eine höhere Effizienz und nahezu sofortige Abwicklung verspricht, bringt sie auch erhebliche systemische Risiken mit sich. Die Hauptsorge besteht darin, dass die Automatisierung von Clearing und Abwicklung durch Smart Contracts die Volatilität drastisch verstärken und zu heftigeren, häufigeren und weitreichenderen Flash-Crashs führen könnte. Darüber hinaus bedroht die Marktfragmentierung über verschiedene Plattformen hinweg die Gesamtliquidität, weshalb der IWF darauf hinweist, dass historische Erfahrungen zeigen, dass der Sektor zwangsläufig einer stärkeren und strengeren staatlichen Aufsicht unterliegen wird. Der Sektor hat sich von einem Nischenthema zu einem zentralen Thema der Politik entwickelt.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Ethereum 2025 großes Upgrade abgeschlossen, ein schnelleres und günstigeres Mainnet ist da

Am 4. Dezember wurde das zweite große Ethereum-Upgrade dieses Jahres, Fusaka (entsprechend Epoch 411392), offiziell im Ethereum-Mainnet aktiviert.

Solana und Base besiegeln eine leistungsstarke Chainlink-Bridge zur Verlagerung von Liquidität

XRP-Abwärtstrend trifft auf Unterstützung, während eine bullische Divergenz erscheint

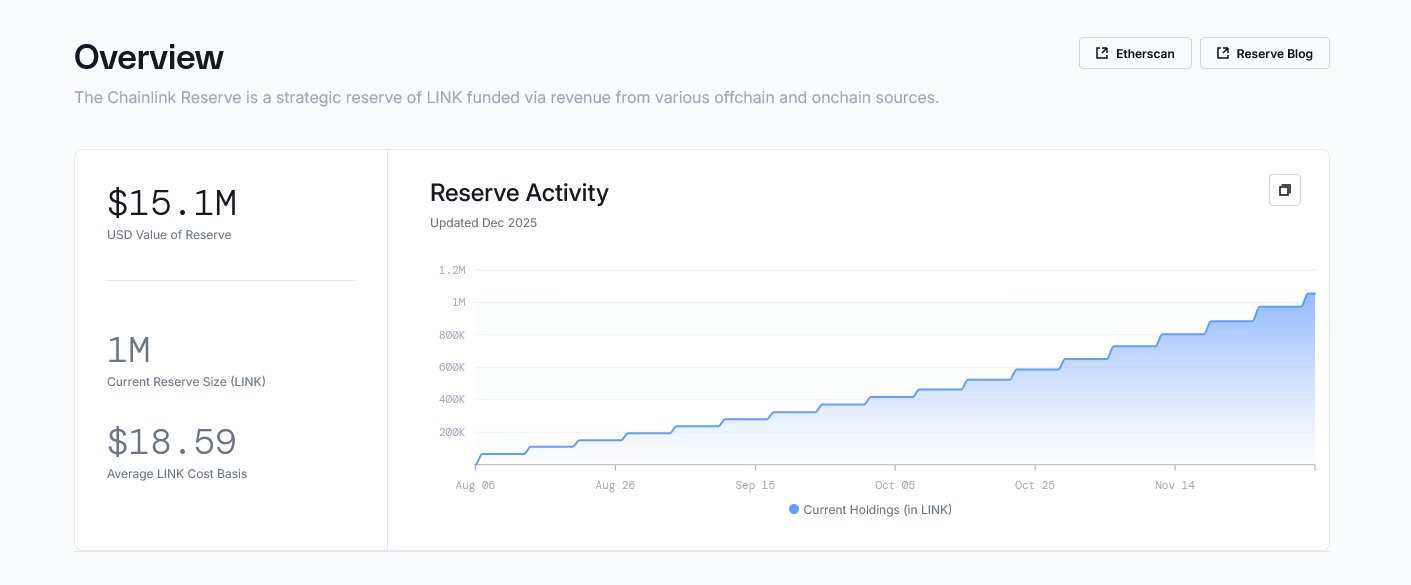

Chainlink-Reserve erreicht 1 Million, Experte prognostiziert 1000% LINK-Preisanstieg

Chainlink Reserve hat innerhalb von vier Monaten nach dem Start die Marke von 1 Million LINK-Beständen überschritten, trotz der Volatilität des LINK-Preises.