Verfasst von: Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode

Übersetzung: Luffy, Foresight News

TL;TR

-

Bitcoin ist unter die Kostenbasis der kurzfristigen Inhaber (STH) gefallen, was den Druck auf jüngste Käufer deutlich erhöht; der Bereich zwischen 95.000 und 97.000 US-Dollar ist nun ein entscheidender Widerstand. Eine Rückeroberung dieses Bereichs wäre ein erstes Signal für eine strukturelle Markterholung.

-

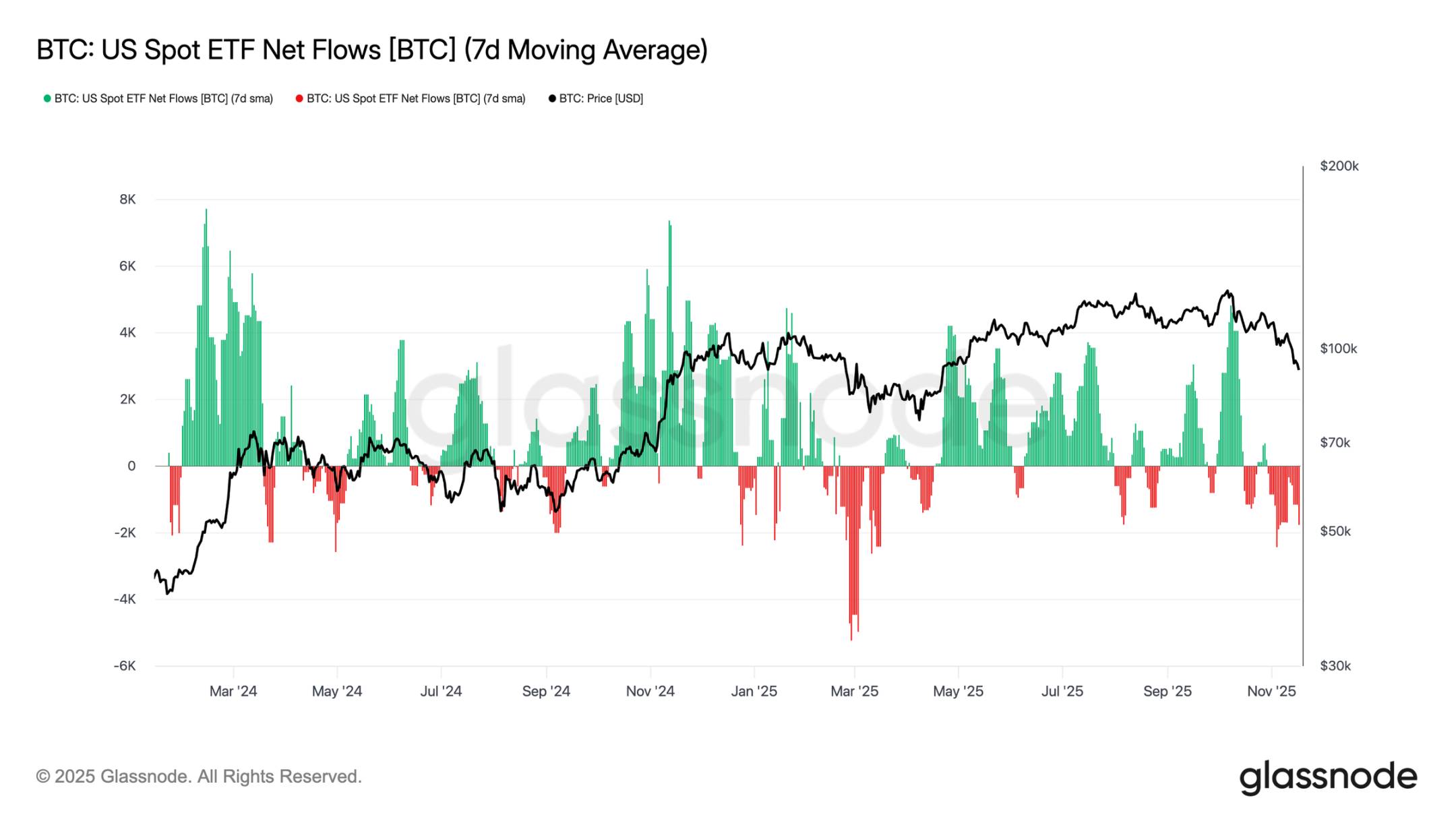

Die Spot-Nachfrage bleibt schwach, die Kapitalabflüsse aus US-Spot-ETFs nehmen zu, und es gibt keine neuen Käufe von traditionellen Finanzinvestoren.

-

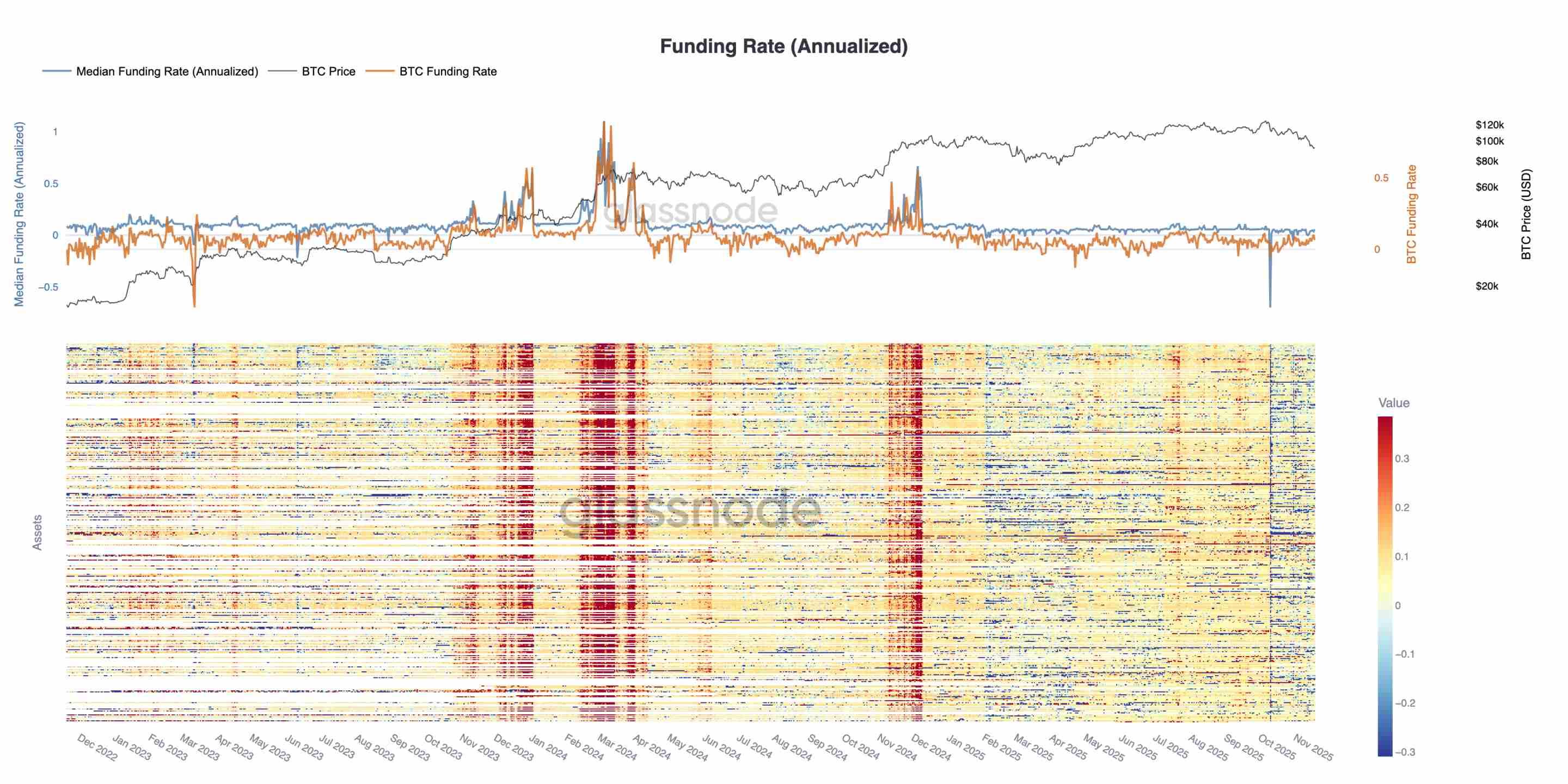

Spekulative Hebelpositionen werden weiterhin abgebaut, das offene Interesse an Futures sinkt, und die Funding Rates erreichen zyklische Tiefststände.

-

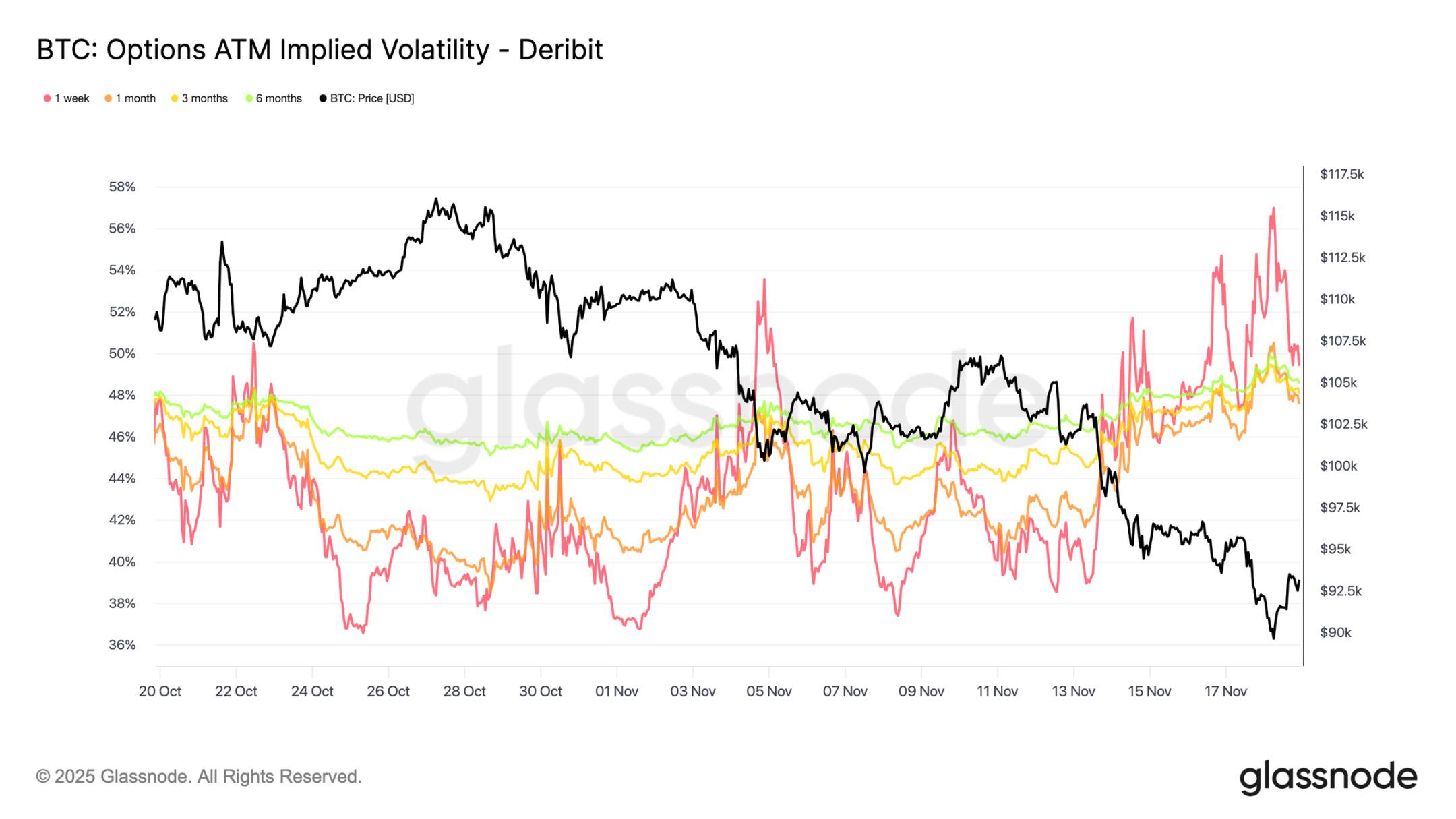

Der Optionsmarkt hat das Risiko deutlich neu bewertet, die implizite Volatilität aller Laufzeiten steigt, und Händler zahlen hohe Prämien, um sich gegen Abwärtsrisiken abzusichern.

-

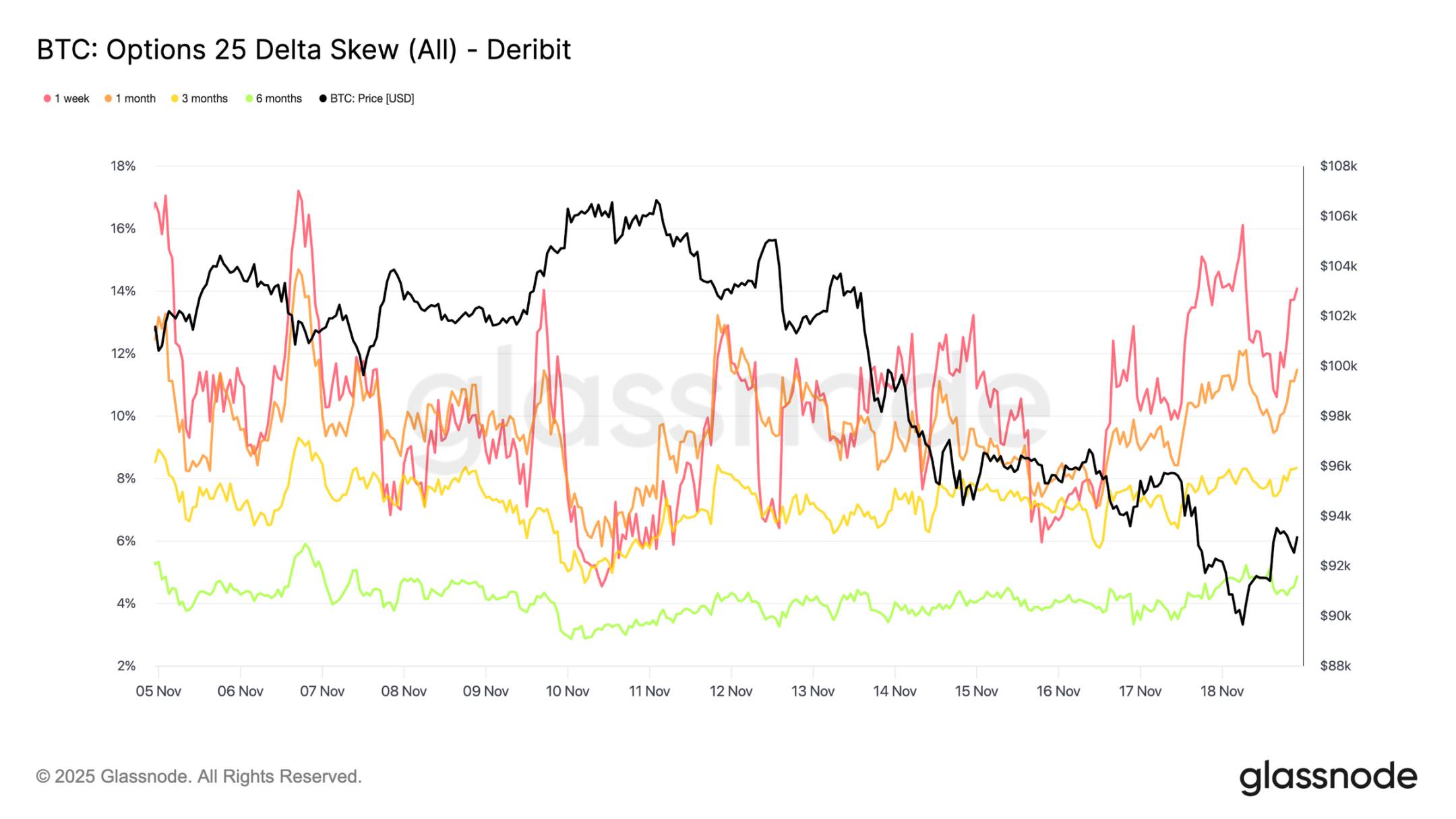

Put-Optionen dominieren die Kapitalströme, die Nachfrage nach Schlüssel-Ausübungspreisen (wie 90.000 US-Dollar) ist stark, was defensive Positionierungen verstärkt. Händler bevorzugen aktives Hedging gegenüber einer Ausweitung des Aufwärtspotenzials.

-

Der Digital Asset Volatility Index (DVOL) ist auf ein monatliches Hoch gestiegen, was eine umfassende Neubewertung von Volatilität, Skew und Kapitalströmen widerspiegelt und darauf hindeutet, dass die kurzfristige Volatilität hoch bleiben könnte.

Bitcoin ist unter die vorherige Konsolidierungszone gefallen und hat kurzzeitig 89.000 US-Dollar erreicht, ein neues lokales Tief markiert und die Jahresrendite ins Negative gedreht. Diese starke Korrektur setzt den von uns letzte Woche hervorgehobenen moderaten Bärenmarkttrend fort und wirft Fragen darüber auf, wann strukturelle Unterstützungsniveaus wiederhergestellt werden. In diesem Artikel bewerten wir anhand von On-Chain-Bewertungsmodellen und realisierten Verlustdaten kurzfristiger Inhaber die Marktreaktion auf den jüngsten Bruch. Anschließend analysieren wir den Optionsmarkt, die ETF-Kapitalflüsse und die Futures-Positionierung, um die Stimmungsanpassungen der Spekulanten im schwächeren Marktumfeld zu untersuchen.

On-Chain-Insights

Bruch der unteren Spanne

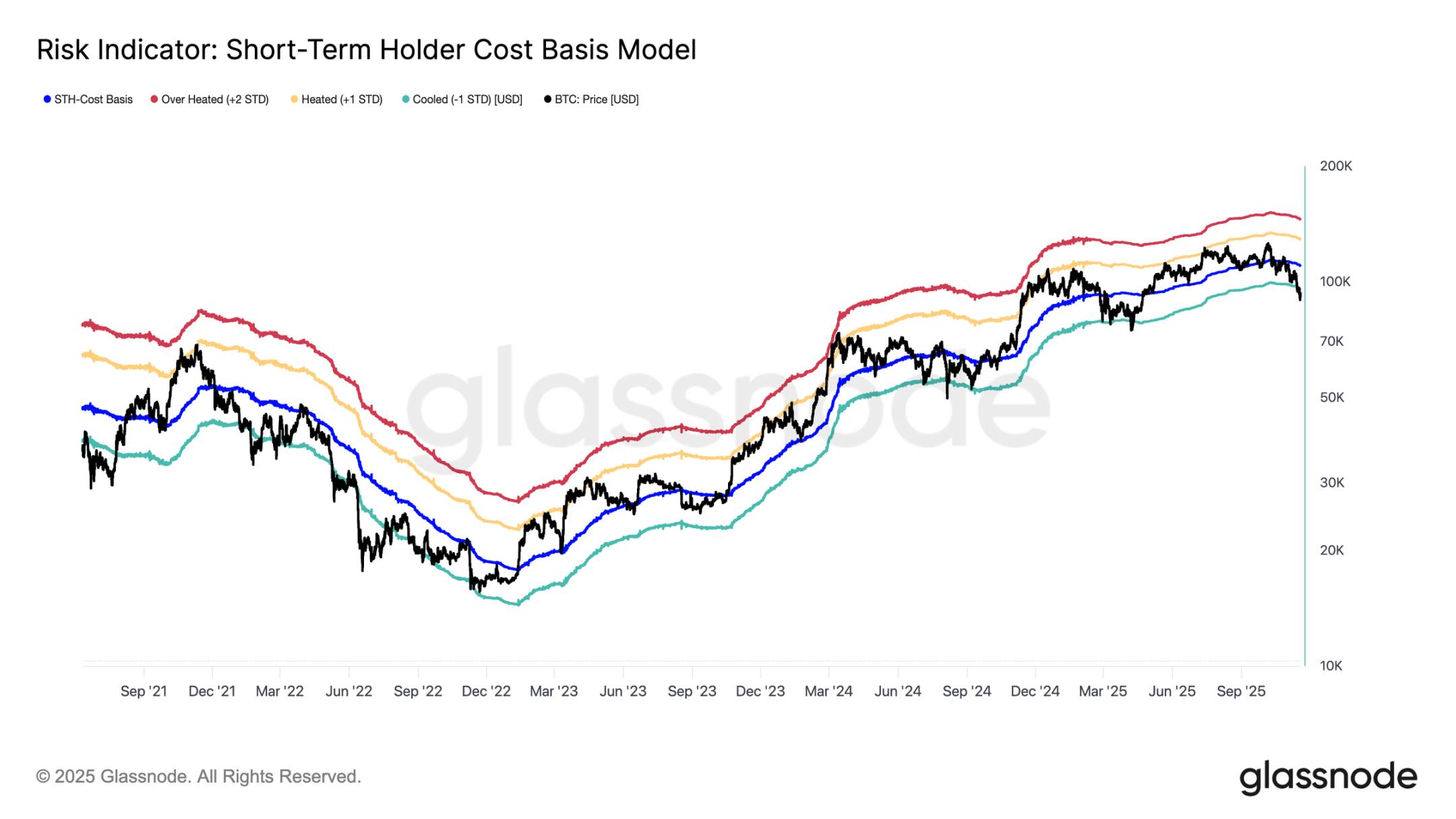

Bitcoin ist unter die untere Grenze der „Schwebezone“ von 97.000 US-Dollar aus der Vorwoche gefallen, was auf das Risiko einer tieferen Korrektur hindeutet. Der Preis fiel daraufhin auf 89.000 US-Dollar und erreichte damit ein neues lokales Tief unterhalb der Kostenbasis der kurzfristigen Inhaber (aktuell ca. 109.500 US-Dollar), entsprechend einer negativen Standardabweichung von etwa 95.400 US-Dollar.

Dieser Bruch bedeutet, dass nahezu alle kürzlich eingestiegenen Investorengruppen im Verlust sind. Historisch hat ein solches Muster zu panikartigen Verkäufen und einer Schwächung der Marktdynamik geführt, was Zeit zur Erholung erfordert. Kurzfristig wird der Bereich zwischen 95.000 und 97.000 US-Dollar zum lokalen Widerstand; eine Rückeroberung dieses Bereichs wäre ein erstes Signal für eine strukturelle Markterholung.

Panikverkäufe auf dem Höhepunkt

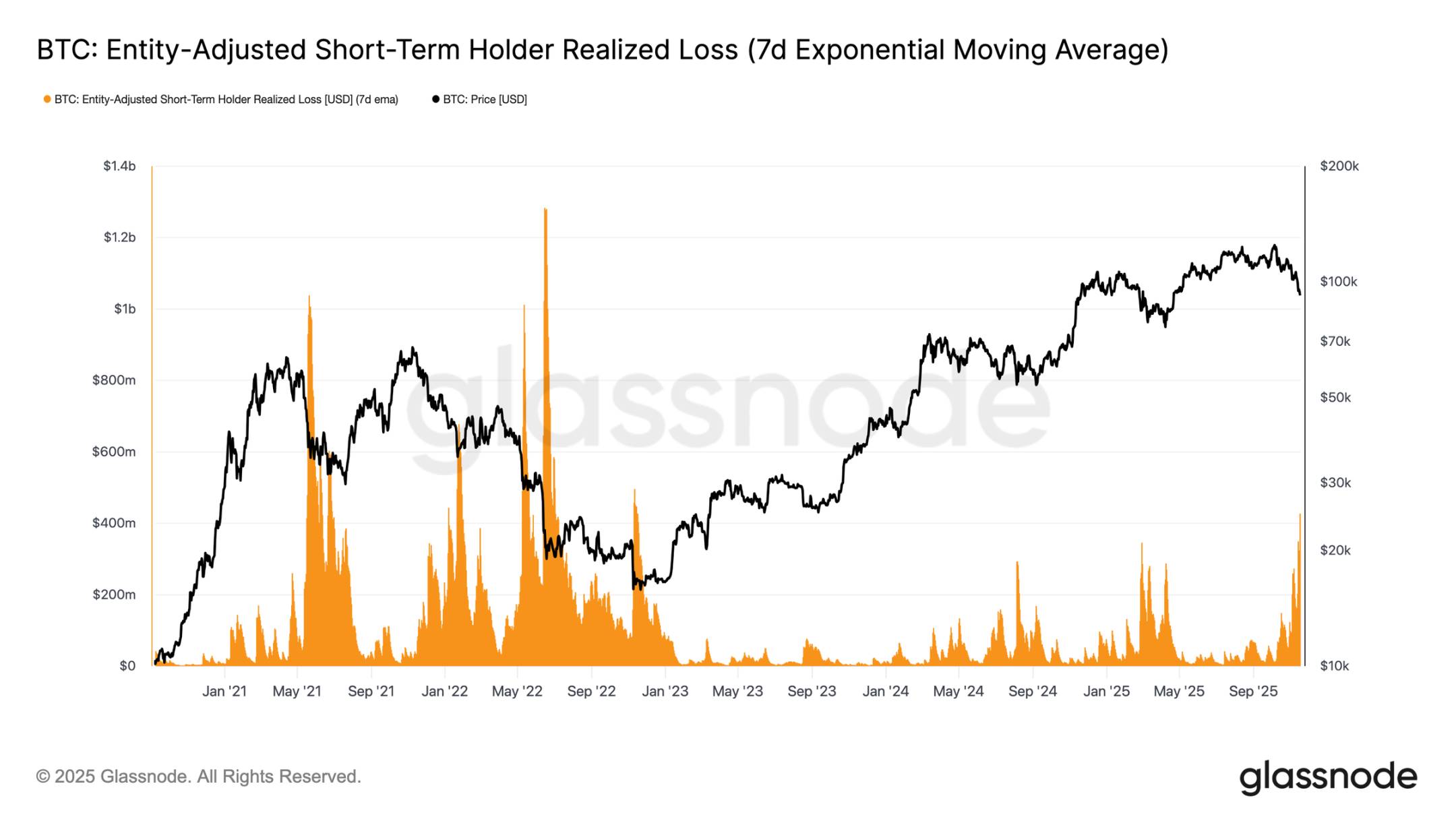

Aus Sicht des Investorenverhaltens ist dies der dritte Bruch der unteren Spanne der Kostenbasis kurzfristiger Inhaber seit Anfang 2024. Doch diesmal ist der Grad der Panik unter den Kernkäufern deutlich höher: Der 7-Tage-Durchschnitt der realisierten Verluste kurzfristiger Inhaber ist auf 523 Millionen US-Dollar pro Tag gestiegen – der höchste Stand seit dem FTX-Kollaps.

Das Ausmaß dieser realisierten Verluste unterstreicht die schwere Top-Bildung im Bereich zwischen 106.000 und 118.000 US-Dollar, wo die Dichte der gehaltenen Coins die bisherigen Zyklusspitzen deutlich übertrifft. Das bedeutet, dass entweder eine stärkere Nachfrage den Verkaufsdruck aufnehmen muss oder der Markt eine längere und tiefere Akkumulationsphase durchlaufen muss, um das Gleichgewicht wiederherzustellen.

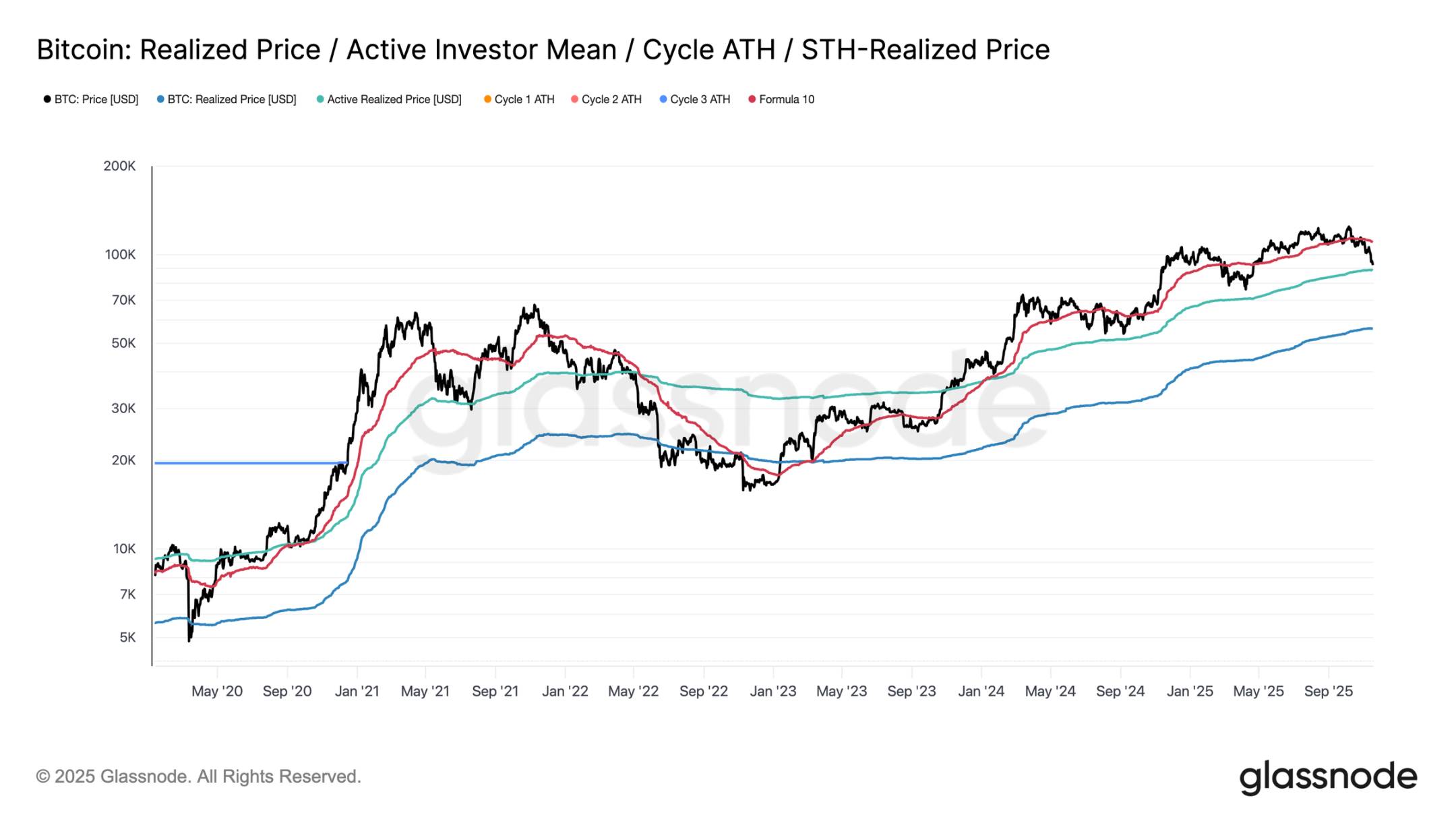

Test der aktiven Nachfrage

Aus Bewertungsmodellsicht befindet sich der Markt derzeit in unbekanntem Terrain, wobei das spekulative Interesse in der moderaten Bärenmarktphase deutlich zunimmt. Die erste wichtige Unterstützungszone liegt nahe dem realisierten Preis aktiver Investoren (aktuell ca. 88.600 US-Dollar). Ein Handel von Bitcoin in diesem Bereich entspricht der Kostenbasis der in den letzten Monaten aktiven, nicht ruhenden Inhaber und macht ihn zu einer potenziellen mittelfristigen Handelszone.

Allerdings würde ein entschlossener Bruch dieses Preisniveaus erstmals in diesem Zyklus einen Preis unterhalb der Kostenbasis aktiver Investoren bedeuten – ein klares Signal für eine von Bärenmarktkräften dominierte Marktphase.

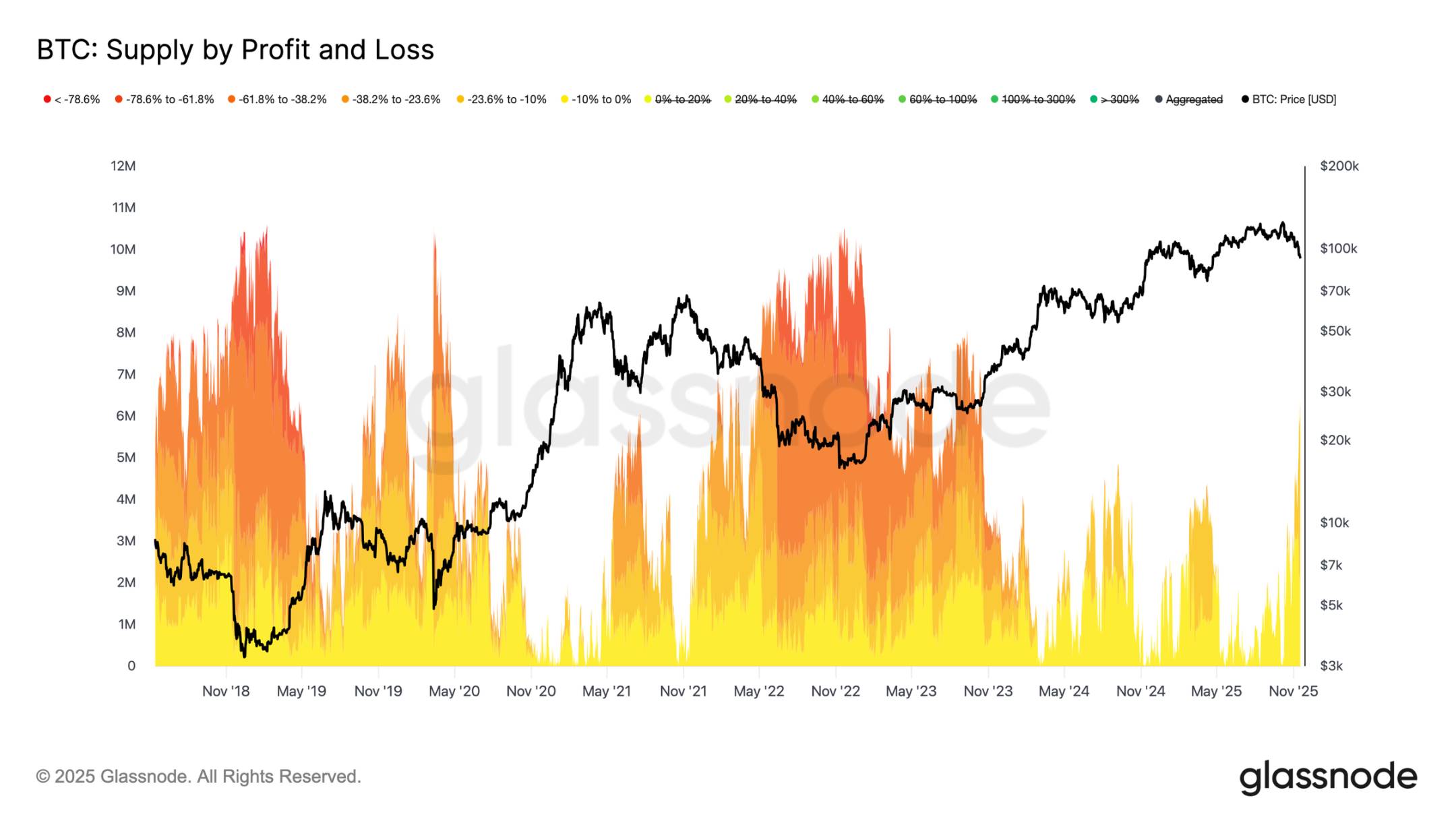

Verschiedene Arten von Korrekturen

Obwohl die Hauptuntergrenze der Kostenbasis kurzfristiger Inhaber unterschritten wurde, sind Ausmaß und Intensität der Verluste der Investoren noch weit von den extremen Niveaus des Bärenmarkts 2022–2023 entfernt. Das folgende Diagramm zeigt alle derzeit im Verlust befindlichen Bitcoins, gruppiert nach nicht realisiertem Rückgang: Etwa 6,3 Millionen Bitcoins sind aktuell im Minus, wobei der Großteil Verluste zwischen 10 % und 23,6 % aufweist.

Diese Verteilung ähnelt stark dem kurzfristigen Seitwärtsmarkt im ersten Quartal 2022 und nicht einer Kapitulationsphase. Daher könnte der Bereich zwischen dem realisierten Preis aktiver Investoren (88.600 US-Dollar) und dem tatsächlichen Marktmittelwert (82.000 US-Dollar) die entscheidende Grenze zwischen einer moderaten Bärenmarktphase und der umfassenden Bärenmarktstruktur von 2022–2023 darstellen.

Off-Chain-Insights

Unzureichende ETF-Nachfrage

Die Kapitalzuflüsse in US-Spot-ETFs spiegeln weiterhin eine deutliche Nachfrageschwäche wider, wobei der 7-Tage-Durchschnitt in den letzten Wochen konstant negativ blieb. Die anhaltenden Abflüsse zeigen, dass traditionelle Finanzinvestoren während der aktuellen Korrektur ihre Positionen nicht ausbauen – ein starker Kontrast zu den kräftigen Zuflüssen, die zuvor den Markt unterstützten. Die aktuelle Schwäche bedeutet, dass die Bereitschaft zur Eigenallokation stark gesunken ist und einer der größten marginalen Käufergruppen des Marktes keine neuen Käufe tätigt, was das insgesamt begrenzte Nachfrageumfeld weiter verstärkt.

Das Fehlen anhaltender Zuflüsse zeigt, dass eine wichtige Nachfragesäule noch nicht aktiviert wurde, was dazu führt, dass dem Markt derzeit eine zentrale Nachfragequelle fehlt.

Keine Anzeichen für Risikobereitschaft

Das offene Interesse an Futures sinkt in diesem Zyklus weiter und folgt dem Preis nach unten, was auf einen anhaltenden Rückgang der spekulativen Aktivitäten hindeutet. Händler bauen ihre Positionen bei fallenden Märkten nicht aus, sondern reduzieren systematisch Risiken, sodass die Positionsgrößen am Derivatemarkt im Vergleich zu früheren Korrekturphasen deutlich geringer sind. Das Fehlen neuer Hebelpositionen unterstreicht die vorsichtige Haltung der Marktteilnehmer und passt zum allgemeinen Trend einer nachlassenden Risikobereitschaft aller Gruppen.

Der anhaltende Rückgang der Futures-Positionen zeigt, dass der Markt weiterhin zögert, Kapital einzusetzen, was den aktuellen Preisrückgang als Ausdruck mangelnden Vertrauens bestätigt.

Funding Rates auf zyklischem Tief

Mit dem weiteren Rückgang des offenen Interesses an Futures sendet der Derivatemarkt ein klares Signal für den Abbau spekulativer Positionen. Händler entscheiden sich bei schwächeren Märkten für Risikoreduzierung statt Positionsausbau, was zu einem im Vergleich zu früheren Korrekturphasen deutlich niedrigeren Hebelniveau führt.

Diese Dynamik spiegelt sich auch am Funding-Rate-Markt wider: Die Funding Rates der Top-500-Assets sind klar in den neutralen bis negativen Bereich gedreht. Im Vergleich zur positiven Prämie zu Jahresbeginn unterstreicht diese Veränderung die umfassende Abkühlung der Nachfrage nach Long-Hebelpositionen und den Übergang zu defensiveren Positionierungen.

Der Rückgang des offenen Interesses und die negativen Funding Rates zeigen gemeinsam, dass spekulativer Hebel systematisch aus dem Markt entfernt wird, was die Risikovermeidung verstärkt.

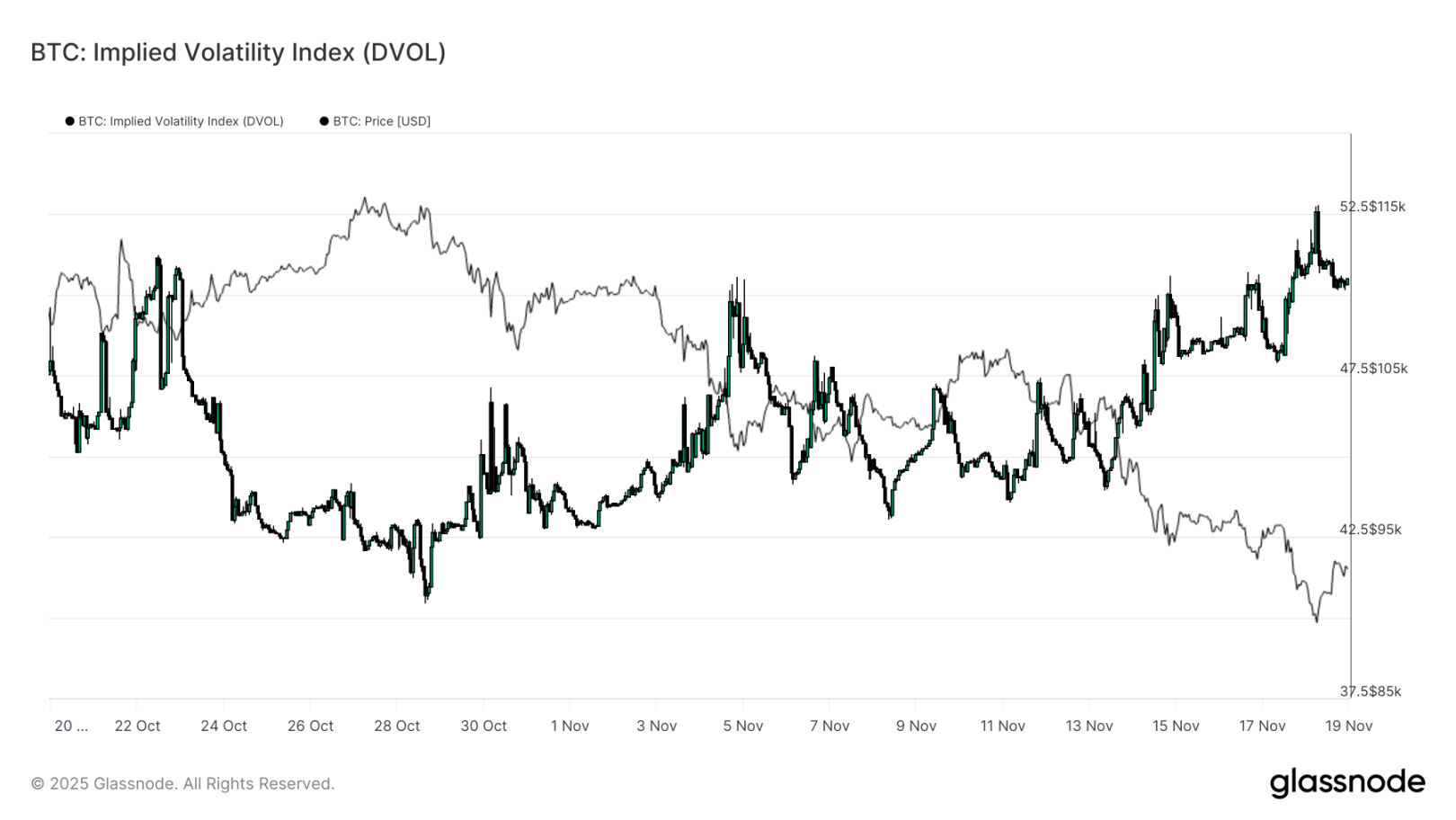

Deutlicher Anstieg der impliziten Volatilität

Der Optionsmarkt ist in der Regel der erste Bereich, der Risiken neu bewertet. Nach dem kurzfristigen Unterschreiten der 90.000 US-Dollar-Marke durch Bitcoin reagierte der Optionsmarkt schnell: Die implizite Volatilität aller Laufzeiten stieg deutlich an, wobei kurzfristige Kontrakte am stärksten reagierten. Das Diagramm zeigt einen klaren Anstieg der kurzfristigen Volatilität und eine umfassende Neubewertung der gesamten Volatilitätskurve.

Dieser Anstieg wird durch zwei Hauptfaktoren getrieben: Erstens steigt die Nachfrage der Händler nach Abwärtsschutz angesichts der Möglichkeit einer stärkeren Korrektur; zweitens reagieren Händler, die Gamma short sind. Viele Händler mussten ihre Short-Optionen zurückkaufen und ihre Positionen nach oben rollen, was mechanisch die kurzfristige implizite Volatilität erhöht hat.

Die aktuelle implizite Volatilität liegt nahe dem Niveau während des Liquidationsereignisses am 10. Oktober und zeigt, wie schnell Händler das kurzfristige Risiko neu bewerten.

Skew bestätigt Panikstimmung

Vom impliziten Volatilitätsniveau zum Skew-Indikator sendet der Optionsmarkt das gleiche Signal: Die 25-Delta-Skews aller Laufzeiten bleiben negativ, wobei der einwöchige Skew fast ein extremes Bärenniveau erreicht (Anmerkung: Der Skew-Indikator quantifiziert Marktstimmung und Risikobereitschaft, indem er die implizite Volatilität von Optionen mit unterschiedlichen Ausübungspreisen vergleicht. Der 25-Delta-Skew misst die Volatilitätsverzerrung, indem er die implizite Volatilität von 25-Delta-Put- und 25-Delta-Call-Optionen vergleicht). Die Prämie für einwöchige Put-Optionen liegt bei etwa 14 %, was zeigt, dass Händler unabhängig vom Spotpreis bereit sind, mehr für Abwärtsschutz zu zahlen.

Dieses Verhalten kann eine sich selbst erfüllende Prophezeiung werden: Wenn Händler diese Put-Optionen kaufen, geraten Market Maker oft in eine Delta-Short-Position. Um dieses Exposure abzusichern, verkaufen Market Maker Futures oder Perpetuals, was Verkaufsdruck auf den Markt ausübt und die Abwärtsbewegung verstärken kann, die Händler eigentlich absichern wollten.

Auch längerfristige Skews sind bärisch, aber weniger ausgeprägt: Der sechsmonatige Skew liegt leicht unter 5 %, was darauf hindeutet, dass sich die Sorgen des Marktes hauptsächlich auf den kurzfristigen Bereich konzentrieren und nicht auf den gesamten Zeitraum.

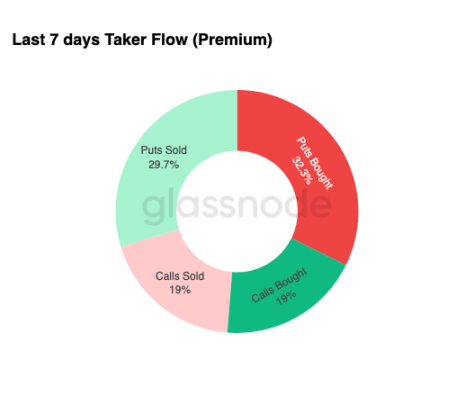

Starke Nachfrage nach Abwärtsschutz

Von Skew zur tatsächlichen Handelsaktivität: Die Kapitalströme der letzten sieben Tage unterstreichen das gleiche Muster. Händler haben deutlich mehr Prämien für Put-Optionen gekauft als für Calls. Dies steht im Einklang mit Hedging-Aktivitäten und zeigt, dass der Markt eher auf weitere Rückgänge vorbereitet ist als auf einen Anstieg zu setzen.

Die Handelsaktivität bei Call-Optionen ist begrenzt, was darauf hindeutet, dass Händler bis zum Jahresende keine signifikanten Risikoexposures aufbauen wollen. Sowohl das Kauf- als auch das Verkaufsvolumen von Calls ist im Vergleich zu den Kapitalströmen bei Puts gering, was die Ansicht „Vorsicht statt Spekulation“ unterstützt.

Insgesamt zeigt diese Kombination der Kapitalströme, dass der Markt sich auf steigende Volatilität vorbereitet und defensive Positionierungen bevorzugt werden, statt das Exposure auszuweiten.

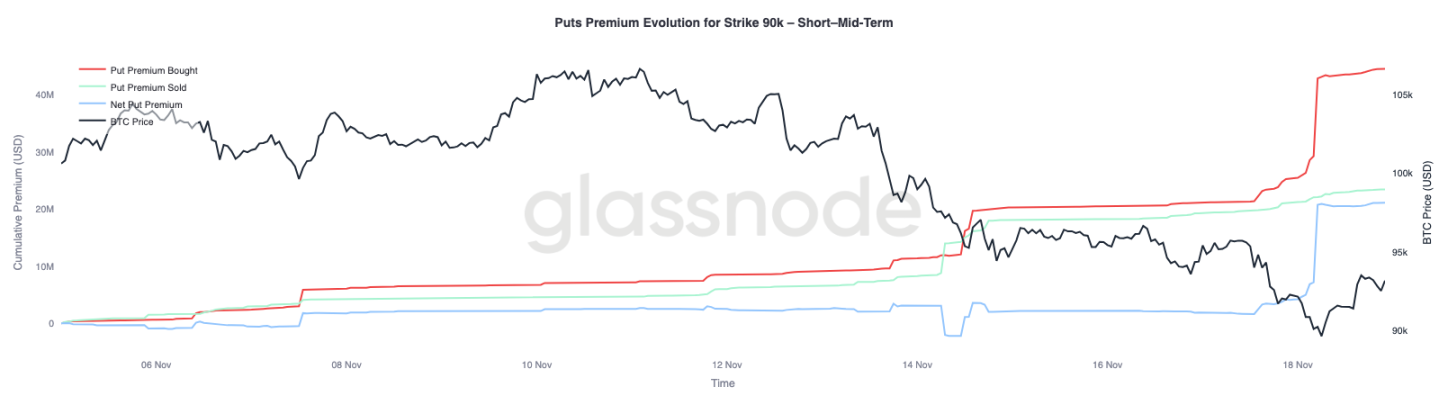

Prämien für 90.000 US-Dollar-Ausübungspreis-Optionen

Mit Fokus auf die Kapitalströme zeigt die Prämie für Put-Optionen mit einem Ausübungspreis von 90.000 US-Dollar, dass die Nachfrage nach Schutz mit fallenden Preisen stark zunimmt. In den letzten zwei Wochen war die Netto-Put-Prämie für diesen Ausübungspreis relativ ausgeglichen, bis Bitcoin unter 93.000 US-Dollar fiel. Sobald diese Unterstützung brach, begannen Händler, die Preise für diese Puts aktiv anzuheben, was die Kaufprämien für den 90.000-US-Dollar-Ausübungspreis deutlich steigen ließ.

Dieses Verhalten zeigt, dass Händler mit zunehmendem Verkaufsdruck am Spotmarkt bereit sind, immer höhere Preise für Abwärtsschutz zu zahlen. Dieser Trend stimmt auch mit dem zuvor beobachteten Anstieg der kurzfristigen impliziten Volatilität überein.

Die deutliche Neubewertung der 90.000-US-Dollar-Put-Optionen unterstreicht, wie stark die Hedging-Aktivitäten bei Bruch wichtiger Preisniveaus zunehmen.

Bewertung der Marktschwäche

Vom einzelnen Ausübungspreis zu breiteren Volatilitätsindikatoren: Der DVOL-Index zeigt das Ausmaß der Neubewertung von Risiken am Markt. Der Index ist von etwa 40 vor drei Wochen auf ein monatliches Hoch nahe 50 gestiegen. DVOL misst die implizite Volatilität eines Korbs von Optionen mit fester Laufzeit, sodass sein Anstieg bedeutet, dass Händler größere zukünftige Preisbewegungen erwarten.

Dieser Aufwärtstrend fasst alle Beobachtungen des Optionsmarktes zusammen: Steigende implizite Volatilität aller Laufzeiten, negative Skews, jüngste Kapitalströme mit Delta-Negativität und die fast vollständige Zurückhaltung der Händler, bis zum Jahresende Risikoexposures auszubauen. Diese Faktoren zeichnen gemeinsam ein Bild eines Marktes, der sich auf instabile Preisbewegungen vorbereitet, wobei die wichtigsten Treiber Liquidationsrisiken bei Perpetuals, makroökonomische Unsicherheiten und das Fehlen starker Spot-Nachfrage durch ETF-Zuflüsse sind.

Das nächste potenziell marktbewegende Ereignis ist die Sitzung des Federal Open Market Committee in drei Wochen. Bis dahin wird der Optionsmarkt weiterhin vorsichtige Signale senden und defensive Positionierungen bevorzugen.

Der Anstieg des DVOL zeigt zusätzlich, dass der Markt sich auf größere zukünftige Schwankungen vorbereitet und Händler ihre Positionen entsprechend der Volatilität anpassen.

Fazit

Bitcoin durchläuft weiterhin eine herausfordernde Marktphase, die durch eine geschwächte Marktstruktur, nachlassende spekulative Nachfrage und eine umfassende Verlagerung der Derivatemärkte auf risikovermeidende Positionen gekennzeichnet ist. Die Nachfrage am Spotmarkt bleibt schwach, ETF-Zuflüsse sind negativ, und der Futures-Markt zeigt eine Zurückhaltung beim Aufbau von Hebelpositionen während der Schwächephase. Gleichzeitig deuten implizite Volatilität, Skew und Hedging-Kapitalströme auf ein erhöhtes kurzfristiges Abwärtsrisiko hin, wobei Investoren immer höhere Prämien für Schutz zahlen. Diese Dynamik ergibt zusammen ein Marktumfeld, das nach Stabilität sucht. Die weitere Entwicklung hängt davon ab, ob in der Nähe wichtiger Kostenbasisniveaus wieder Nachfrage entsteht oder ob die aktuelle Marktschwäche in eine tiefere Korrektur oder einen Bärenmarkt übergeht.