Web3-Finanzierungsbericht September: Kapital jagt Liquidität und Reife

Öffentliche Token-Verkäufe bleiben aktiv, aber der Finanzierungsschwerpunkt verlagert sich auf spätere Phasen.

Öffentliche Tokenverkäufe bleiben aktiv, aber der Fokus der Finanzierung verlagert sich auf spätere Phasen.

Verfasst von: Robert Osborne, Outlier Ventures

Übersetzung: AididiaoJP, Foresight News

Web3-Finanzierungen waren im September 2025 dynamisch, erreichten jedoch nicht ihren Höhepunkt.

160 Deals sammelten 7,2 Milliarden US-Dollar ein – das ist der höchste Gesamtbetrag seit dem Anstieg im Frühjahr. Abgesehen von der signifikanten Ausnahme Flying Tulip in der Seed-Phase dominieren jedoch weiterhin spätere Kapitalinvestitionen, wie auch in den beiden Vormonaten.

Marktüberblick: Stark, aber unausgewogen

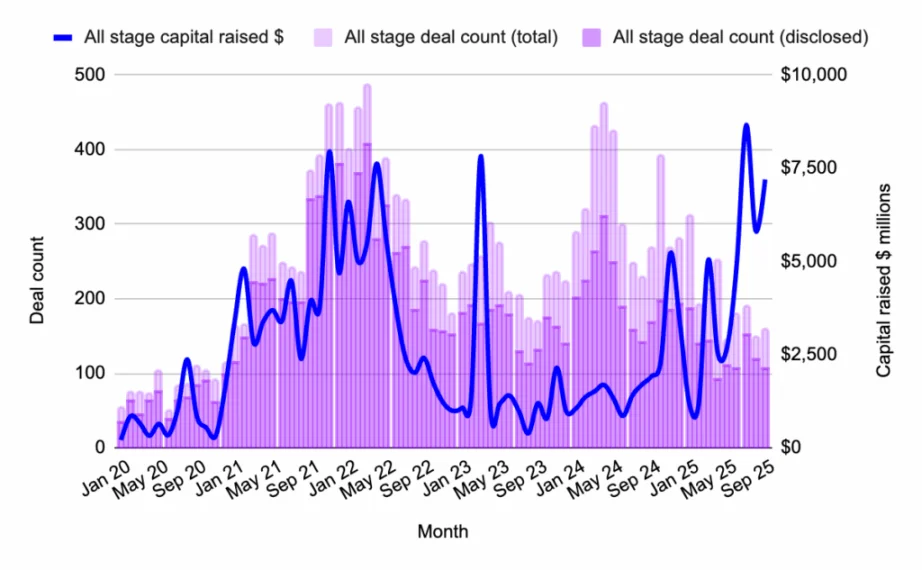

Abbildung 1: Web3-Kapitalbereitstellung und Anzahl der Deals nach Phasen von Januar 2020 bis September 2025. Quelle: Messari, Outlier Ventures.

- Gesamtkapital (offengelegt): 7,2 Milliarden US-Dollar

- Offengelegte Deals: 106

- Gesamtzahl der Deals: 160

Auf den ersten Blick wirkt der September wie eine markante Rückkehr zur Risikobereitschaft. Doch abgesehen von Flying Tulip floss der Großteil des Kapitals in spätere Unternehmensphasen. Dies setzt den in unserem jüngsten Quartalsbericht beobachteten Trend fort und stimmt mit den VC-Einschätzungen überein, die wir auf der Token2049 in Singapur erhalten haben. Der September 2025 zeigt erneut: Während frühe Deals weiterhin aktiv sind, sucht das große Kapital nach Reife und Liquidität.

Markthighlight: Flying Tulip (200 Millionen US-Dollar, Seed-Runde, 1 Milliarde US-Dollar Bewertung)

Flying Tulip sammelte in der Seed-Phase 200 Millionen US-Dollar bei einer Unicorn-Bewertung ein. Die Plattform zielt darauf ab, Spot-, Perpetual-, Lending- und strukturierte Renditeprodukte auf einer einzigen Chain-Exchange zu vereinen. Sie nutzt ein hybrides AMM/Orderbuch-Modell und unterstützt kettenübergreifende Einzahlungen sowie volatilitätsangepasstes Lending.

Web3-Risikofonds: Kleinere Volumina

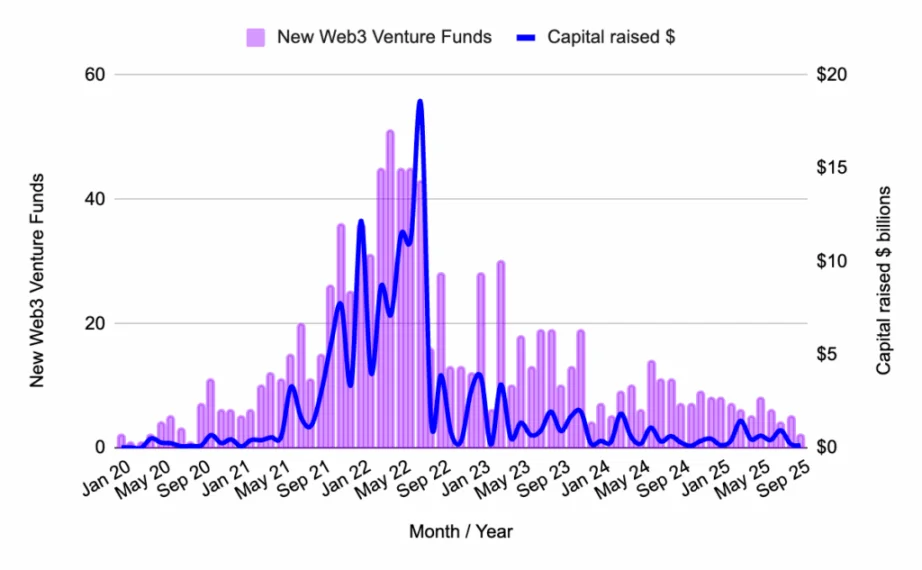

Abbildung 2: Anzahl der aufgelegten Web3-Risikofonds und eingesammeltes Kapital von Januar 2020 bis September 2025. Quelle: Messari, Outlier Ventures.

Neue Fonds im September 2025:

- Onigiri Capital, 50 Millionen US-Dollar: Fokus auf frühe Infrastruktur und Fintech in Asien.

- Archetype Fund III, 100 Millionen US-Dollar: Fokus auf Modularität, Entwickler-Tools und Consumer-Protokolle.

Im September 2025 kühlte die Fondsauflegung ab. Es wurden nur zwei neue Fonds gestartet, beide relativ klein und thematisch stark fokussiert. Dieser Trend deutet auf Selektivität statt Verlangsamung hin: VCs sammeln weiterhin Kapital, konzentrieren sich aber auf spitzere, fokussierte Themen.

Pre-Seed-Phase: 9 Monate Abwärtstrend

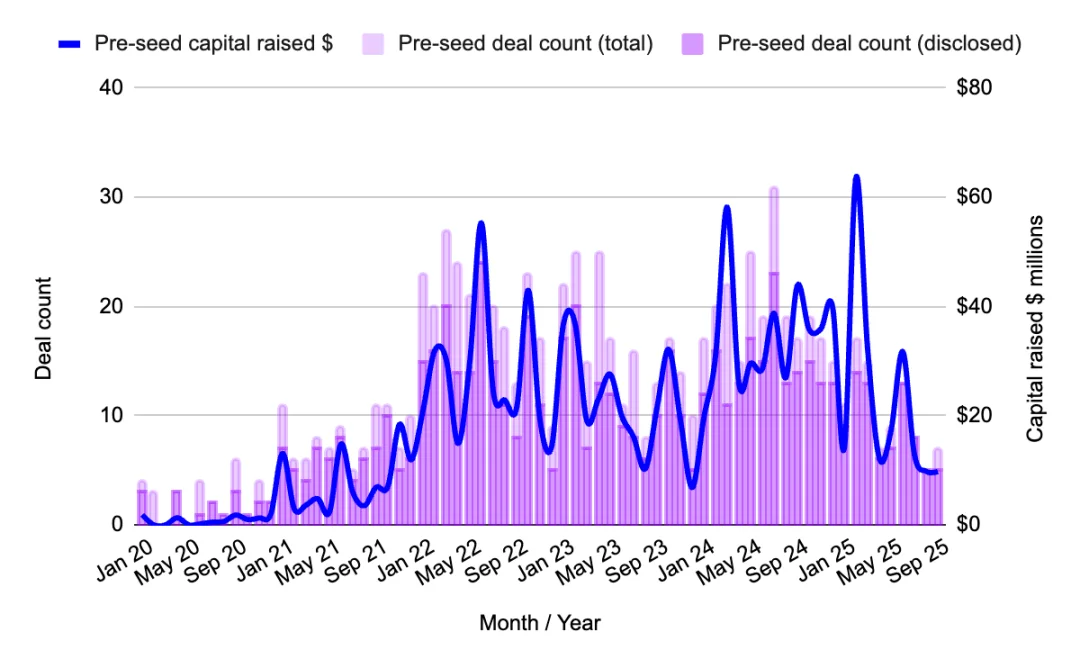

Abbildung 3: Kapitalbereitstellung und Anzahl der Deals in der Pre-Seed-Phase von Januar 2020 bis September 2025. Quelle: Messari, Outlier Ventures.

- Gesamtkapital: 9,8 Millionen US-Dollar

- Offengelegte Deals: 5

- Median der Finanzierungsrunden: 1,9 Millionen US-Dollar

Pre-Seed-Finanzierungen setzen ihren Rückgang fort – sowohl bei der Anzahl der Deals als auch beim eingesammelten Kapital. Die Phase bleibt schwach, mit wenig Beteiligung namhafter Investoren. Für Gründer in dieser Phase ist Kapital knapp, doch erfolgreiche Projekte überzeugen mit einer klaren Story und technischem Glauben.

Pre-Seed-Highlight: Melee Markets (3,5 Millionen US-Dollar)

Melee Markets, gebaut auf Solana, ermöglicht es Nutzern, auf Influencer, Ereignisse und Trendthemen zu spekulieren – eine Kombination aus Prediction Market und Social Trading. Unterstützt von Variant und DBA, ist es ein cleverer Versuch, Aufmerksamkeit als Assetklasse zu erfassen.

Seed-Runde: Tulpenmanie

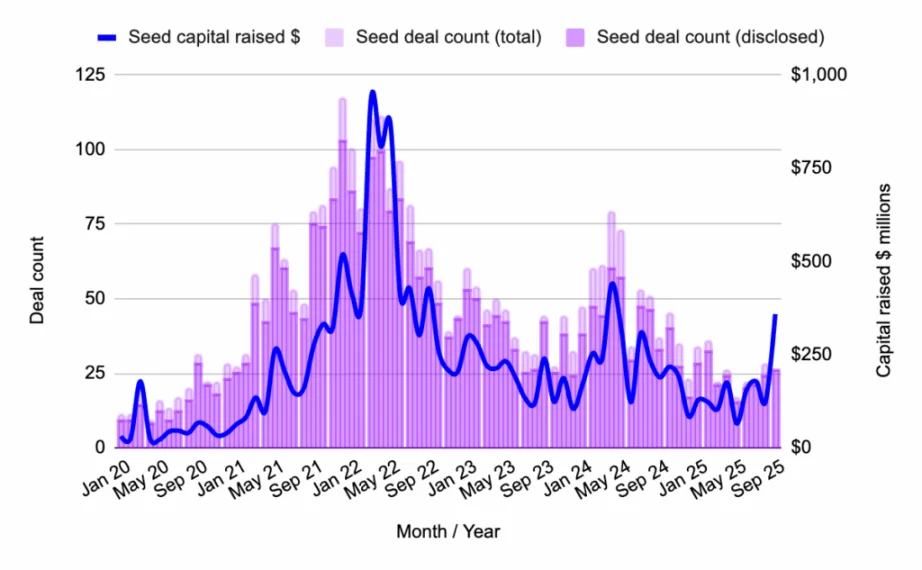

Abbildung 4: Kapitalbereitstellung und Anzahl der Deals in der Seed-Phase von Januar 2020 bis September 2025. Quelle: Messari, Outlier Ventures.

- Gesamtkapital: 359 Millionen US-Dollar

- Offengelegte Deals: 26

Seed-Finanzierungen verzeichneten ein deutliches Wachstum, das jedoch ausschließlich auf die 200-Millionen-US-Dollar-Runde von Flying Tulip zurückzuführen ist. Ohne diesen Deal wäre das Finanzierungsvolumen ähnlich wie in den Vormonaten.

Wichtiger ist, dass die Struktur von Flying Tulip nicht typisch ist: Das On-Chain-Rücknahmerecht bietet Investoren Kapitalsicherheit und Renditechancen, ohne auf Upside zu verzichten. Das Projekt verbraucht sein Funding nicht, sondern nutzt DeFi-Erträge für Wachstum, Anreize und Rückkäufe. Das ist eine DeFi-native Innovation in Sachen Kapitaleffizienz und könnte die Art und Weise beeinflussen, wie Protokolle künftig Eigenmittel beschaffen.

Obwohl Flying Tulip-Investoren das Kapital jederzeit abziehen können, bleibt dies eine bedeutende Kapitalinvestition von Web3-Risikokapitalgebern – andernfalls wäre dieses Geld über weniger liquide Instrumente wie SAFE und/oder SAFT in andere Frühphasenprojekte geflossen. Dies ist ein weiteres Beispiel für den aktuellen Trend von Web3-Investoren, nach liquideren Asset-Exposures zu suchen.

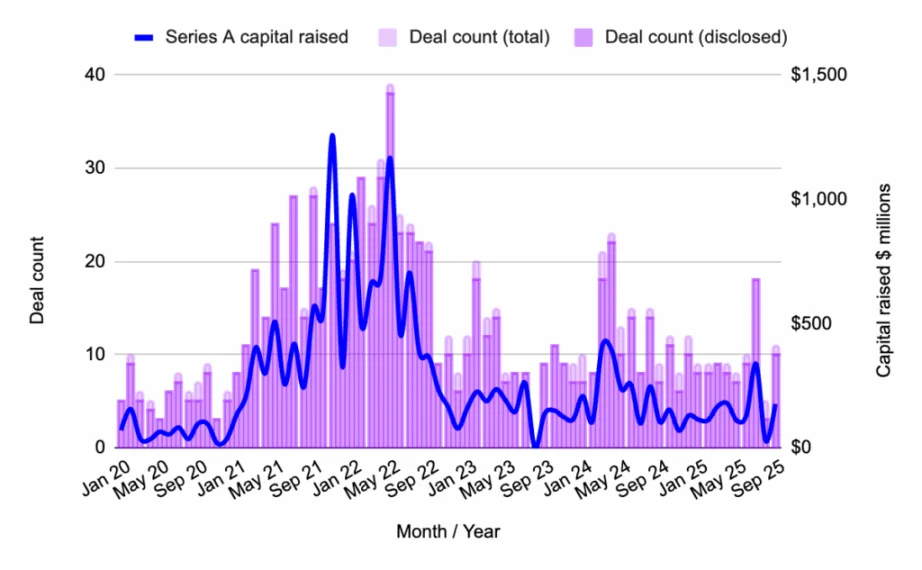

Serie A: Stabilisierung

Abbildung 5: Kapitalbereitstellung und Anzahl der Deals in der Serie-A-Phase von Januar 2020 bis September 2025. Quelle: Messari, Outlier Ventures.

- Gesamtkapital: 177 Millionen US-Dollar

- Offengelegte Deals: 10

- Median der Finanzierungsrunden: 17,7 Millionen US-Dollar

Nach einem starken Rückgang im August erholte sich die Aktivität in der Serie A im September leicht, war aber kein Durchbruch. Deal-Volumen und eingesetztes Kapital lagen nahe am Durchschnitt von 2025. Investoren bleiben selektiv und unterstützen spätere Entwicklungsphasen, statt frühe Wachstumsphasen zu jagen.

Serie-A-Highlight: Digital Entertainment Asset (38 Millionen US-Dollar)

Das in Singapur ansässige Unternehmen Digital Entertainment Asset sammelte 38 Millionen US-Dollar ein, um Web3-Gaming-, ESG- und Werbeplattformen mit realen Zahlungsfunktionen zu entwickeln. Unterstützt von SBI Holdings und ASICS Ventures, spiegelt dies das anhaltende Interesse Asiens wider, Blockchain mit Mainstream-Konsumindustrien zu verbinden.

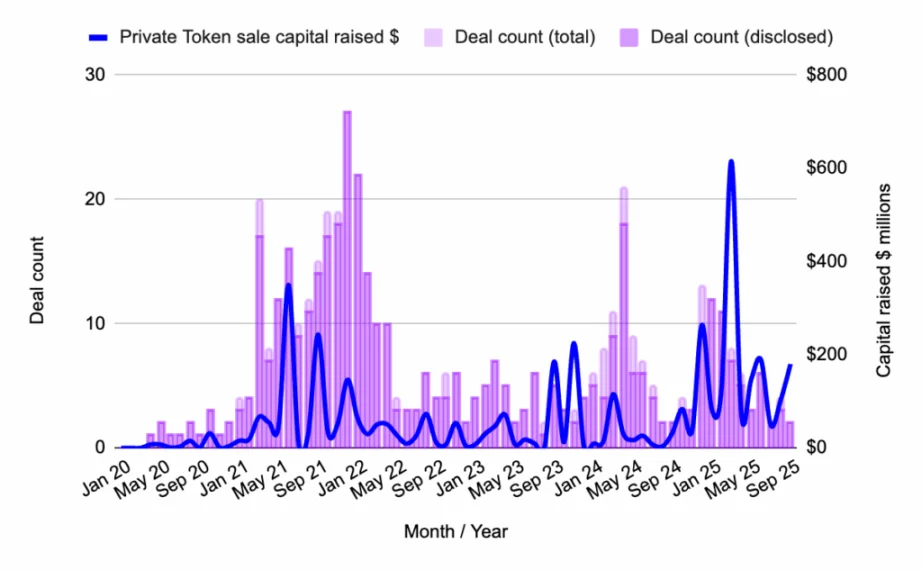

Private Tokenverkäufe: Riesige Summen, prominente Beteiligung

Abbildung 6: Kapitalbereitstellung und Anzahl der Deals bei privaten Tokenverkäufen von Januar 2020 bis September 2025. Quelle: Messari, Outlier Ventures.

- Gesamtkapital: 180 Millionen US-Dollar

- Offengelegte Deals: 2

Private Token-Aktivitäten bleiben konzentriert, eine große Finanzierung dominiert das Geschehen. Das Muster der letzten Monate setzt sich fort: Weniger Token-Runden, größere Tickets und von Börsen getriebene Strategien absorbieren Liquidität.

Highlight: Crypto.com (178 Millionen US-Dollar)

Crypto.com sammelte beeindruckende 178 Millionen US-Dollar ein, angeblich in Zusammenarbeit mit Trump Media. Die Börse treibt weiterhin ihre globale Zugänglichkeit und Krypto-Zahlungslösungen für den Massenmarkt voran.

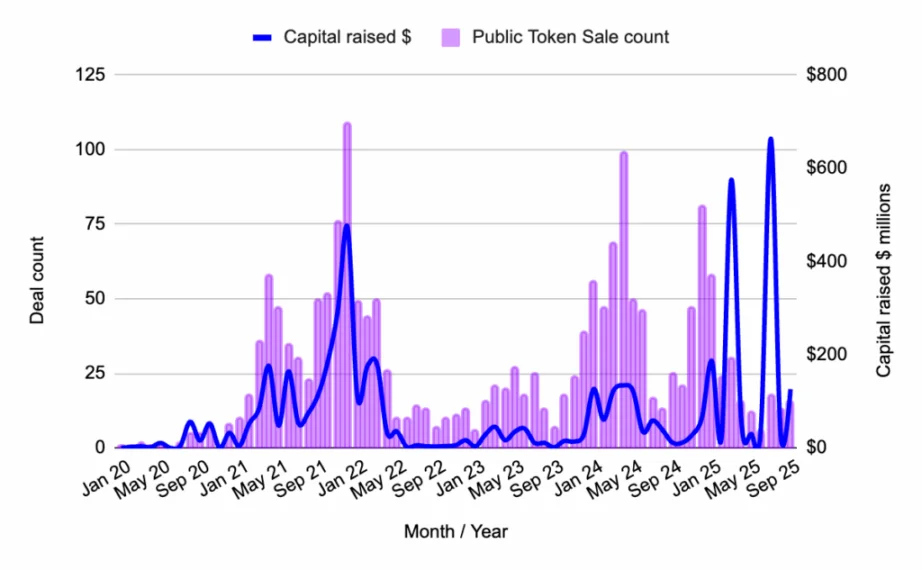

Öffentliche Tokenverkäufe: Bitcoin’s Rendite-Moment

Abbildung 7: Kapitalbereitstellung und Anzahl der Deals bei öffentlichen Tokenverkäufen von Januar 2020 bis September 2025. Quelle: Messari, Outlier Ventures.

- Gesamtkapital: 126,2 Millionen US-Dollar

- Offengelegte Deals: 16

Öffentliche Tokenverkäufe bleiben aktiv, angetrieben von zwei attraktiven Narrativen: Bitcoin Yield (BTCFi) und KI-Agenten. Das zeigt, dass der öffentliche Markt weiterhin Narrativen hinterherjagt.

Highlight: Lombard (94,7 Millionen US-Dollar)

Lombard bringt Bitcoin in die DeFi-Welt und lanciert LBTC – einen verzinsten, kettenübergreifenden, liquiden BTC-Asset, der darauf abzielt, Bitcoin-Liquidität über Ökosysteme hinweg zu vereinen. Dies ist Teil des wachsenden "BTCFi"-Trends, der es ermöglicht, mit BTC DeFi-Renditen zu erzielen.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Warum fällt der Bitcoin-Preis heute?

Analyst enthüllt, ob der XRP-Preis jemals wieder auf 1 Dollar fallen könnte