Radpie – Das kommende „Convex“ von RDNT

Seit dem Start des Penpie $PNP IDO ist der Kurs zeitweise um das Fünffache gestiegen. Magpie nutzt die aktuelle Dynamik und kündigt an, weiterhin im subDAO-Modell das "Convex" von Radiant $RDNT - Radpie - einzuführen. Unter dem Einfluss mehrerer Narrativen bleibt abzuwarten, ob Radpie die Rendite von PNP wiederholen oder sogar übertreffen kann.

Magpie nutzt die Gunst der Stunde und kündigt an, weiterhin im subDAO-Modell das "Convex" von Radiant $RDNT – Radpie – einzuführen. Kann Radpie unter mehreren Narrativen die Erträge von PNP replizieren oder sogar übertreffen?

In diesem Artikel stellen wir dir den Radpie-Mechanismus, Produktvor- und -nachteile, Narrative-Labels sowie relevante Beteiligungsinformationen aus dem Magpie-Ökosystem vor.

A. Radpie-Mechanismus

Einfach gesagt, verhält sich Radpie zu RNDT wie Convex zu Curve. Das kettenübergreifende Lending-Protokoll und Layerzero-Konzept Radiant hat bei der Liquiditätsanreizgestaltung Einschränkungen eingeführt. Kurz gesagt: Du musst indirekt eine bestimmte Menge RNDT sperren, um Mining-Erträge zu erhalten. Konkret benötigst du dLP im Wert von 5% deiner Einlage. dLP ist ein LP-Token eines Balancer-Pools mit 80% RDNT und 20% ETH. Sobald das Verhältnis unter 5% fällt, erhältst du keine RDNT-Mining-Erträge mehr.

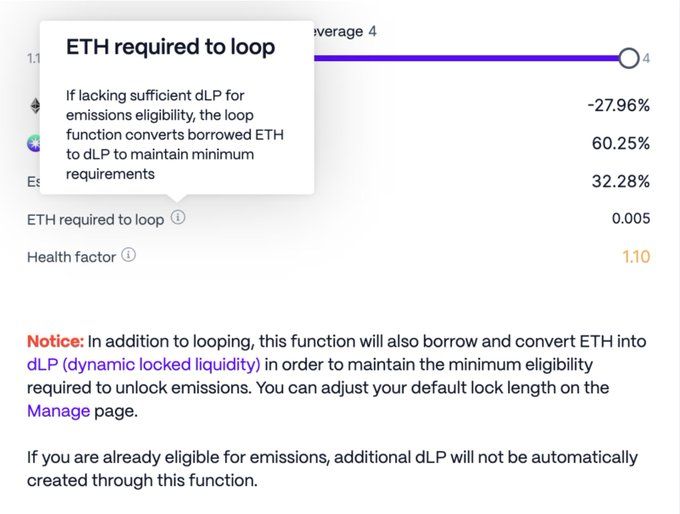

Wenn du die One-Click-Loop-Funktion von RDNT nutzt und dein dLP-Anteil unter 5% fällt, wird das System automatisch für dich Geld leihen, um dLP zu kaufen.

Dies sorgt auch für eine bessere Nachhaltigkeit von RDNT, denn während du RDNT minest, stellst du gleichzeitig langfristige Liquidität für RDNT bereit.

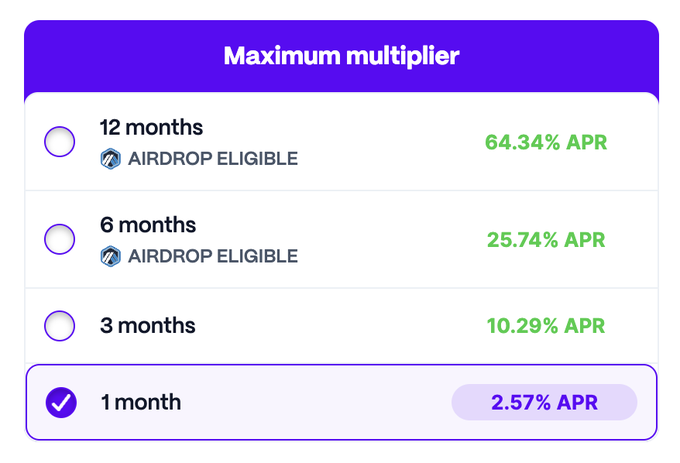

Schließlich hat dLP eine Sperrfrist, und je länger du sperrst, desto höher ist der APR.

Radpie sammelt dLP ein und teilt es mit DeFi-Minern, sodass diese RDNT minen können, ohne RDNT selbst zu halten. Das ist dem Prinzip von Convex, das veCRV teilt, sehr ähnlich. Die eingesammelten dLP werden in mDLP-Token umgewandelt, vergleichbar mit der Umwandlung von CRV in cvxCRV über Convex.

Für RNDT-Inhaber besteht die Möglichkeit, dLP zu bilden und über Radpie in mDLP zu konvertieren, um bei gleichzeitiger RNDT-Position hohe Erträge zu erzielen – das Prinzip ist ähnlich wie bei cvxCRV, da dLP zu 80% aus RNDT besteht und der Preisentwicklung von RDNT sehr nahekommt. Für das Radiant-Projekt ist dies ebenfalls vorteilhaft, denn nach der Umwandlung in mDLP ist das Kapital dauerhaft gebunden, ein Teil von RNDT wird direkt verbrannt und unterstützt so die langfristige Liquidität von RDNT. Zudem hilft es, mehr Kleinanleger anzuziehen.

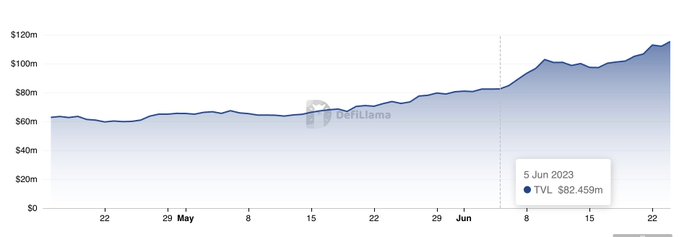

Wie im folgenden Bild zu sehen ist, startete Pendle nach der Einführung des "Convex"-Produkts im Pendle-Ökosystem ein beschleunigtes Wachstum. Es wird erwartet, dass auch Radiant davon profitieren wird.

Ein kleiner Nachteil ist, dass Radiant – anders als Pendle oder Curve – die Anreizverteilung nicht durch Abstimmungen festlegt, sodass Einnahmen aus Bestechungen fehlen.

Allerdings hat Radiant bereits angekündigt, den Aufbau der DAO weiter voranzutreiben. Die Governance-Rechte könnten in Zukunft an Wert gewinnen, wovon Radpie mit seinem großen Anteil an Governance-Rechten (dlp) profitieren dürfte.

B. Produktvor- und -nachteile

Wie Penpie ist auch Radpie ein Projekt, das auf den Schultern von Giganten steht, wodurch die Ober- und Untergrenzen relativ klar sind. Zum Vergleich: Aura hat einen FDV von 35% von Balancer, Convex 14% von Curve. RDNT ist ein Projekt mit einem FDV von 300 Millionen US-Dollar und ist auf Binance gelistet, daher ist auch die Bewertung von Radpie vergleichbar.

Ein Nachteil ist, dass Radpie nicht die horizontale Expansionsfähigkeit der Mutter-DAO Magpie besitzt, aber dennoch vom internen und externen Kreislaufsystem der verschiedenen Magpie-subDAOs profitieren wird. Siehe dazu den nächsten Abschnitt.

C. Narrative-Labels

LayerZero/ ARB-Airdrop / supranationale Hebel-Governance / interner und externer Doppelkreislauf / subDAO werden die Narrative-Labels von Radpie sein.

LayerZero: RNDT ist ein bekannter LayerZero-Konzept-Token, und Radpie wird LayerZero nutzen, um Interoperabilität zwischen Chains zu ermöglichen.

ARB-Airdrop: Die RNDT DAO hat beschlossen, 40% des erhaltenen ARB-Airdrops an neu gesperrte dLP in naher Zukunft zu verteilen, 30% werden gleichmäßig an alle dLP verteilt, die im nächsten Jahr bestehen bleiben. Radpie kommt genau zum richtigen Zeitpunkt, um an diesem Fest von über 2 Millionen ARB teilzunehmen, was dem Projektstart sehr zugutekommt.

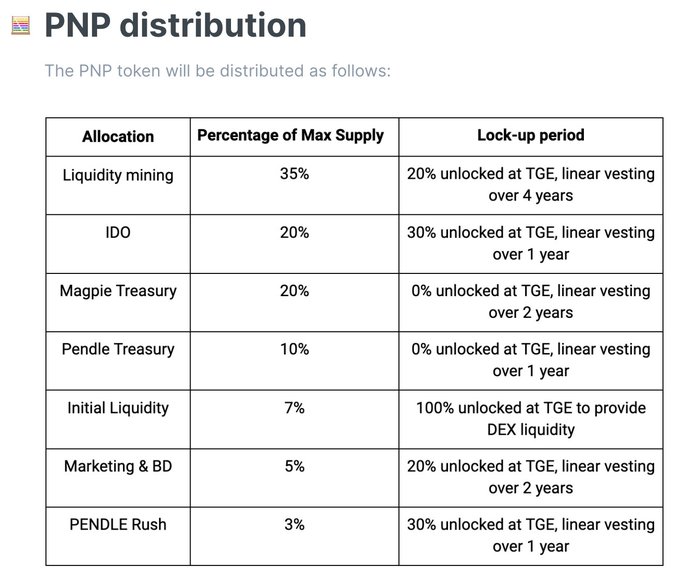

Supranationale Hebel-Governance: Üblicherweise wird ein großer Teil der RDP an die Magpie-Treasury verteilt. Einerseits werden die daraus resultierenden Erträge an MGP-Inhaber ausgeschüttet, andererseits können MGP-Inhaber bei Entscheidungen der Radiant DAO über die kontrollierten RDP mitbestimmen.

Da MGP bei RDP und RDP bei RDNT jeweils als Gesamtheit agieren, entsteht ein Hebel. Wenn MGP für eine Option stimmt und den Großteil der RDP hält, reicht es, wenn die anderen nicht geschlossen dagegen stimmen, um die Option durchzusetzen. Im RDNT-Voting werden 100% der von Radpie kontrollierten dLP für diese Option stimmen – das ist das Wesen der supranationalen Hebel-Governance.

Interner und externer Doppelkreislauf: Dies ist ein einzigartiges System, das Magpie durch Expansion im subDAO-Modell im Governance-Bereich geschaffen hat.

Ein einfaches Beispiel: Das mdLP/dLP-Trading-Paar wird höchstwahrscheinlich auf wombat bereitgestellt, wobei durch Bestechung von vlMGP-Inhabern mehr wom-Anreize generiert werden. Sollte mDLP zukünftig auf Pendle gelistet werden, würde Radpie Penpie bestechen.

Diese ausgeschütteten Token verbleiben im Magpie-Ökosystem – das ist der sogenannte interne Kreislauf: Das Kapital bleibt im eigenen Topf und reduziert die Nettoausgaben nach außen.

Der externe Kreislauf bedeutet, dass durch Ressourcen-Sharing zwischen mehreren Projekten Kosten gesenkt und Effizienz gesteigert wird. Beispielsweise erhält Ankr durch Penpie Bribe Pendle-Anreize. Sollte Radiant künftig Bribes zulassen, wäre eine Zusammenarbeit ebenfalls denkbar.

subDAO: Es ist offensichtlich, dass supranationale Hebel-Governance und das interne/externe Doppelkreislaufsystem auf der Expansion von Magpie durch das subDAO-Modell basieren. Neben diesen beiden Vorteilen bietet das subDAO-Modell noch weitere: Erstens ist in Zeiten häufiger Rug Pulls Reputation das Wichtigste – das subDAO-Modell kann die Reputation der Mutter-DAO übernehmen; zweitens ermöglicht ein eigenständiger Token im Vergleich zur direkten Integration, die Vorteile der Tokenomics voll auszuschöpfen und Wachstum zu erzielen; drittens bietet es dem Markt mehr Möglichkeiten, sodass das Mutterprojekt den meisten Narrativen folgen kann.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Die Santa-Rallye von Bitcoin ist vorbei – aber 2026 könnte etwas Besseres bereithalten

Ein 20%iger Rückgang von Bitcoin im Jahr 2025 löst Befürchtungen eines Bärenmarktes für 2026 aus

BC Card ermöglicht Stablecoin-Zahlungen für Ausländer in Südkorea

Hyperscale Data erweitert seine Bitcoin-Bestände