Kontrollierter Verfall: Wenn die Finanzen selbst zur Wirtschaft werden

Jeder verleiht, niemand investiert: Wie Innovation verdrängt wird?

Jeder verleiht, niemand investiert: Wie wird Innovation verdrängt?

Autor: arndxt

Übersetzung: AididiaoJP, Foresight News

Der Markt korrigiert sich nicht selbst, die Regierung wird erneut zum entscheidenden Faktor der Produktionsfunktion.

Das Endergebnis ist nicht unbedingt ein Zusammenbruch, sondern möglicherweise ein kontrollierter Niedergang – ein Finanzsystem, das auf reflexiver Liquidität und politischen Stützmaßnahmen basiert, anstatt auf produktiver Reinvestition.

Die US-Wirtschaft tritt in eine Ära des gelenkten Kapitalismus ein:

- Aktienkurse fallen zurück

- Schulden dominieren

- Politik wird zum neuen Wachstumstreiber

- und das Finanzwesen selbst ist zum dominierenden Wirtschaftsfaktor geworden

Nominales Wachstum kann erzeugt werden, aber echte Produktivität erfordert die Wiederherstellung der Verbindung zwischen Kapital, Arbeit und Innovation.

Ohne diese Verbindung kann das System zwar bestehen, erzeugt aber keinen Zinseszinseffekt mehr.

Struktureller Wandel in der Kapitalzusammensetzung

Der Aktienmarkt war einst der Kernmotor des amerikanischen Kapitalismus, bietet heute jedoch nicht mehr systematisch zugängliches Kapital für breite Teile der US-Unternehmen. Das Ergebnis ist eine massive Verlagerung hin zu Private Credit, der nun in den meisten Mid-Market- und kapitalintensiven Branchen als Kapitalallokator fungiert.

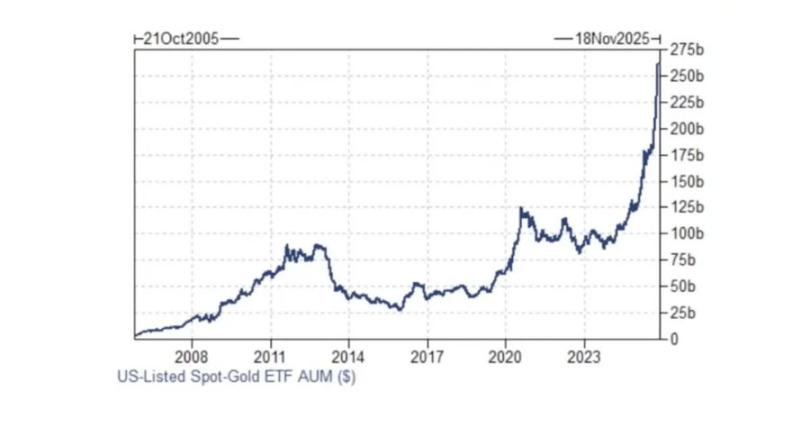

Die Zahl der öffentlichen Aktienemissionen liegt weiterhin nahe dem Tiefststand der letzten Jahrzehnte, während das verwaltete Vermögen im Bereich Private Debt bereits 1.7 Billionen US-Dollar überschritten hat – ein Spiegelbild des späten Stadiums des Finanzialisierungszyklus. Unternehmen bevorzugen zunehmend Schulden gegenüber Eigenkapital, nicht weil ihre Bonität besser ist, sondern weil die Struktur der öffentlichen Märkte beschädigt ist: geringe Liquidität, Konzentration passiver Investments und die für asset-intensive Geschäftsmodelle strafenden Bewertungsmultiplikatoren machen einen Börsengang unattraktiv.

Dies führt zu einem paradoxen Anreizkreislauf: Niemand will eine Bilanz. Asset-light, renditeorientierte Geschäftsmodelle dominieren die Bewertungsrahmen, während kapitalintensive Innovationen an Eigenkapital fehlen. Gleichzeitig hat Private Credit ein „Asset Capture“-Modell übernommen: Kreditgeber gewinnen in jedem Szenario – im Erfolgsfall durch hohe Spreads, im Krisenfall durch Übernahme von Sachwerten.

Zeitalter der Finanzialisierung

Dieser Trend ist der Höhepunkt eines vierzigjährigen Super-Finanzialisierungsexperiments. Da die Zinssätze strukturell unter der Wachstumsrate liegen, suchen Investoren Rendite nicht mehr durch produktive Investitionen, sondern durch Wertsteigerung von Finanzanlagen und Hebelwirkung.

Zentrale Folgen:

- Haushalte ersetzen stagnierende Löhne durch ständig steigende Vermögenswerte.

- Unternehmen priorisieren Shareholder Value, lagern Produktion aus und betreiben finanzielle Optimierung.

- Wirtschaftswachstum und Produktivität entkoppeln sich, die Nachfrage wird durch Asset-Inflation aufrechterhalten.

Diese Dynamik der „schuldenfinanzierten Unproduktivität“ hat die industrielle Basis des Landes ausgehöhlt und eine Wirtschaft geschaffen, die auf Kapitalrendite statt Arbeitsentlohnung optimiert ist.

Verdrängungseffekt und reflexive Kreditvergabe

Das fiskalische System nach der Corona-Pandemie hat dieses Problem verschärft. Rekordhohe staatliche Emissionen haben private Kreditnehmer aus den öffentlichen Kreditmärkten verdrängt und Kapital in private Kreditstrukturen gelenkt.

Private Credit Fonds bepreisen Kredite nun auf Basis künstlich komprimierter öffentlicher Spreads und schaffen so einen reflexiven Feedback-Kreislauf:

- Rückgang öffentlicher Emissionen

- Erzwungene Käufer jagen begrenztem Hochzinsangebot nach

- Spreads verengen sich

- Private Credit wird zu niedrigeren Preisen neu bewertet

- Mehr Emissionen wandern in den privaten Bereich

- Der Kreislauf verstärkt sich

Gleichzeitig hat die implizite Unterstützung der Federal Reserve für Unternehmenskredite seit 2020 den Informationsgehalt der Spreads selbst verzerrt – Ausfallrisiken werden nicht mehr vom Markt, sondern von der Politik gesteuert.

Probleme passiver Investments

Der Aufstieg passiver Investments hat die Preisfindung weiter untergraben. Indexbasierte Kapitalströme dominieren das Aktienhandelsvolumen und konzentrieren das Eigentum in den Händen weniger Billionen-Dollar-Vermögensverwalter, deren Anreize homogen und benchmarkgebunden sind.

Das Ergebnis:

- Kleine und mittelgroße börsennotierte Unternehmen leiden unter struktureller Illiquidität.

- Die Coverage durch Aktienanalysten bricht zusammen.

- Der IPO-Markt schrumpft und wird durch späte private Finanzierungsrunden (F-Runde, G-Runde usw.) ersetzt, an denen öffentliche Investoren nicht teilnehmen können.

Die Breite und Vitalität des Marktes wurde durch Oligopol-Konzentration und algorithmische Liquidität ersetzt, was bei Umkehr der Kapitalströme zu Volatilitätsclustern führt.

Verdrängung von Innovation

Die Homogenität des Finanzwesens spiegelt sich in der Realwirtschaft wider. Ein gesundes kapitalistisches System benötigt heterogene Anreize: Unternehmer, Kreditgeber und Investoren verfolgen unterschiedliche Ziele und Zeithorizonte. Stattdessen komprimiert die heutige Marktstruktur die Risikobereitschaft auf eine einzige Dimension: Maximierung der Rendite unter Risikoauflagen.

Historisch gesehen blühte Innovation an den Schnittstellen diversifizierter Branchen und Kapitalstrukturen auf. Der Zusammenbruch dieses „jeder verleiht, niemand investiert“-Ökosystems verringert zufällige Innovationen und langfristiges Produktivitätswachstum.

Notwendigkeit einer neuen Industriepolitik

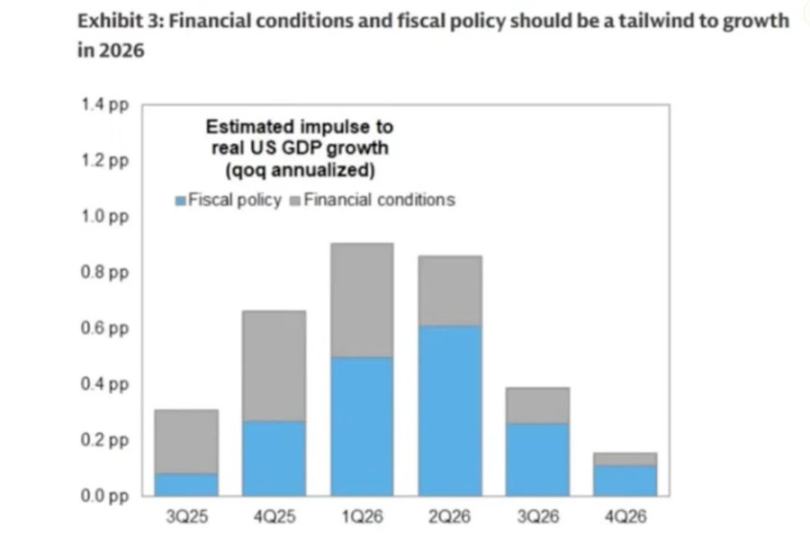

Da diese Struktur das organische Wachstumspotenzial untergräbt, wird der Staat wieder zum Hauptakteur der Wirtschaft. Von der „Chips Act“ bis zu grünen Subventionen wird die fiskalische Industriepolitik eingesetzt, um die durch privates Kapital verursachten Versäumnisse auszugleichen.

Dies stellt eine teilweise Umkehrung der US-chinesischen Modelle dar: Die USA nutzen nun gezielte öffentlich-private Partnerschaften, um Lieferketten neu zu verankern und nominales Wachstum zu schaffen, während China staatliche Unternehmen und die Industrie nutzt, um globale Dominanz zu beanspruchen.

Die Umsetzung bleibt jedoch unausgewogen, politisch eingeschränkt, ressourcenineffizient und geografisch fehlgeleitet (z. B. Bau von Halbleiterfabriken im wasserarmen Arizona). Dennoch ist der philosophische Wandel entscheidend:

Gesellschaftsvertrag und politische Reflexivität

Die Folgen von vierzig Jahren Finanzialisierung zeigen sich in der Kluft zwischen Vermögens- und Lohneinkommen. Immobilien und Aktien machen nun einen Rekordanteil am BIP aus, während die Reallöhne stagnieren.

Ohne eine Umverteilung von Chancen – nicht durch Transferzahlungen, sondern durch Eigentum – wird die politische Stabilität untergraben. Vom Zoll bis zum industriellen Nationalismus ist der Aufstieg populistischer und protektionistischer Bewegungen ein Symptom für den Entzug wirtschaftlicher Rechte. Die USA sind nicht immun, sie führen dieses Experiment an.

Ausblick: Stagnation, Staatskapitalismus und selektives Wachstum

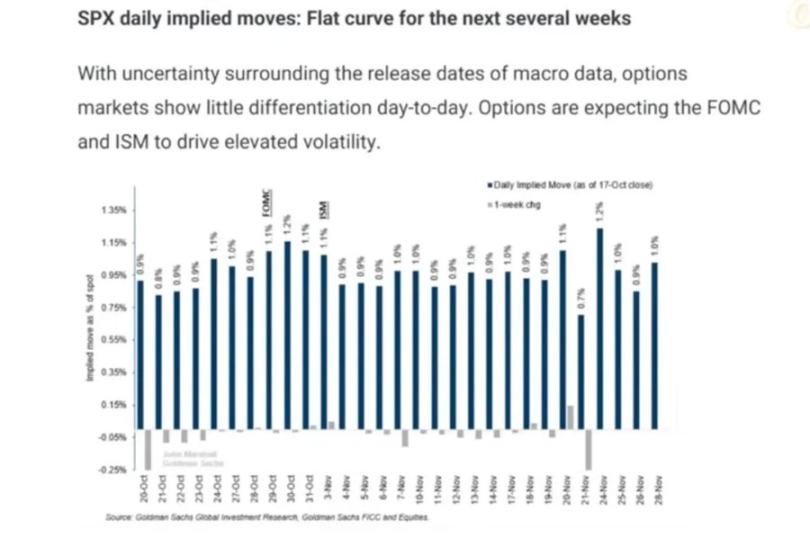

Im Gegensatz zu einem einzelnen „Minsky-Moment“ bedeutet dieses System einen schrittweisen Verfall: sinkende reale Renditen, langsame Entaktienisierung und das Management intermittierender Volatilität durch politische Interventionen.

Wichtige Themen, auf die zu achten ist:

- Dominanz öffentlicher Kredite: Mit anhaltenden Defiziten wird der Verdrängungseffekt weiter zunehmen

- Reindustrialisierung: Durch Subventionen getriebenes, staatlich initiiertes nominales Wachstum

- Sättigung des privaten Kreditmarktes: Führt letztlich zu Margendruck und individuellen Ausfällen

- Stagnation des Aktienmarktes: Da Kapital nach Sicherheit statt Wachstum sucht, werden die KGVs über ein Jahrzehnt hinweg unter Druck stehen

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

BNB-Preis stoppt unter 900 $, nachdem Zerobase-Hack BNBChain-Transaktionsaufzeichnung annulliert

BNB kämpft unter 890 $, nachdem ein Phishing-Angriff auf Zerobase die Begeisterung über den historischen Durchsatzrekord von 8.384 Transaktionen pro Sekunde der BNB Chain gedämpft hat.

Trendforschung: Die "Blockchain-Revolution" im Gange, Ethereum steigt weiterhin stark an

In einer Umgebung extremer Angst, in der sich Finanzierung und Stimmung noch nicht vollständig erholt haben, befindet sich ETH dennoch in einer recht guten Kauf-"Dip-Zone".

Du solltest auch an Crypto glauben

Keine Branche hatte jemals von Anfang an durchgehend Recht, bis sie die Welt wirklich verändert hat.

Trend Research: Die „Blockchain-Revolution“ ist im Gange, weiterhin bullisch für Ethereum

In einem Umfeld extremer Angst, in dem Kapital und Stimmung sich noch nicht vollständig erholt haben, befindet sich ETH weiterhin in einer günstigen Kaufzone.