Warum wird der Kryptomarkt im Jahr 2026 zu einem von Institutionen dominierten „langsamen Bullenmarkt“ wechseln?

Autor: arndxt

Übersetzung: Tim, PANews

Originaltitel: 2026, der Kryptomarkt steuert auf einen von Institutionen dominierten „langsamen Bullenmarkt“ zu

Makroliquidität und Fed-Politik

Die wichtigste Gesamterkenntnis ist: Der Kryptomarkt wird sich nicht von der Makroökonomie abkoppeln, sondern sich noch enger mit ihr verzahnen.

Das Timing und das Ausmaß der Kapitalrotation, der Zinspfad der Fed sowie die Art und Weise der institutionellen Adoption werden bestimmen, wie sich dieser Zyklus entwickelt.

Anders als 2021 wird die bevorstehende Altcoin-Saison (sofern es sie noch gibt) langsamer, selektiver und stärker auf Institutionen ausgerichtet verlaufen.

Wenn die Fed eine lockere Geldpolitik durch Zinssenkungen und Anleiheemissionen umsetzt und dies mit institutioneller Adoption zusammenfällt, könnte 2026 der bedeutendste Risikozyklus seit 1999-2000 werden. Der Kryptomarkt würde davon profitieren, auch wenn sich dies eher in einer zurückhaltenden als in einer explosionsartigen Entwicklung äußert.

1. Divergenz der Fed-Politik und Marktliquidität

1999 erhöhte die Fed die Zinsen um 175 Basispunkte, dennoch stieg der Aktienmarkt bis zum Höchststand im Jahr 2000 weiter an. Heute preisen die Terminmärkte das Gegenteil ein: Bis Ende 2026 wird eine Zinssenkung um 150 Basispunkte erwartet. Sollte dies eintreten, entstünde ein Umfeld, in dem Liquidität zugeführt und nicht entzogen wird.

Das Marktumfeld 2026 könnte hinsichtlich der Risikobereitschaft dem von 1999/2000 ähneln, jedoch mit entgegengesetztem Zinstrend. Sollte diese Annahme zutreffen, könnte 2026 eine „verstärkte Version“ des Marktes von 1999/2000 erleben.

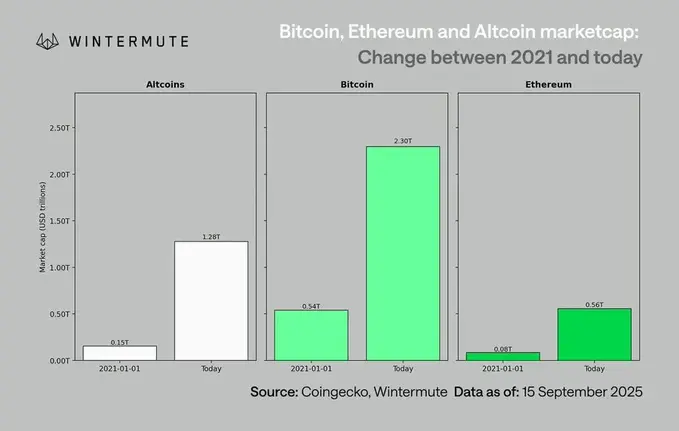

2. Im Vergleich zu 2021: Das neue Umfeld des Kryptomarktes

Vergleich zwischen heute und dem letzten Bullenmarkt-Zyklus:

-

Strengere Kapitaldisziplin: Steigende Zinsen und anhaltende Inflation zwingen Unternehmen dazu, Risiken selektiver einzugehen.

-

Die Liquiditätsexplosion während der Pandemie wird sich nicht wiederholen: Ohne einen M2-Anstieg muss das Wachstum durch Adoption und Allokation angetrieben werden.

-

Marktkapitalisierung hat sich verzehnfacht: Eine größere Marktbasis bedeutet tiefere Liquidität, aber die Wahrscheinlichkeit von 50- bis 100-fachen Renditen sinkt.

-

Institutionelle Kapitalflüsse: Da die Adoption auf Mainstream- und institutioneller Ebene fest etabliert ist, verlaufen Kapitalflüsse allmählicher, mit langsamer Rotation und Konsolidierung statt explosiver sektorübergreifender Umschichtungen.

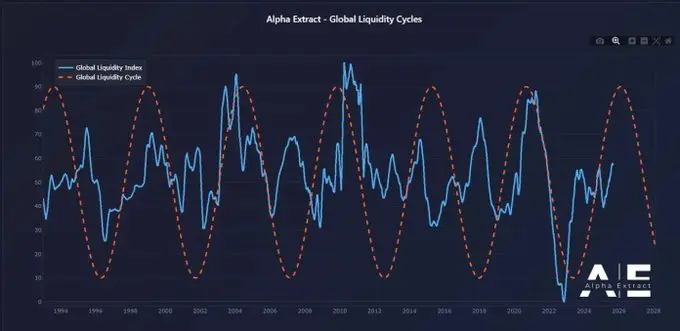

3. Die Verzögerung von Bitcoin und die Liquiditätskette

Bitcoin reagiert verzögert auf Liquiditätsbedingungen, da neue Liquidität zunächst im vorgelagerten Bereich von Staatsanleihen und Geldmärkten gebunden ist. Kryptowährungen als das am weitesten entfernte Ende der Risikokurve profitieren erst, wenn Liquidität in die nachgelagerten Märkte fließt.

Katalysatoren für den Kryptomarkt:

-

Ausweitung der Bankkredite (ISM>50)

-

Abflüsse aus Geldmarktfonds nach Zinssenkungen

-

Ausgabe langfristiger Anleihen durch das Finanzministerium, Senkung der langfristigen Zinsen

-

Die Schwäche des US-Dollars lindert den globalen Finanzierungsdruck

Wenn diese Bedingungen erfüllt sind, steigen die Kryptomärkte traditionell in der Spätphase des Zyklus – also nach Aktien und Gold.

4. Risiken im Basisszenario

Trotz dieser bullischen Liquiditätsstruktur zeichnen sich einige Risiken ab:

-

Steigende langfristige Renditen (bedingt durch geopolitische Spannungen).

-

Stärkung des US-Dollars führt zu einer globalen Liquiditätsverknappung.

-

Schwache Bankkreditvergabe oder Verschärfung der Kreditbedingungen.

-

Stagnation der Liquidität in Geldmarktfonds, statt Umschichtung in risikobehaftete Anlagen.

Der nächste Zyklus wird weniger von spekulativen Kapitalstößen geprägt sein, sondern vielmehr von der strukturellen Integration des Kryptomarktes in die globalen Kapitalmärkte abhängen.

Mit dem Zusammenspiel von institutionellen Kapitalflüssen, diszipliniertem Risikokapitalverhalten und politisch getriebenen Liquiditätsveränderungen könnte 2026 zum entscheidenden Wendepunkt werden, an dem der Kryptomarkt von isolierten Boom-und-Bust-Zyklen zu einer systemischen globalen Verflechtung übergeht.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Ethereum-Preis fällt auf 3.030 $, da ETF-Abflüsse und Whale-Deleveraging den November dominieren

Der Ethereum-Preis schloss den November mit einem Rückgang von 21 % ab, aber die Positionierung am Derivatemarkt und die erneute Nachfrage von Walen deuten auf einen positiven Start in den Dezember hin.

CoinShares zieht US-Spot-ETF-Anträge für XRP, Solana und Litecoin vor der Nasdaq-Notierung zurück

Der europäische Vermögensverwalter CoinShares hat die SEC-Registrierungsunterlagen für die geplanten XRP-, Solana- (mit Staking) und Litecoin-ETFs zurückgezogen. Zudem wird der Vermögensverwalter seinen gehebelten Bitcoin-Futures-ETF einstellen. Der Rückzug erfolgt, während sich das Unternehmen auf einen US-Börsengang durch eine 1.2 Milliarden US-Dollar schwere SPAC-Fusion mit Vine Hill Capital vorbereitet. CEO Jean-Marie Mognetti erklärte in einer Stellungnahme, dass die Dominanz traditioneller Finanzriesen im US-Krypto-ETF-Markt zu dieser Strategieänderung geführt habe.

VitaDAO entschlüsseln: Eine Paradigmenrevolution der dezentralisierten Wissenschaft

Mars Morgenbericht | ETH kehrt auf 3000 US-Dollar zurück, extreme Angststimmung ist vorbei

Das Beige Book der Federal Reserve zeigt, dass die wirtschaftliche Aktivität in den USA kaum Veränderungen aufweist, während sich der Konsummarkt weiter polarisiert. JPMorgan prognostiziert eine Zinssenkung der Federal Reserve im Dezember. Die Nasdaq beantragt eine Erhöhung der Kontraktlimits für den BlackRock Bitcoin ETF. ETH kehrt auf 3.000 US-Dollar zurück, die Marktstimmung verbessert sich. Hyperliquid löst aufgrund einer Änderung des Token-Symbols Kontroversen aus. Binance sieht sich einer 1 Milliarde US-Dollar schweren Terrorismusklage gegenüber. Securitize erhält die EU-Genehmigung für den Betrieb eines tokenisierten Handelssystems. Der CEO von Tether reagiert auf die Herabstufung des Ratings durch S&P. Große Bitcoin-Inhaber erhöhen ihre Einzahlungen an Börsen. Zusammenfassung erstellt von Mars AI. Diese Zusammenfassung wurde vom Mars AI Modell generiert; die Genauigkeit und Vollständigkeit des Inhalts befindet sich weiterhin in iterativer Entwicklung.