Start des nativen Liquiditätspools von IOTA: Ein Katalysator für das Wachstum des Ökosystems und Renditechancen?

- IOTA startet im Jahr 2025 den ersten nativen Token-Liquiditätspool und adressiert damit Liquiditätslücken im DeFi-Bereich sowie die Anforderungen institutioneller Investoren. - Der native Pool ermöglicht eine direkte On-Chain-Preisfindung für IOTA-Assets, bietet Ertragsmöglichkeiten, setzt Nutzer jedoch dem Risiko von impermanenten Verlusten und Smart-Contract-Risiken aus. - Die Partnerschaft mit Lukka integriert Echtzeit-Compliance-Tools, bringt IOTA in Einklang mit den EU-MiCa-Regulierungen und senkt die Eintrittsbarrieren für institutionelle Anleger. - Der Launch fällt mit dem Wachstum des DeFi TVL auf 123.6 billions US-Dollar im zweiten Quartal 2025 zusammen.

Die Einführung des ersten nativen Token-Liquiditätspools von IOTA Anfang 2025 markiert einen entscheidenden Moment für das Projekt und das breitere dezentrale Finanzökosystem (DeFi). Durch die Ermöglichung von On-Chain-Preisfindung und Ertragsmöglichkeiten für IOTA-basierte Vermögenswerte schließt diese Initiative eine kritische Lücke in der Funktionalität des Netzwerks und entspricht gleichzeitig den wachsenden Anforderungen von institutionellem Kapital und Early Adopters. Die strategischen Implikationen dieses Starts sind vielfältig und betreffen Liquiditätsdynamik, Governance-Ausrichtung und regulatorische Bereitschaft – Faktoren, die die Rolle von IOTA in der sich entwickelnden DeFi-Landschaft neu definieren könnten.

Strategische Implikationen für Early Adopters

Für Early Adopters führt der native Liquiditätspool ein neues Paradigma der Wertschöpfung ein. Im Gegensatz zu traditionellen Modellen mit Wrapped Tokens, die auf zentrale Intermediäre angewiesen sind, ermöglicht der native Pool von IOTA den direkten Kontakt der Tokens mit der Markliquidität und fördert so eine organische Preisfindung [1]. Dieser Wandel reduziert die Abhängigkeit von Off-Chain-Mechanismen und eröffnet Möglichkeiten zur Ertragsgenerierung durch Liquiditätsbereitstellung. Teilnehmer müssen jedoch Risiken wie impermanenten Verlust und Schwachstellen in Smart Contracts navigieren, die weiterhin eine beständige Herausforderung im DeFi darstellen [2]. Das Design des Pools fördert zudem das Wachstum des Ökosystems, indem es die Entwicklung komplementärer Tools wie Explorer und Dashboards anregt, was den Zugang zur IOTA-Infrastruktur weiter demokratisieren könnte [1].

Das Timing des Starts – zeitgleich mit der Governance-Abstimmung der IOTA-Community im Shimmer-Netzwerk – verleiht dem Ganzen eine strategische Dringlichkeit. Eine erfolgreiche Abstimmung bis zum 3. September könnte die Akzeptanz beschleunigen, da die Integration des Liquiditätspools mit den Funktionen von Shimmer (z.B. skalierbare Smart Contracts) eine kohärente Umgebung für dezentrale Anwendungen schaffen würde [1]. Early Adopters, die in dieser Phase Liquidität bereitstellen, könnten von doppelten Anreizen profitieren: Protokoll-gesteuerte Belohnungen und das Potenzial für First-Mover-Vorteile in einem entstehenden Markt.

Institutionelles Kapital und Compliance-Infrastruktur

Institutionelle Investoren, die bislang aufgrund regulatorischer Unsicherheiten zögerten, in DeFi einzusteigen, sehen sich nun einem günstigeren Umfeld gegenüber. Die Partnerschaft von IOTA mit Lukka – einer Compliance-Plattform mit Echtzeitüberwachung und AML/KYC-Tools – adressiert eine zentrale Hürde für die institutionelle Akzeptanz [2]. Durch die Integration von Compliance auf Protokollebene richtet sich IOTA nach den EU-Vorschriften für Markets in Crypto-Assets (MiCa) und anderen globalen Standards, was die Hürden für institutionelles DeFi und die Integration realer Vermögenswerte (RWA) senkt [2]. Diese Infrastruktur mindert nicht nur rechtliche Risiken, sondern erhöht auch die Transparenz – ein entscheidender Faktor für Kapitalzuflüsse im dritten Quartal 2025 [2].

Der Start des Liquiditätspools fällt mit einem breiteren Branchentrend zusammen: Der Total Value Locked (TVL) im DeFi erreichte im zweiten Quartal 2025 123,6 Milliarden US-Dollar, getrieben durch Altcoin-Liquiditätspools und institutionelle Beteiligung [4]. Für IOTA positioniert dies das Projekt, um einen Anteil an einem schnell wachsenden Markt zu gewinnen. Institutionen, die ein Engagement in DeFi suchen, ohne regulatorische Compliance zu gefährden, könnten das IOTA-Ökosystem als Brücke zwischen traditionellem Finanzwesen und dezentraler Innovation betrachten.

Risiken und der Weg nach vorn

Obwohl das Potenzial des Liquiditätspools erheblich ist, hängt sein Erfolg von der Eindämmung inhärenter Risiken ab. Smart-Contract-Audits und robuste Governance-Mechanismen werden entscheidend sein, um das Vertrauen zu erhalten, insbesondere wenn der Pool größere Kapitalzuflüsse anzieht [1]. Darüber hinaus könnte die Abhängigkeit des Pools von frühen „primordialen“ Tokens für die ersten Listings zu Volatilität führen, falls die Marktnachfrage unausgeglichen ist [3].

Fazit

Der native Liquiditätspool von IOTA ist mehr als nur ein technisches Upgrade – er ist ein strategischer Katalysator für das Wachstum des Ökosystems. Durch die Harmonisierung von Ertragsmöglichkeiten mit institutioneller Compliance adressiert das Projekt zwei der beständigsten Herausforderungen im DeFi. Für Early Adopters bietet der Pool die Chance, an einem grundlegenden Wandel hin zu dezentraler Liquidität teilzunehmen; für Institutionen stellt er einen regulierten Zugang zu einem reifenden Markt dar. Während sich das DeFi-Ökosystem weiterentwickelt, wird IOTAs Fähigkeit, Innovation mit Risikomanagement zu vereinen, darüber entscheiden, ob dieser Start zum Grundstein für den langfristigen Erfolg wird.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Die große Liquiditätsverschiebung beginnt! Japan wird zum „Wasserspeicher“ der Fed, 1,2 Billionen Carry-Trades fließen zurück und werden den Kryptomarkt im Dezember anheizen.

Die Federal Reserve hat die Bilanzverkürzung gestoppt und könnte die Zinsen senken, während die Bank of Japan eine Zinserhöhung plant. Dies verändert das globale Liquiditätsumfeld und beeinflusst Carry Trades sowie die Preisbildung von Vermögenswerten.

Wöchentliche Top-Auswahl: Die Bank of Japan sendet das stärkste Zinserhöhungssignal! Tritt der Kupfermarkt in eine Superzyklus-Generalprobe ein?

Der Favorit für den Vorsitz der US-Notenbank wird kritisiert, möglicherweise eine "nachgiebige Zinssenkung" vorzunehmen. Der Kupferpreis verzeichnet einen historischen Durchbruch, fünfstündige Gespräche zwischen den USA und Russland bleiben ergebnislos! Die Erwartungen für eine Zinserhöhung in Japan im Dezember steigen stark, Moore Threads erreicht am ersten Tag ein Kursplus von mehr als dem Fünffachen... Welche spannenden Marktentwicklungen hast du diese Woche verpasst?

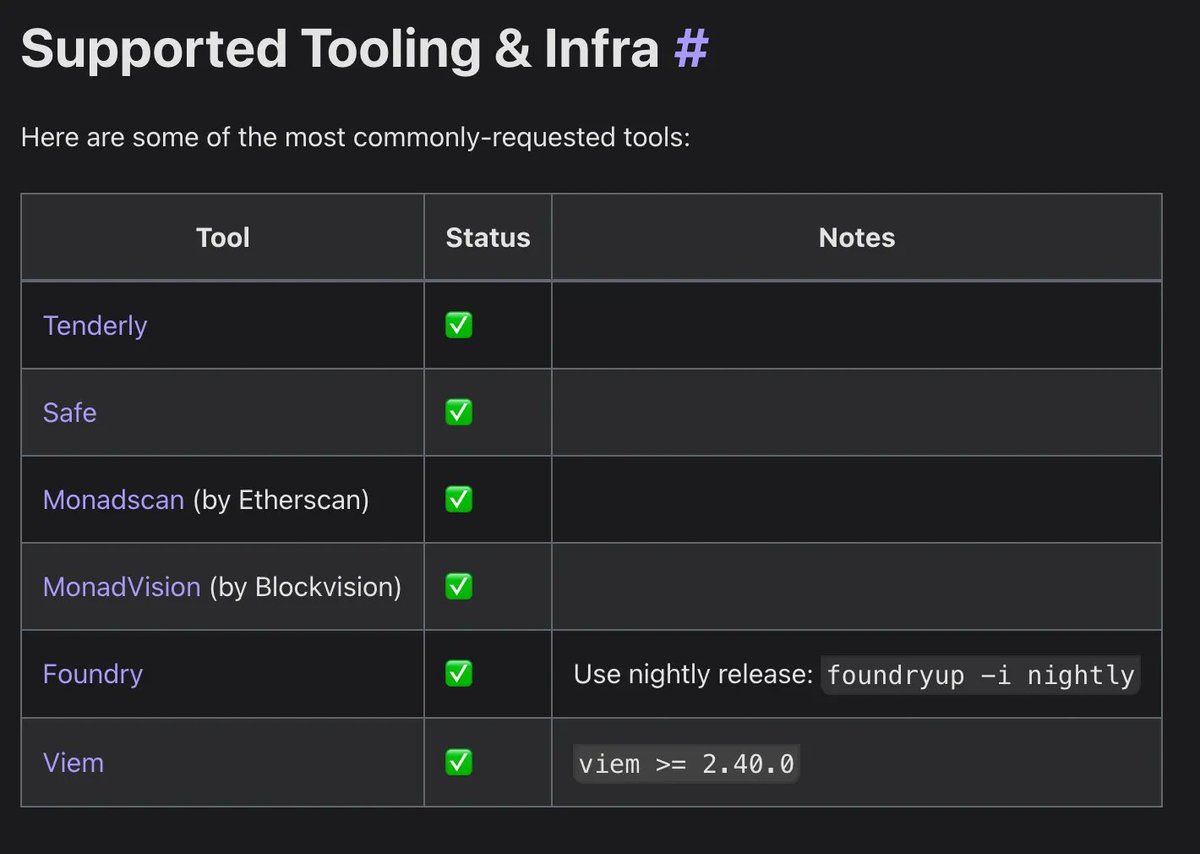

Monad Praxisleitfaden: Willkommen in einem neuen, hochleistungsfähigen Entwicklungsökosystem

In diesem Artikel stellen wir Ihnen einige Ressourcen vor, die Ihnen helfen, Monad besser zu verstehen und mit der Entwicklung zu beginnen.