الكاتب: Alex Krüger

الترجمة: TechFlow

تعهد الاحتياطي الفيدرالي الأمريكي مؤخرًا بشراء سندات خزانة أمريكية بقيمة 40 مليار دولار شهريًا، وبدأت الأسواق تصرخ "تيسير كمي (QE)!"

على الرغم من أن هذا الرقم يبدو ظاهريًا كإشارة لتحفيز الاقتصاد، إلا أن الآلية الكامنة وراءه تروي قصة مختلفة. لم يقم باول بهذه الخطوة لتحفيز الاقتصاد، بل لمنع حدوث مشاكل في عمل النظام المالي.

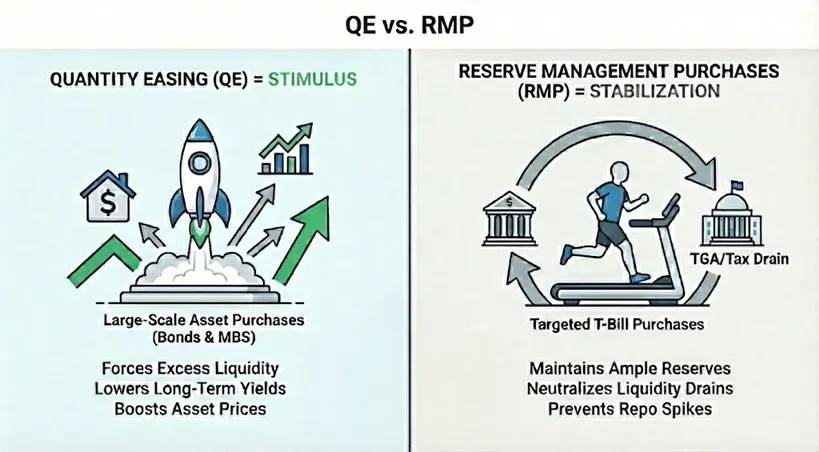

فيما يلي الفرق الهيكلي بين خطة الاحتياطي الفيدرالي لشراء الاحتياطيات (Reserve Management Purchases، RMP) وسياسة التيسير الكمي (QE)، بالإضافة إلى تحليل لتأثيراتها المحتملة.

ما هو التيسير الكمي (QE)؟

لتعريف التيسير الكمي بدقة وتمييزه عن عمليات السوق المفتوحة التقليدية، يجب استيفاء الشروط التالية:

ثلاثة شروط ميكانيكية رئيسية

-

الآلية (شراء الأصول): يقوم البنك المركزي بشراء الأصول، عادةً سندات الحكومة، من خلال خلق احتياطيات جديدة.

-

الحجم (واسع النطاق): يكون حجم الشراء كبيرًا بشكل ملحوظ مقارنة بحجم السوق الكلي، بهدف ضخ سيولة ضخمة في النظام وليس مجرد إجراء تعديلات دقيقة.

-

الهدف (الكمية قبل السعر): تعتمد السياسات التقليدية على تعديل العرض لتحقيق هدف سعر فائدة معين، بينما يلتزم التيسير الكمي بشراء كمية محددة من الأصول (الكمية)، بغض النظر عن كيفية تغير سعر الفائدة النهائي.

الشروط الوظيفية

-

سيولة صافية إيجابية (QE): يجب أن يتجاوز معدل شراء الأصول معدل نمو الالتزامات غير الاحتياطية (مثل النقد وحساب الخزانة العامة). الهدف هو ضخ فائض من السيولة في النظام، وليس فقط توفير السيولة المطلوبة.

ما هي عمليات شراء إدارة الاحتياطيات (RMP)؟

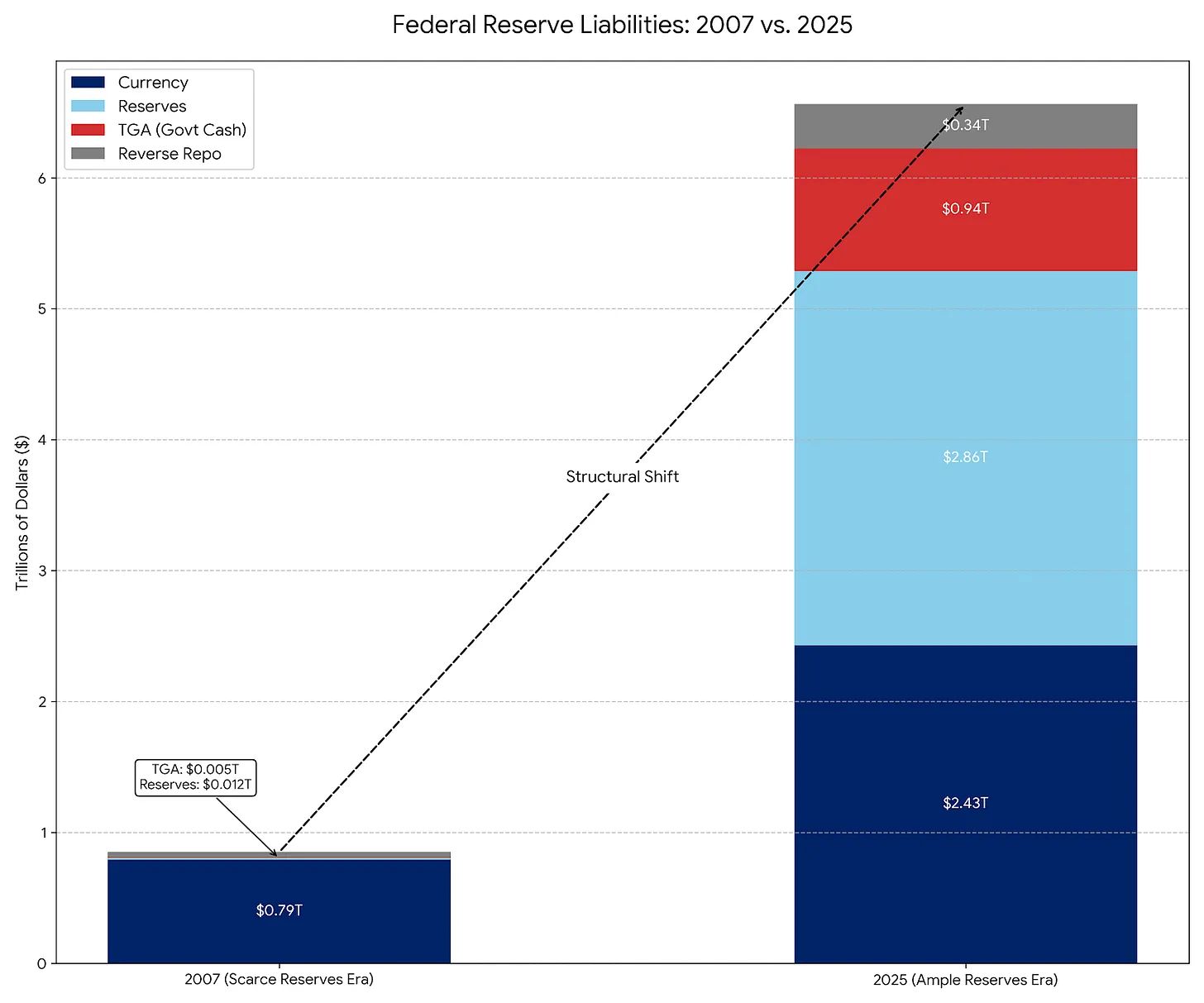

في الواقع، تعتبر RMP الوريث الحديث لعمليات السوق المفتوحة الدائمة (Permanent Open Market Operations، POMO)، والتي كانت الإجراء القياسي من عشرينيات القرن الماضي حتى عام 2007. ومع ذلك، منذ عام 2007، تغير تكوين التزامات الاحتياطي الفيدرالي بشكل كبير، مما تطلب تعديل نطاق العمليات.

POMO (عصر الاحتياطيات النادرة)

قبل عام 2008، كان النقد المتداول هو الالتزام الرئيسي للاحتياطي الفيدرالي؛ أما الالتزامات الأخرى فكانت قليلة ويمكن التنبؤ بها. في ظل POMO، كان الاحتياطي الفيدرالي يشتري الأوراق المالية فقط لتلبية الطلب التدريجي للجمهور على النقد الفعلي. كانت هذه العمليات محايدة من حيث السيولة وصغيرة الحجم، ولا تؤثر على أسعار السوق أو تخفض العوائد.

RMP (عصر الاحتياطيات الوفيرة)

اليوم، يشكل النقد الفعلي جزءًا صغيرًا فقط من التزامات الاحتياطي الفيدرالي، حيث تهيمن عليها حسابات ضخمة ومتقلبة مثل حساب الخزانة العامة (TGA) واحتياطيات البنوك. في ظل RMP، يشتري الاحتياطي الفيدرالي أذون الخزانة قصيرة الأجل (T-Bills) لتخفيف هذه التقلبات و"الحفاظ باستمرار على عرض كافٍ من الاحتياطيات". وكما هو الحال مع POMO، تم تصميم RMP لتكون محايدة من حيث السيولة.

لماذا تم إطلاق RMP في هذا الوقت: تأثير TGA وموسم الضرائب

قام باول بتنفيذ خطة شراء إدارة الاحتياطيات (RMP) لمعالجة مشكلة محددة في النظام المالي — سحب السيولة من حساب الخزانة العامة (TGA Drain).

مبدأ العمل: عندما يدفع الأفراد والشركات الضرائب (خاصة في المواعيد النهائية الرئيسية في ديسمبر وأبريل)، يتم تحويل النقد (الاحتياطيات) من حساباتهم المصرفية إلى حساب الشيكات الحكومي لدى الاحتياطي الفيدرالي (TGA)، والذي يقع خارج النظام المصرفي التجاري.

التأثير: يؤدي هذا التحويل إلى سحب السيولة من النظام المصرفي. إذا انخفضت الاحتياطيات بشكل كبير، ستتوقف البنوك عن إقراض بعضها البعض، مما قد يؤدي إلى أزمة في سوق إعادة الشراء (Repo Market) (كما حدث في سبتمبر 2019).

الحل: يقوم الاحتياطي الفيدرالي الآن بتفعيل RMP لمعادلة هذا السحب في السيولة. من خلال خلق 40 مليار دولار من الاحتياطيات الجديدة، يعوض السيولة التي سيتم حبسها في TGA.

بدون RMP: ستؤدي مدفوعات الضرائب إلى تشديد البيئة المالية (سلبي). مع RMP: يتم تحييد تأثير مدفوعات الضرائب (محايد).

هل تعتبر RMP تيسيرًا كميًا بالفعل؟

من الناحية التقنية: نعم. إذا كنت نقديًا صارمًا، فإن RMP تفي بتعريف QE. فهي تحقق الشروط الميكانيكية الثلاثة: شراء أصول واسع النطاق (40 مليار دولار شهريًا) من خلال احتياطيات جديدة، مع التركيز على الكمية وليس السعر.

من الناحية الوظيفية: لا. وظيفة RMP هي الاستقرار، بينما وظيفة QE هي التحفيز. لا تؤدي RMP إلى تخفيف كبير في البيئة المالية، بل تمنع المزيد من التشديد خلال أحداث مثل إعادة تعبئة TGA. وبما أن الاقتصاد نفسه يسحب السيولة بشكل طبيعي، يجب أن تستمر RMP للحفاظ على الوضع الراهن.

متى تتحول RMP إلى تيسير كمي حقيقي؟

يتطلب تحول RMP إلى QE شامل حدوث أحد المتغيرين التاليين:

A. تغير في المدة: إذا بدأت RMP في شراء سندات خزانة طويلة الأجل أو أوراق مالية مدعومة بالرهن العقاري (MBS)، ستصبح QE. من خلال ذلك، يزيل الاحتياطي الفيدرالي مخاطر المدة (سعر الفائدة) من السوق، ويخفض العوائد، ويجبر المستثمرين على التحول إلى أصول ذات مخاطر أعلى، مما يدفع أسعار الأصول للارتفاع.

B. تغير في الكمية: إذا تباطأ الطلب الطبيعي على الاحتياطيات (على سبيل المثال، توقف نمو TGA)، لكن الاحتياطي الفيدرالي استمر في شراء 40 مليار دولار شهريًا، ستتحول RMP إلى QE. في هذه الحالة، يضخ الاحتياطي الفيدرالي سيولة تفوق الحاجة في النظام المالي، وستتدفق هذه السيولة حتمًا إلى أسواق الأصول المالية.

الخلاصة: تأثير السوق

تهدف RMP إلى منع تأثير سحب السيولة خلال موسم الضرائب على أسعار الأصول. وعلى الرغم من أنها محايدة من الناحية التقنية، إلا أن إعادة تقديمها أرسلت إشارة نفسية إلى السوق: "مظلة الحماية من الاحتياطي الفيدرالي" (Fed Put) قد بدأت. هذا الإعلان إيجابي صافٍ للأصول ذات المخاطر، ويوفر "رياحًا خلفية معتدلة". من خلال التعهد بشراء 40 مليار دولار شهريًا، يوفر الاحتياطي الفيدرالي فعليًا حدًا أدنى للسيولة في النظام المصرفي. هذا يقضي على مخاطر الأزمات في سوق إعادة الشراء، ويعزز ثقة السوق في الرافعة المالية.

من المهم ملاحظة أن RMP هي أداة استقرار وليست أداة تحفيز. نظرًا لأن RMP تستبدل فقط السيولة المسحوبة من TGA ولا توسع القاعدة النقدية الصافية، فلا ينبغي اعتبارها تخفيفًا منهجيًا حقيقيًا مثل QE.