ثابت، لكن تحت الضغط

لا يزال Bitcoin عالقًا في نطاق هش مع ارتفاع الخسائر غير المحققة، وقيام أصحاب المدى الطويل بالبيع، وبقاء الطلب ضعيفًا. صناديق ETF والسيولة تظل منخفضة، العقود الآجلة ضعيفة، ومتداولو الخيارات يُسعرون التقلبات قصيرة الأجل. السوق مستقر في الوقت الحالي، لكن القناعة لا تزال غائبة.

الملخص التنفيذي

- لا يزال Bitcoin ضمن نطاق هيكلي هش، متأثراً بارتفاع الخسائر غير المحققة، وزيادة تحقيق الخسائر المحققة، وجني الأرباح الكبير من قبل حاملي المدى الطويل. على الرغم من ذلك، حافظ الطلب الصبور على بقاء السعر فوق متوسط السوق الحقيقي.

- عدم قدرة السوق على استعادة مستويات رئيسية، خاصة الكوانتايل 0.75 وتكلفة الأساس لحاملي المدى القصير (STH Cost Basis)، يعكس ضغط بيع مستمر من المشترين في القمة مؤخراً ومن الحاملي المخضرمين. من الممكن إعادة اختبار هذه المستويات على المدى القريب إذا ظهرت علامات إرهاق البائعين.

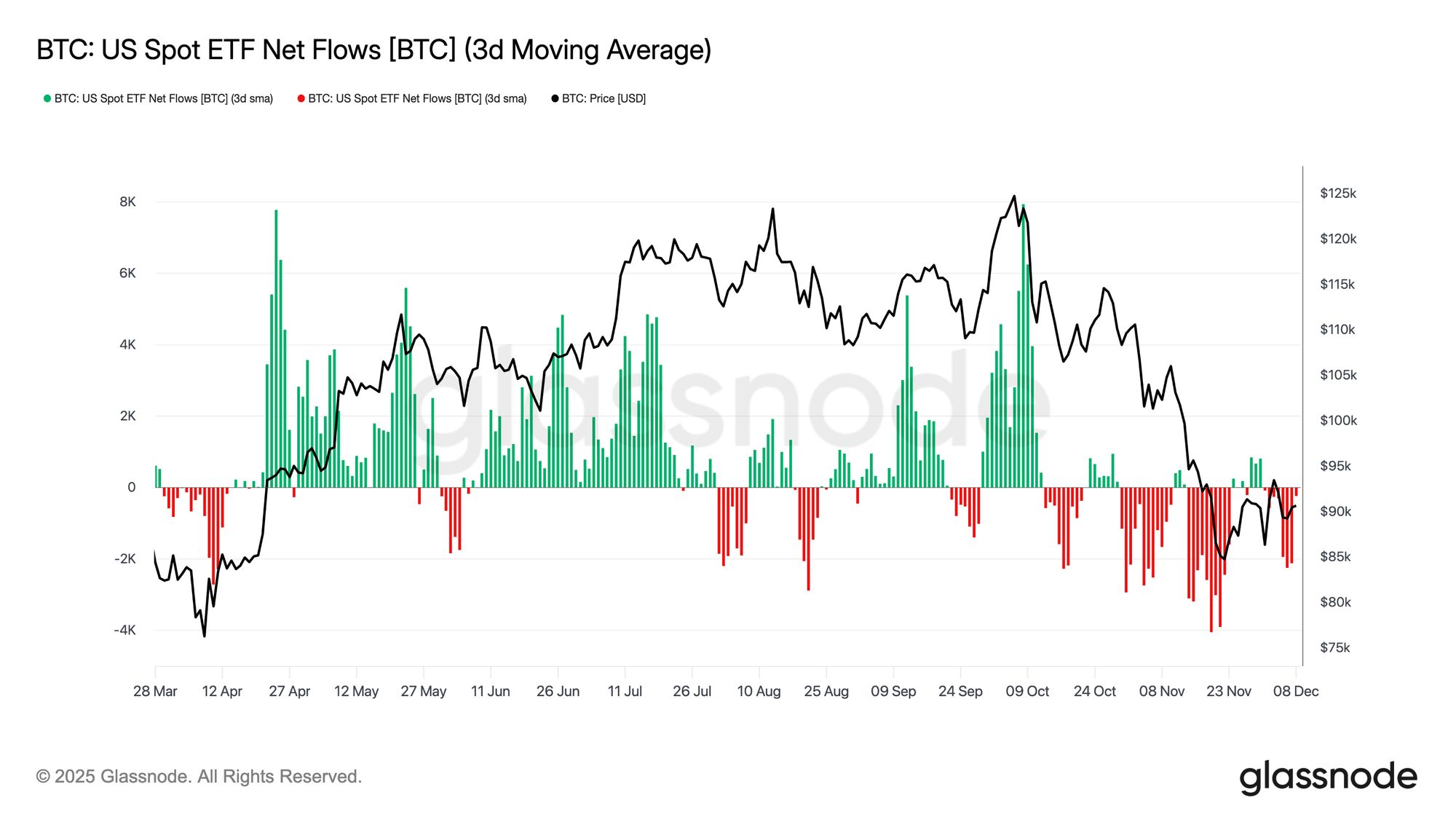

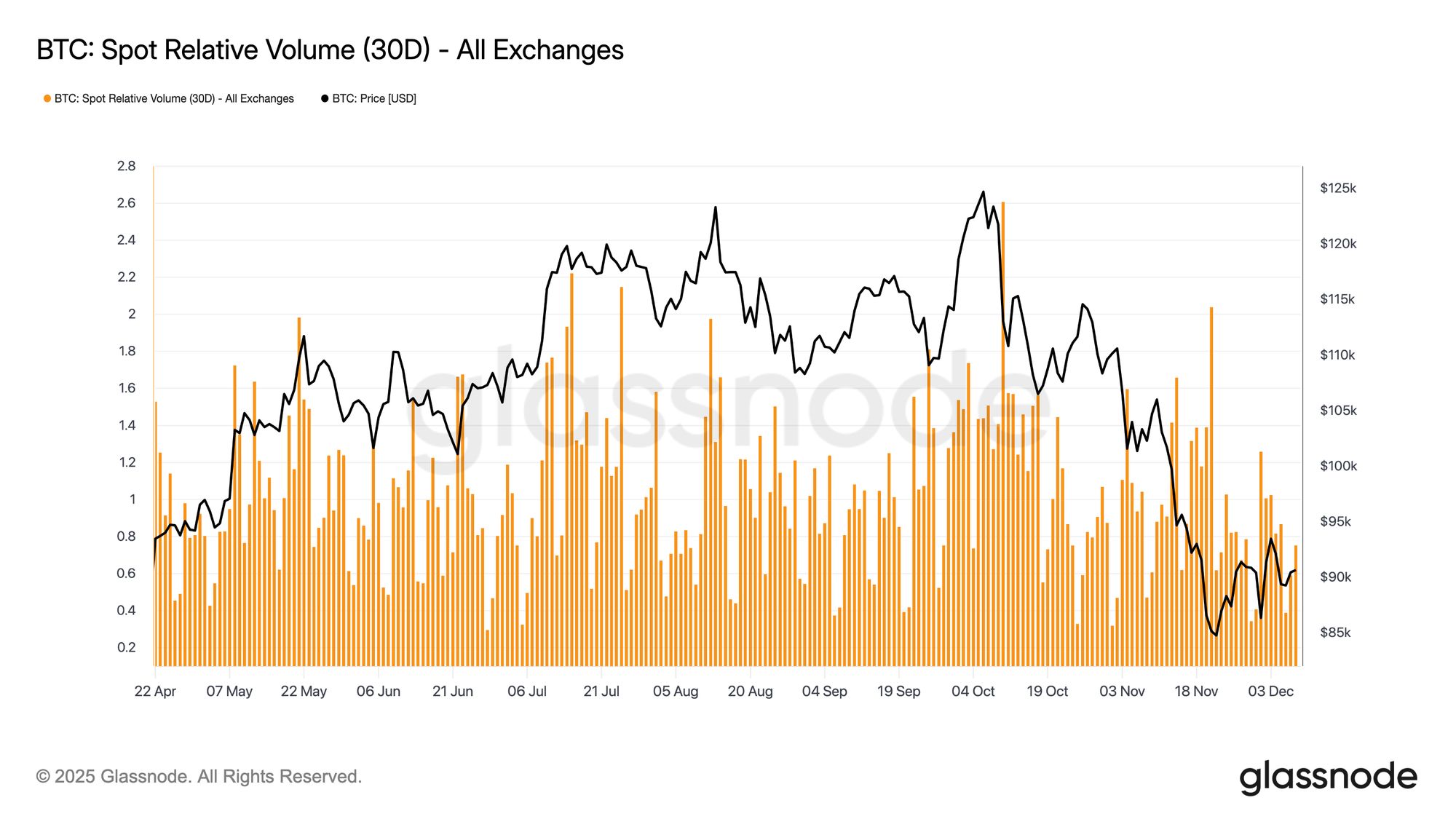

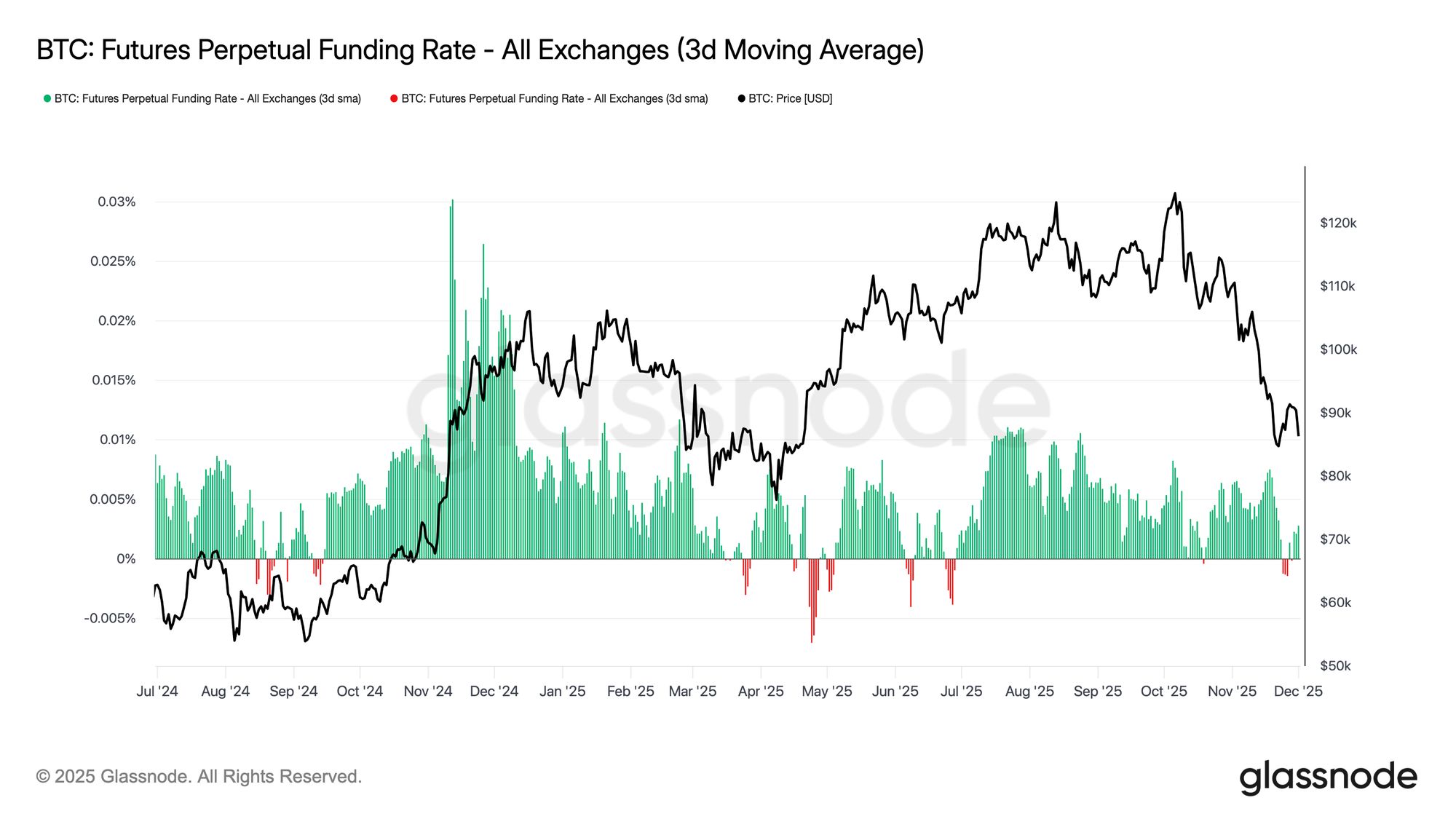

- المؤشرات خارج السلسلة لا تزال ضعيفة. تدفقات ETF سلبية، سيولة السوق الفورية ضعيفة، ومراكز العقود الآجلة تظهر قناعة مضاربية محدودة، مما يجعل السعر أكثر حساسية للمحفزات الماكروية.

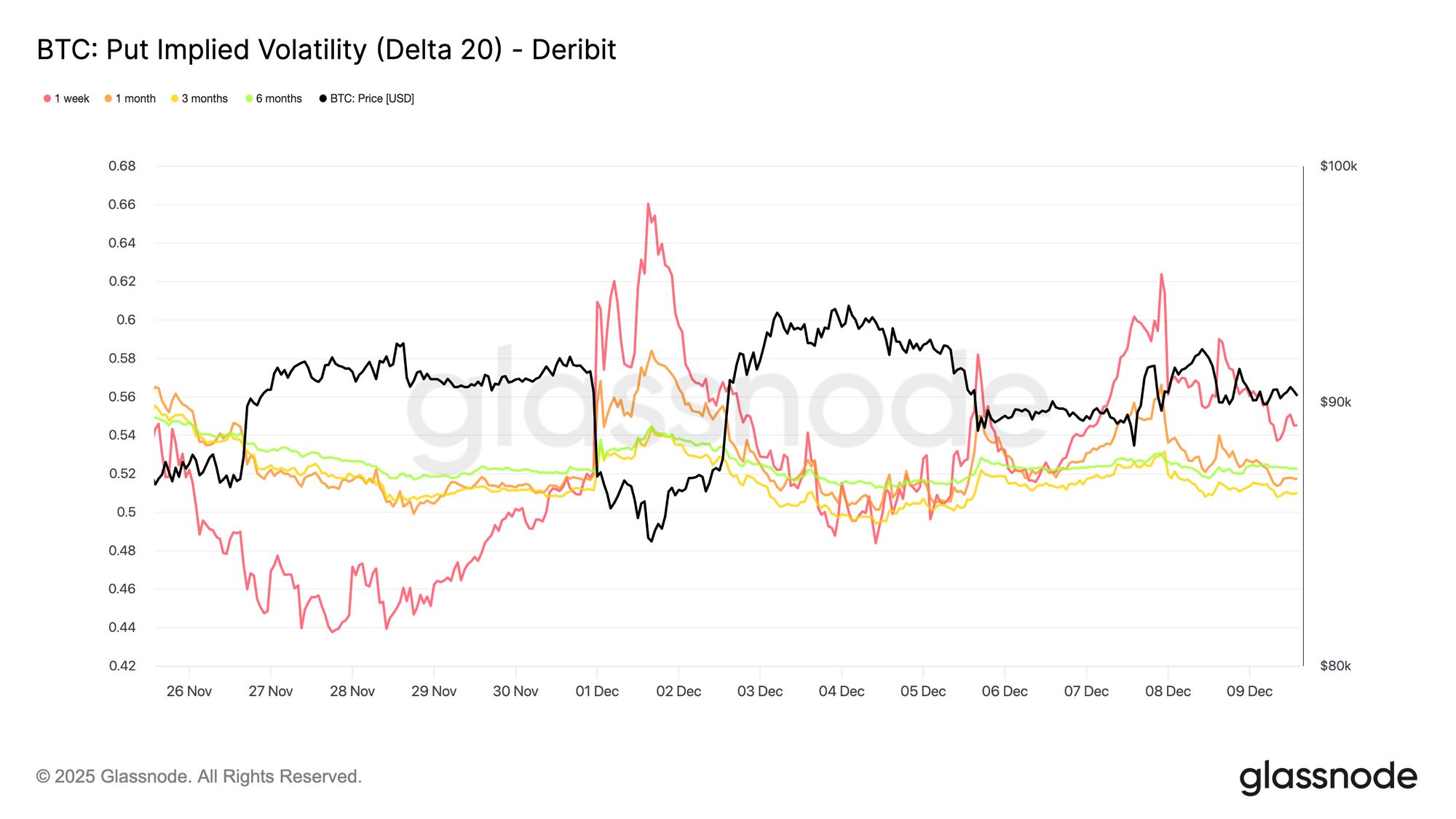

- أسواق الخيارات تكشف عن تموضع دفاعي، حيث يزايد المتداولون على تقلبات قصيرة الأجل، ويجمعون عقود الشراء والبيع، ويظهرون طلباً مستمراً على الحماية من الهبوط. السطح يشير إلى حذر قصير الأجل لكن شعور أكثر توازناً عبر آجال أطول.

- مع اجتماع FOMC كآخر محفز رئيسي لهذا العام، من المتوقع أن يتلاشى التقلب الضمني حتى أواخر ديسمبر. اتجاه السوق يعتمد على ما إذا كانت السيولة ستتحسن ويتراجع البائعون، أو ما إذا كان ضغط الهبوط المدفوع بالوقت سيستمر.

رؤى على السلسلة

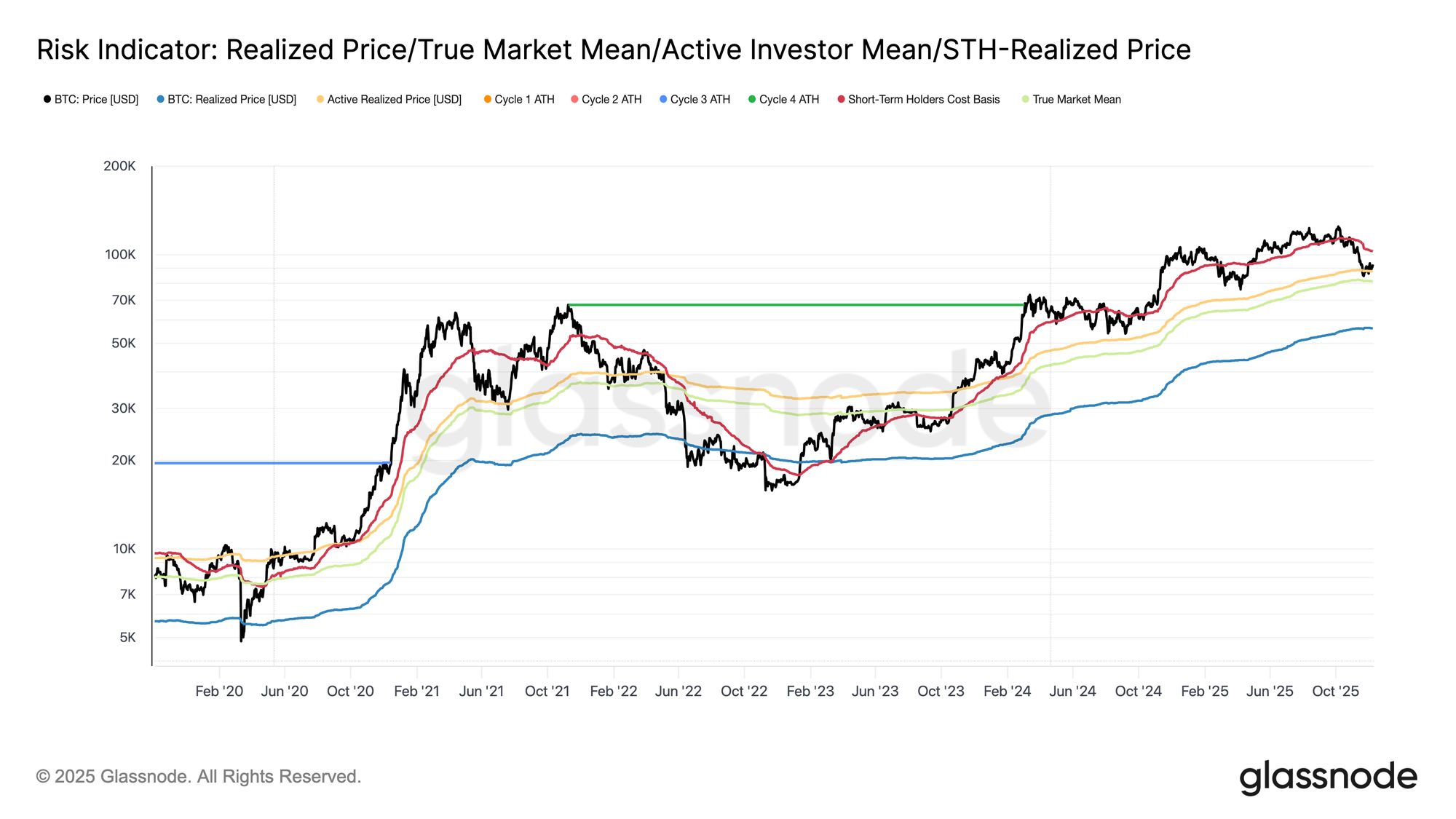

يدخل Bitcoin الأسبوع وهو لا يزال محصوراً ضمن نطاق هيكلي هش، يحده أساس تكلفة حاملي المدى القصير (STH-Cost Basis) عند 102.7 ألف دولار ومتوسط السوق الحقيقي عند 81.3 ألف دولار. في الأسبوع الماضي، أشرنا إلى ضعف الظروف على السلسلة، وتراجع الطلب، ومشهد المشتقات الحذر الذي يعكس إلى حد كبير وضع أوائل 2022.

على الرغم من أن السعر بقي أعلى بقليل من متوسط السوق الحقيقي، إلا أن الخسائر غير المحققة تواصل التوسع، والخسائر المحققة في ارتفاع، وإنفاق المستثمرين على المدى الطويل لا يزال مرتفعاً. المستويات العليا الرئيسية التي يجب استعادتها هي كوانتايل تكلفة الأساس 0.75 عند 95 ألف دولار، تليها تكلفة الأساس لحاملي المدى القصير. حتى ذلك الحين، يظل متوسط السوق الحقيقي هو المنطقة الأكثر احتمالاً لتكوين القاع، ما لم يحدث صدمة ماكرو جديدة.

Live Chart

Live Chart الوقت يعمل ضد المضاربين على الصعود

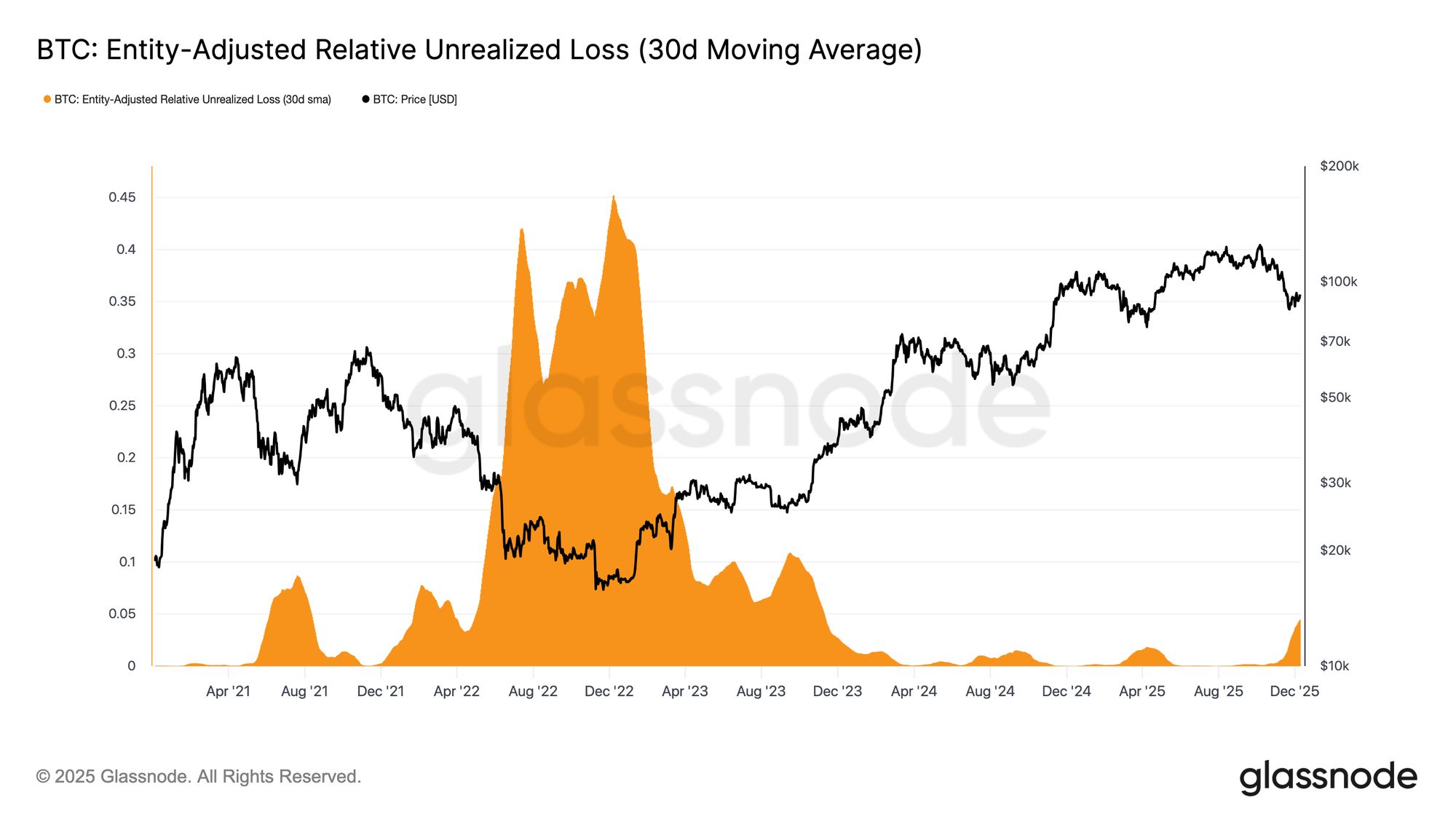

البقاء في مرحلة هبوطية معتدلة يعكس التوتر بين تدفقات رأس المال المتواضعة وضغط البيع المستمر من المشترين في القمة. مع بقاء السوق ضمن نطاق ضعيف لكنه محدد، يصبح الوقت عاملاً سلبياً، مما يجعل الخسائر غير المحققة أصعب على المستثمرين ويزيد من احتمال تحقيق الخسائر.

ارتفع مؤشر الخسائر غير المحققة النسبية (30D-SMA) إلى 4.4% بعد ما يقرب من عامين تحت 2%، مما يشير إلى تحول من مرحلة النشوة إلى مرحلة من التوتر وعدم اليقين المرتفعين. هذا التردد الآن هو ما يحدد النطاق، وحله سيتطلب موجة جديدة من السيولة والطلب لإعادة بناء الثقة.

Live Chart

Live Chart ارتفاع الخسائر

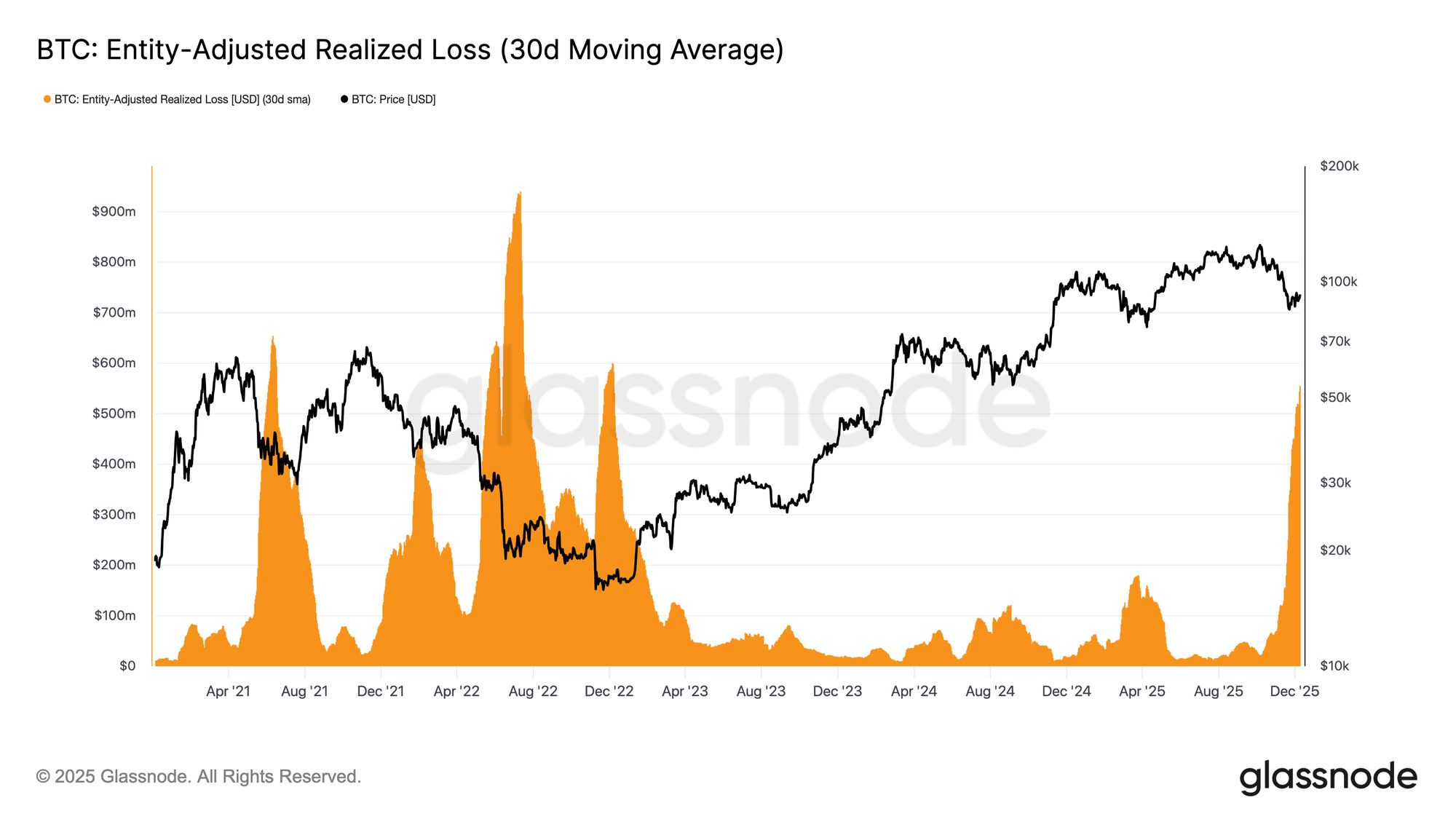

هذا الضغط المدفوع بالوقت يظهر أيضاً في سلوك الإنفاق. حتى مع تعافي Bitcoin من أدنى مستوى في 22 نوفمبر إلى حوالي 92.7 ألف دولار، استمر متوسط الخسارة المحققة المعدلة للكيان (30D-SMA) في الارتفاع، ليصل إلى 555 مليون دولار يومياً، وهو أعلى مستوى منذ انهيار FTX.

تحقيق الخسائر بهذا المستوى المرتفع خلال تعافي معتدل للسعر يعكس الإحباط المتزايد بين المشترين في القمة الذين يستسلمون للقوة بدلاً من التمسك خلال الارتداد.

Live Chart

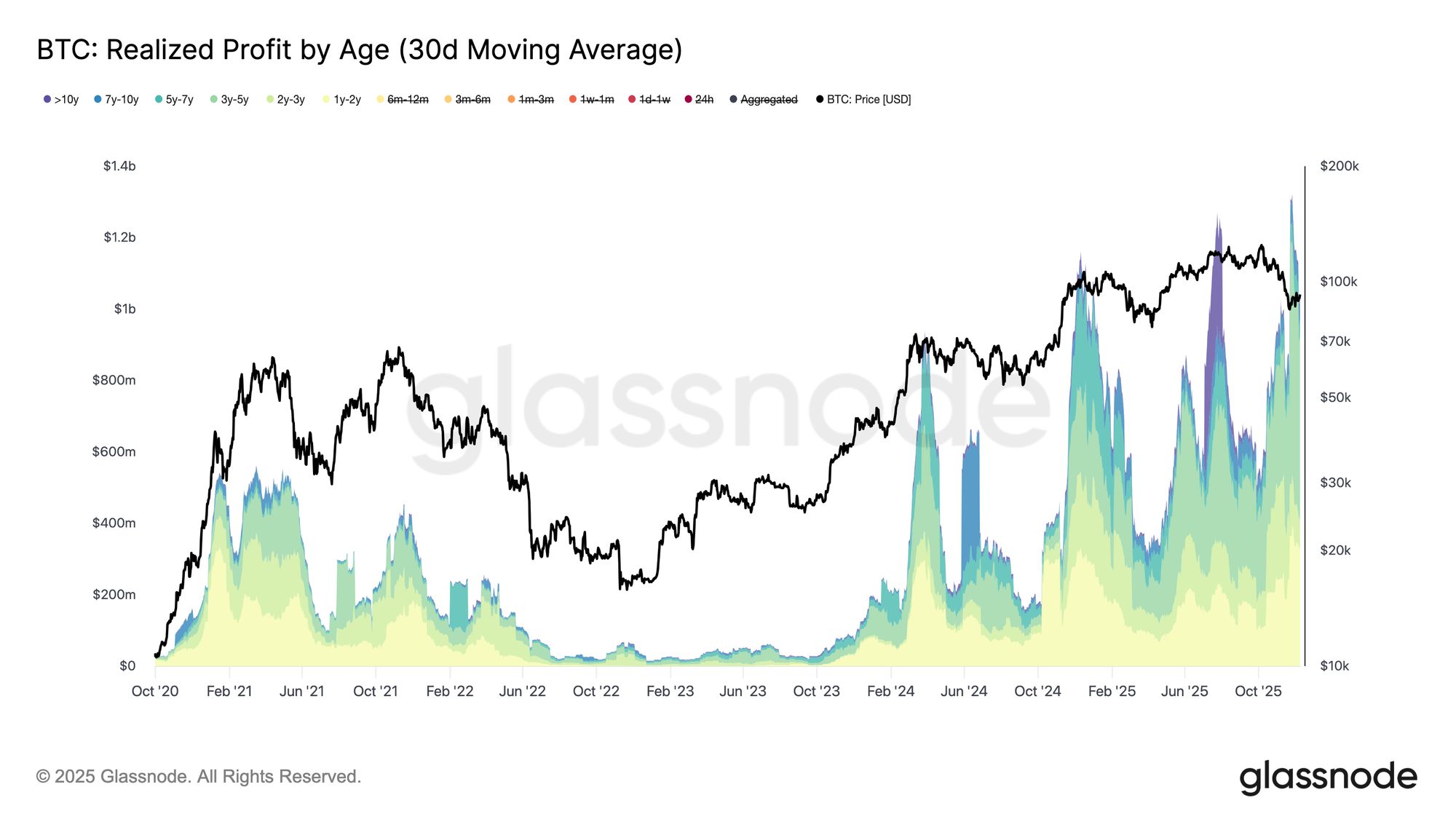

Live Chart إعاقة الانعكاس

الخسائر المحققة المتزايدة تعيق التعافي بشكل أكبر، خاصة مع تزامنها مع ارتفاع الأرباح المحققة من المستثمرين المخضرمين. خلال الارتداد الأخير، زاد حاملو المدى الطويل (>1 سنة) أرباحهم المحققة (30D-SMA) إلى أكثر من 1 مليار دولار يومياً، وبلغت ذروتها عند أعلى مستوى تاريخي جديد بأكثر من 1.3 مليار دولار. هاتان القوتان معاً—الاستسلام المدفوع بالوقت من المشترين في القمة وجني الأرباح الكبير من الحاملي الطويلين—تفسران سبب استمرار السوق في مواجهة صعوبة في استعادة تكلفة الأساس لحاملي المدى القصير.

ومع ذلك، وعلى الرغم من ضغط البيع الكبير هذا، استقر السعر بل وتعافى قليلاً فوق متوسط السوق الحقيقي، مما يشير إلى وجود طلب صبور ومستمر يمتص التوزيع. على المدى القصير، إذا بدأ إرهاق البائعين في الظهور، فقد يدفع هذا الضغط الشرائي الأساسي إلى إعادة اختبار الكوانتايل 0.75 (~95 ألف دولار) وربما تكلفة الأساس لحاملي المدى القصير.

Live Chart

Live Chart رؤى خارج السلسلة

مشاكل ETF

بالانتقال إلى الأسواق الفورية، سجلت صناديق Bitcoin ETF الأمريكية أسبوعاً هادئاً آخر، حيث ظل متوسط صافي التدفقات لمدة 3 أيام باستمرار دون الصفر. هذا يمدد اتجاه التهدئة الذي بدأ في أواخر نوفمبر ويمثل خروجاً واضحاً عن نظام التدفقات القوية الذي دعم ارتفاع الأسعار في وقت سابق من العام. كانت عمليات الاسترداد ثابتة عبر عدة جهات إصدار رئيسية، مما يبرز موقفاً أكثر تجنباً للمخاطر بين المخصصين المؤسسيين مع استمرار الظروف العامة للسوق في عدم الاستقرار.

نتيجة لذلك، يعمل السوق الفوري بوسادة طلب أضعف، مما يقلل من الدعم الفوري للشراء ويجعل السعر أكثر عرضة للمحفزات الماكروية وصدمات التقلب.

Live Chart

Live Chart السيولة لا تزال منخفضة

بالتوازي مع تدفقات ETF الأضعف، لا يزال حجم Bitcoin النسبي في السوق الفوري قريباً من الحد الأدنى لنطاقه خلال 30 يوماً. ضعفت أنشطة التداول خلال نوفمبر وديسمبر، مما يعكس انخفاض السعر ويشير إلى تراجع المشاركة في السوق. يعكس الانكماش في الحجم تموضعاً دفاعياً عبر جميع الجبهات، مع تدفقات أقل مدفوعة بالسيولة لامتصاص التقلب أو دعم التحركات الاتجاهية.

مع هدوء الأسواق الفورية، يتحول الانتباه الآن إلى اجتماع FOMC القادم، الذي قد يكون محفزاً لمشاركة متجددة حسب نبرة السياسة.

Live Chart

Live Chart أسواق العقود الآجلة شبه خالية

استمراراً لهذا النمط من المشاركة الضعيفة، تظهر أسواق العقود الآجلة أيضاً شهية محدودة للرافعة المالية، حيث لم يتمكن الفائدة المفتوحة من إعادة البناء بشكل ملموس وبقيت معدلات التمويل قريبة من الحياد. تبرز هذه الديناميكيات بيئة مشتقات تعرف بالحذر أكثر من القناعة.

عبر الأسواق الدائمة، بقي التمويل حول الصفر أو سلبياً قليلاً خلال الأسبوع، مما يبرز استمرار التراجع في التموضع الطويل المضاربي. يبقى المتداولون متوازنين أو دفاعيين، ولا يضيفون ضغطاً اتجاهياً كبيراً عبر الرافعة المالية.

مع ضعف نشاط المشتقات، يميل اكتشاف السعر بشكل أكبر نحو تدفقات السوق الفوري والمحفزات الماكروية بدلاً من التوسع المضاربي.

Live Chart

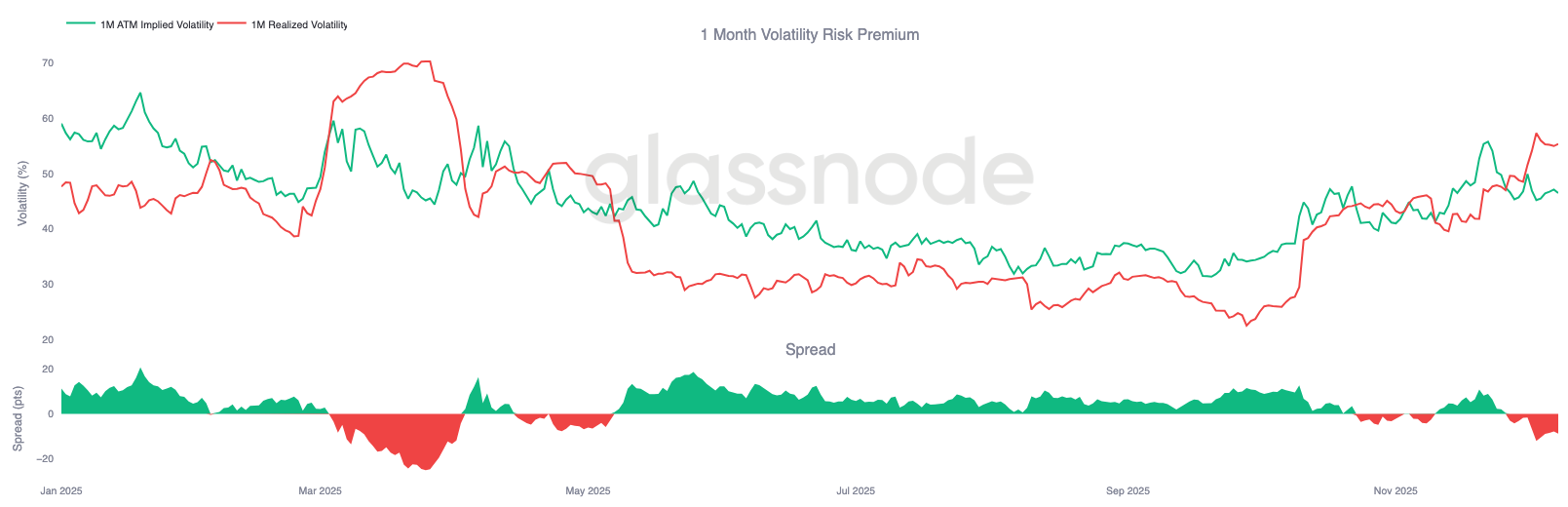

Live Chart ارتفاع التقلب الضمني في الأجل القصير

بالانتقال إلى سوق الخيارات، يتناقض الأداء الهادئ للسعر الفوري لـ Bitcoin بشكل حاد مع الارتفاع المفاجئ في التقلب الضمني قصير الأجل، حيث يتموضع المتداولون لتحرك أكبر. يكشف التقلب الضمني المترابط، الذي يقدر التقلب عند دلتا ثابتة بدلاً من الاعتماد على أسعار التنفيذ المدرجة، عن هيكل أوضح لكيفية تسعير المخاطر عبر الآجال.

في خيار الشراء 20-Delta CALL، قفز أجل الأسبوع الواحد بحوالي عشر نقاط تقلب عن الأسبوع الماضي، بينما بقيت الآجال الأطول ثابتة نسبياً. يظهر نفس النمط في خيار البيع 20-Delta PUT، مع ارتفاع التقلب الضمني قصير الأجل للجانب السلبي بينما تبقى تواريخ الانتهاء الأطول هادئة.

بشكل عام، يقوم المتداولون بتجميع التقلب تماماً حيث يتوقعون التوتر، مفضلين امتلاك التقعر بدلاً من بيعه قبل اجتماع FOMC في 10 ديسمبر.

Live Chart

Live Chart  Live Chart

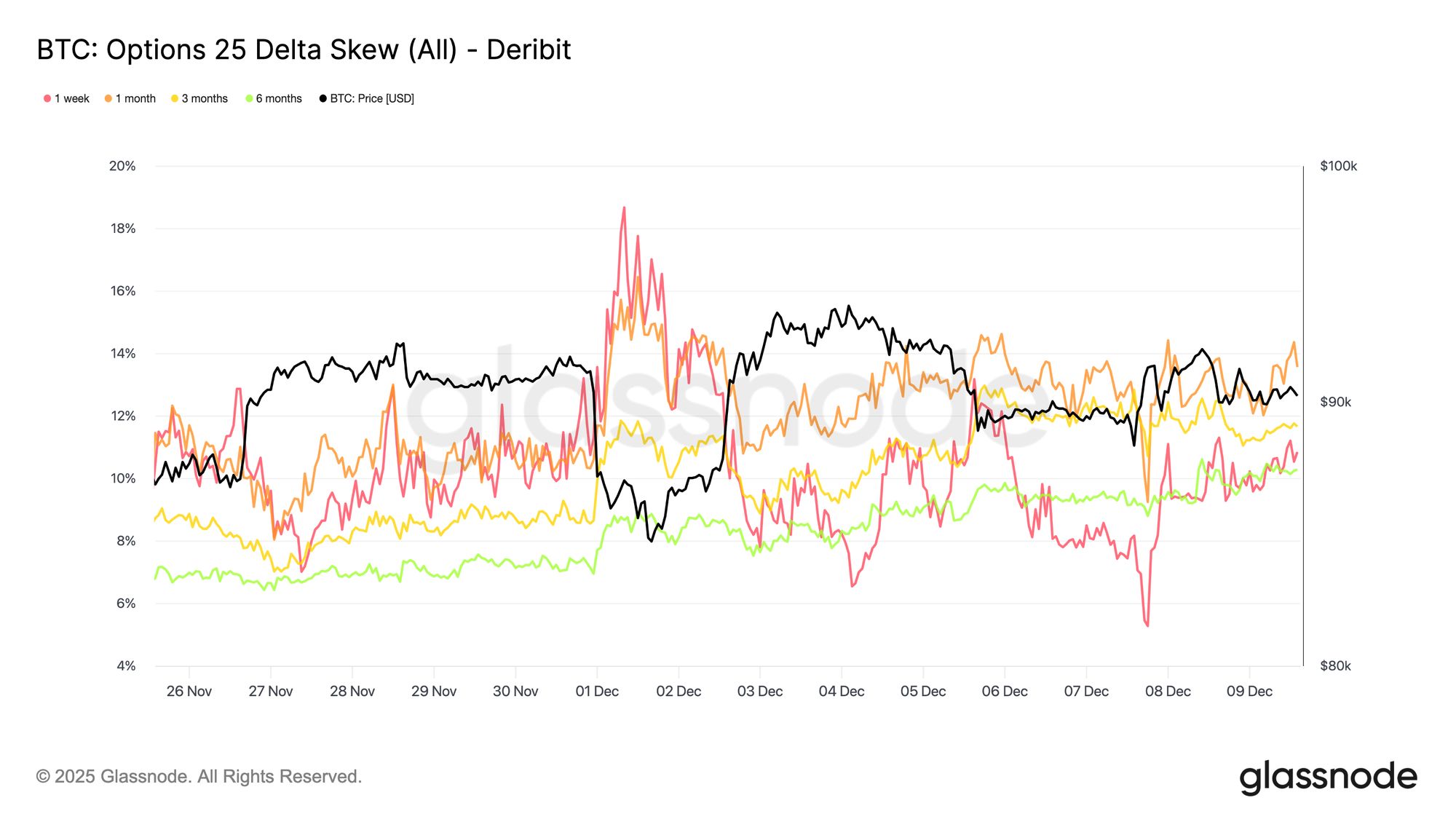

Live Chart عودة الطلب على الحماية من الهبوط

مكملاً لارتفاع التقلب في الأجل القصير، عادت الحماية من الهبوط لتأخذ علاوة. ارتفع الانحراف 25-Delta، الذي يقيس التكلفة النسبية لعقود البيع مقابل الشراء عند نفس الدلتا، إلى حوالي 11% في أجل الأسبوع الواحد، مما يشير إلى زيادة واضحة في الطلب على التأمين قصير الأجل ضد الهبوط قبل اجتماع FOMC.

يبقى الانحراف متقارباً عبر الآجال، ويتراوح بين 10.3% و13.6%. يشير هذا الانضغاط إلى أن تفضيل الحماية عبر عقود البيع واسع النطاق عبر المنحنى، مما يعكس تحيزاً تحوطياً ثابتاً بدلاً من توتر معزول في الأجل القصير فقط.

Live Chart

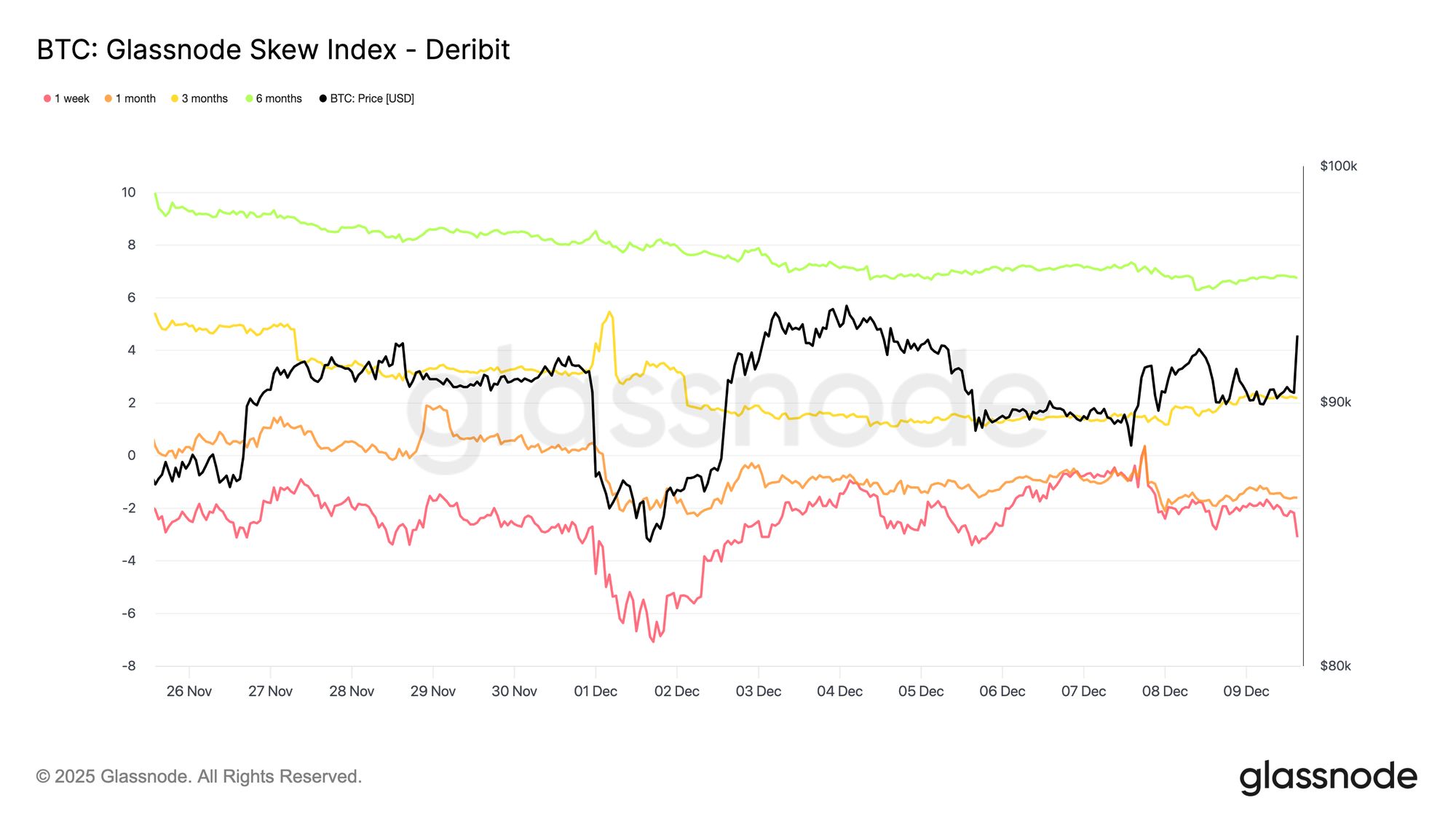

Live Chart مؤشر الانحراف يظهر نبرة مختلفة

مضيفاً طبقة أخرى لصورة الخيارات، يقدم مؤشر الانحراف إشارة أكثر دقة مقارنة بانحراف 25-Delta. لأنه مرجح نحو الخيارات منخفضة الدلتا، فهو يلتقط التسعير عبر كامل جناح الهبوط. قراءات الأسبوع الواحد والشهر الواحد تقع في منطقة عقود البيع، بينما تقع قيم الثلاثة أشهر والستة أشهر، حوالي 2.2% و6.7%، في منطقة عقود الشراء، حيث يتم حساب المؤشر كفرق بين الشراء والبيع.

يخلق هذا تبايناً ملحوظاً: يميل انحراف 25-Delta للهبوط عبر الآجال، بينما يظهر مؤشر الانحراف طويل الأجل تسعير الجانب الصاعد بشكل أغنى من الهبوط. في الجوهر، لا يزايد المتداولون على حماية هبوطية عميقة خارج نطاق المال في الآجال الأطول، حتى وإن بقيت عقود البيع متوسطة الدلتا مدعومة. لذا يشير السطح إلى حذر قصير الأجل، لكن نبرة أكثر توازناً أو ميلاً طفيفاً للصعود على المدى الأطول، وهو نمط شائع في العملات الرقمية حيث غالباً ما يحتفظ المشاركون بعقود شراء بعيدة خارج نطاق المال لتحقيق مكاسب غير متناظرة.

Live Chart

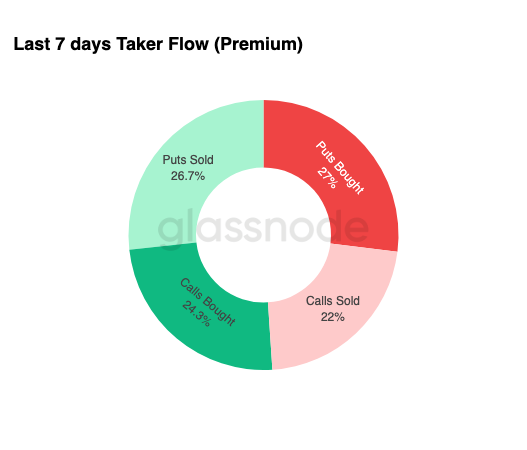

Live Chart تراكم التقلب

ختاماً لمشهد الخيارات، تعزز بيانات التدفق الأسبوعية نمطاً واضحاً: المتداولون يشترون التقلب، لا يبيعونه. تهيمن الأقساط المشتراة على إجمالي التدفق الاسمي، مع تفوق طفيف لعقود البيع. هذا لا يعكس تحيزاً اتجاهياً، بل نظاماً لتراكم التقلب. عندما يشتري المتداولون كلا الجناحين، فهذا يشير إلى سلوك تحوطي وبحث عن التقعر بدلاً من المضاربة المدفوعة بالمشاعر.

بالاقتران مع ارتفاع التقلب الضمني وانحراف يميل للهبوط، يشير ملف التدفق إلى أن المشاركين في السوق يستعدون لحدث تقلب مع ميل نحو الجانب السلبي.

Live Chart

Live Chart ما بعد FOMC

بالنظر إلى المستقبل، بدأ التقلب الضمني بالفعل في التراجع، وتاريخياً، يميل التقلب إلى الانضغاط أكثر بمجرد مرور آخر حدث ماكرو رئيسي في العام. مع اجتماع FOMC في 10 ديسمبر كآخر محفز مهم، يستعد السوق للانتقال إلى بيئة منخفضة السيولة وذات عودة للمتوسط.

بعد الإعلان، عادة ما يعاود بائعو جاما الدخول، مما يسرع من تلاشي التقلب الضمني حتى نهاية العام. في غياب مفاجأة متشددة أو تحول ملحوظ في التوجيه، يشير المسار الأقل مقاومة إلى تقلب ضمني أقل وسطح أكثر تسطحاً حتى أواخر ديسمبر.

Live Chart

Live Chart الخلاصة

يواصل Bitcoin التداول ضمن بيئة هيكلية هشة حيث تعمل الخسائر غير المحققة المتزايدة، وتحقيق الخسائر المحققة المرتفع، وجني الأرباح الكبير من حاملي المدى الطويل معاً على تثبيت حركة السعر. على الرغم من ضغط البيع المستمر هذا، يظل الطلب مرناً بما يكفي للحفاظ على السعر فوق متوسط السوق الحقيقي، مما يشير إلى أن المشترين الصبورين لا يزالون يمتصون التوزيع. لا يزال من الممكن حدوث دفعة قصيرة الأجل نحو الكوانتايل 0.75 أو حتى تكلفة الأساس لحاملي المدى القصير إذا بدأ إرهاق البائعين في الظهور.

تعكس الظروف خارج السلسلة هذه النبرة الحذرة. تدفقات ETF لا تزال سلبية، سيولة السوق الفورية منخفضة، وأسواق العقود الآجلة تفتقر إلى المشاركة المضاربية. تعزز أسواق الخيارات الموقف الدفاعي، حيث يجمع المتداولون التقلب، ويزايدون على الحماية من الهبوط قصير الأجل، ويتموضعون لحدث تقلب قريب قبل اجتماع FOMC.

عند جمع كل ذلك، يشير هيكل السوق إلى نطاق ضعيف لكنه مستقر، مدعوم بالطلب الصبور لكنه مقيد بضغط البيع المستمر. يعتمد المسار قصير الأجل على ما إذا كانت السيولة ستتحسن ويتراجع البائعون، بينما يعتمد التوجه طويل الأجل على قدرة السوق على استعادة مستويات تكلفة الأساس الرئيسية والخروج من هذه المرحلة النفسية المرهقة والمدفوعة بالوقت.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

إشارة مثلث XRP تشير إلى انخفاض بنسبة 16% مع إعادة تحميل النمط طويل الأجل

يشير نموذج العلم الصاعد في Cardano إلى ارتداد بنسبة 303% لـ ADA

ارتفاع سعر PUMP: تم إعادة شراء 13.8% بواسطة Pump.fun

تجاوز رمز PUMP الخاص بـ Pump.fun إجمالي عمليات إعادة الشراء 205 مليون دولار، حيث تم إعادة شراء 13.8% من المعروض المتداول.

سعر Ethereum (ETH) جاهز لحركة بين 9-16% وسط تباعد صاعد، هل حان وقت الشراء عند الانخفاضات؟

تشير الإشارات الإيجابية إلى احتمال ارتفاع سعر Ethereum بنسبة تتراوح بين 9% و16% مع عودة التقلبات بعد قرار مجلس الاحتياطي الفيدرالي بخفض الفائدة.