قد يؤدي "التفو�يض الثالث" للاحتياطي الفيدرالي إلى خفض قيمة الدولار وارتفاع العملات الرقمية

قد يؤدي "التفويض الثالث" من مجلس الاحتياطي الفيدرالي الأمريكي إلى تغيير السياسة النقدية طويلة الأجل إذا تم تنفيذه، ما قد يكون خبرًا سيئًا للدولار لكنه خبر جيد للعملات الرقمية.

لطالما اعتُبر أن لدى الاحتياطي الفيدرالي تفويضًا مزدوجًا — استقرار الأسعار والتوظيف الكامل — لكن اختيار الرئيس دونالد ترامب لعضوية مجلس الاحتياطي الفيدرالي، ستيفن ميران، أشار إلى "تفويض ثالث" في وقت سابق من هذا الشهر، مما أثار التكهنات حول مستقبل سياسة البنك المركزي النقدية.

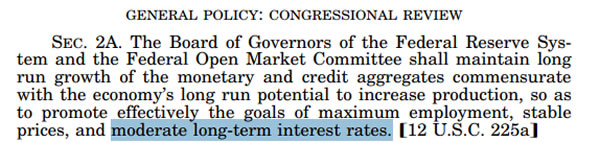

التفويض الثالث هو متطلب قانوني مدفون في وثائق تأسيس الاحتياطي الفيدرالي، وينص على أن البنك المركزي يتطلب في الواقع ثلاثة أهداف: التوظيف الكامل، استقرار الأسعار، وأسعار فائدة معتدلة طويلة الأجل.

يبدو أن إدارة ترامب مستعدة لاستخدام هذا المتطلب القانوني المنسي كتبرير لتدخل أكثر عدوانية في أسواق السندات، ربما من خلال التحكم في منحنى العائد أو التيسير الكمي الموسع وطباعة النقود، حسبما أفادت Bloomberg يوم الثلاثاء.

يشير قانون الاحتياطي الفيدرالي لعام 1913 إلى تفويض ثالث (مُظلل) لأسعار فائدة معتدلة طويلة الأجل. المصدر: US Government Publishing Office

يشير قانون الاحتياطي الفيدرالي لعام 1913 إلى تفويض ثالث (مُظلل) لأسعار فائدة معتدلة طويلة الأجل. المصدر: US Government Publishing Office خفض أسعار الفائدة طويلة الأجل

لقد تم تجاهل هذا الهدف الثالث إلى حد كبير لعقود، حيث يعتبره معظم الناس نتيجة طبيعية لتحقيق الهدفين الأولين، لكن مسؤولي ترامب يستشهدون به الآن كغطاء قانوني لسياسات التحكم في منحنى العائد المحتملة، حيث يشتري الاحتياطي الفيدرالي السندات الحكومية لاستهداف سعر فائدة مرغوب فيه.

لطالما دعا ترامب إلى خفض أسعار الفائدة، واصفًا محافظ الاحتياطي الفيدرالي جيروم باول بأنه "بطيء جدًا" أو "متأخر جدًا" في خفضها.

ترغب الإدارة في قمع أسعار الفائدة طويلة الأجل بنشاط، وتشمل الأدوات المحتملة زيادة إصدار أذون الخزانة، وإعادة شراء السندات، والتيسير الكمي أو التحكم المباشر في منحنى العائد.

سيؤدي خفض أسعار الفائدة طويلة الأجل إلى تقليل تكاليف اقتراض الحكومة مع وصول الدين الوطني إلى مستوى قياسي يبلغ 37.5 تريليون دولار. كما ترغب الإدارة في تحفيز أسواق الإسكان من خلال خفض معدلات الرهن العقاري.

تأثير إيجابي على العملات الرقمية

قال كريستيان بوساتيري، مؤسس بروتوكول التشفير Mind Network، يوم الأربعاء إن التفويض الثالث هو "قمع مالي باسم آخر"، مضيفًا أنه "يبدو كثيرًا مثل" التحكم في منحنى العائد.

"سعر المال يخضع لسيطرة أكثر إحكامًا لأن التوازن القديم بين رأس المال والعمل، وبين الدين والناتج المحلي الإجمالي، أصبح غير مستقر"، على حد قوله.

"من المتوقع أن يمتص Bitcoin رأس مال ضخم باعتباره التحوط المفضل ضد النظام المالي العالمي."

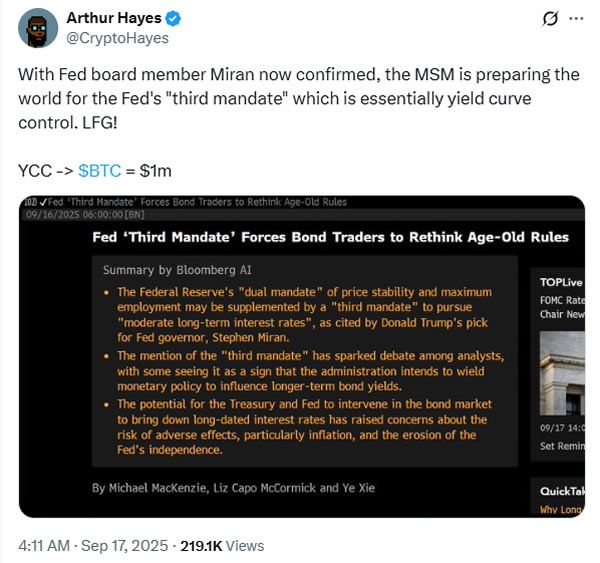

قال آرثر هايز، المؤسس الصريح لـ BitMEX، أيضًا إن ذلك يعد أمرًا إيجابيًا للعملات الرقمية، مشيرًا إلى أن التحكم في منحنى العائد قد يدفع Bitcoin إلى مليون دولار.

المصدر: Arthur Hayes

المصدر: Arthur Hayes إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

استراتيجية MSCI الصارمة: ماذا قالت رسالة الدفاع المفتوحة المؤلفة من 12 صفحة؟

تدرس MSCI استبعاد الشركات التي تمتلك نسبة عالية من الأصول الرقمية من مؤشرها العالمي، مما أثار رد فعل قوي من فريق الاستراتيجية.

ثلاثة عمالقة يراهنون معًا، وأبوظبي تصبح "عاصمة الكريبتو"

بينما تحصل عملاقة العملات المستقرة وأكبر منصة تداول في العالم على ترخيص ADGM في نفس الوقت، تبرز أبوظبي كمركز عالمي جديد لتسوية وتنظيم العملات الرقمية على مستوى المؤسسات، متحولة من مركز مالي في الشرق الأوسط.

samczsun: أمان بروتوكولات التشفير يعتمد بشكل أساسي على إعادة التدقيق الاستباقي

برنامج مكافآت اكتشاف الثغرات هو إجراء سلبي، بينما يتطلب الدفاع الأمني اتخاذ تدابير استباقية.

جيل الألفية الذي يمتلك أكبر كمية من العملات �المشفرة يواجه ذروة حالات الطلاق، لكن القوانين لم تجهز بعد

أكبر مشكلة يواجهها معظم الأطراف هي أنهم لا يعرفون أساسًا ما إذا كان أزواجهم يمتلكون عملات مشفرة.